Private Debt: Opportunities in a diverse market

기업에 대출을 제공하는 것은 역사적으로 시중은행들의 주된 역할이었다. 오늘날 대출은 사모대출(private debt) 형태로 다양하게 제공되고 있으며, 일반적으로 비은행 기관이 기업의 미래 현금창출 능력 혹은, 실물 자산(예: 부동산)에 대한 담보로 자금을 제공하거나 세컨더리 마켓(Secondary Market)에서 기존 대출채권을 인수하는 방식으로 진행된다.

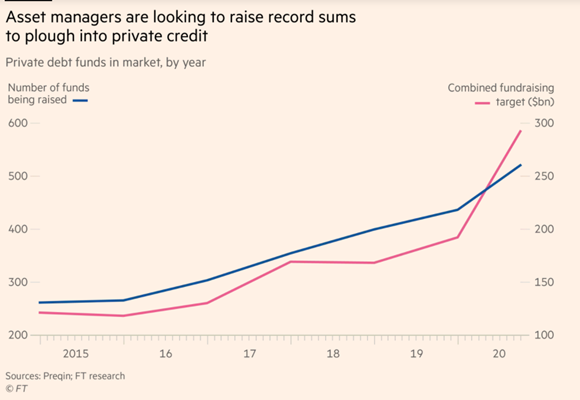

글로벌 금융 위기 이후 사모대출 시장은 장기적인 저금리 환경, 주식 밸류에이션 상승, 분산 투자 수요, 채권의 수익률 개선 등을 배경으로 주목을 받으며 성장했다. 전형적인 사모대출의 주요 특징은 다음 표와 같이 설명할 수 있다.

Exhibit 1 Characteristics of a typical private loans

Click image to enlarge

Source: Russell Investments. For illustrative purposes only.

기업 성장에 필수요소인 자본

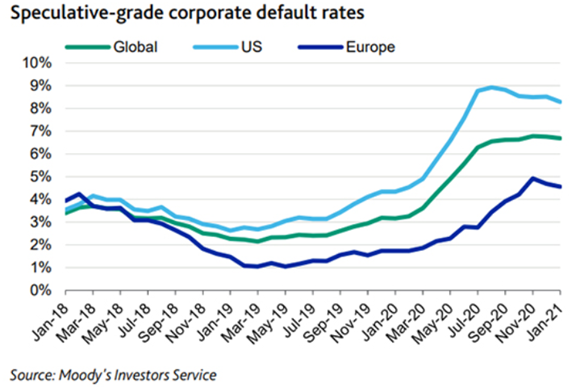

아래 차트는 기업 규모에 따라 이용가능한 자금원의 예시이다. 소형 및 중견 기업(EBITDA 기준)들은 은행 대출 및 신디케이트 론(Syndicate loan)과 같은 전통적인 자금 조달방식을 이용하는데 제한이 있으므로, 주로 민간 대출 기관, 즉 사모펀드(PEF)를 이용하여 자금을 조달받고 있다. 미국과 유럽의 중소/중견 기업 숫자가 25,000~50,000개에 달한다는 점을 고려하면 잠재적으로 자금을 차입하려는 수요는 광범위하다고 볼 수 있다. 그러나, 소형/중견 기업에 대한 대출을 집행할 경우 일반적인 사모 대출 투자와 마찬가지로 차용인(borrowers)의 신용도에 대한 정밀 실사(Due diligence)와 대출 구조 및 조건에 대한 전문지식을 구비하는 것이 성공적인 투자를 좌우하는 핵심 요소라고 할 수 있다.

Exhibit 2: The relevance of private debt to the vast mid and lower mid-market universe

Click image to enlarge

Source: Campbell Lutyens November 2019

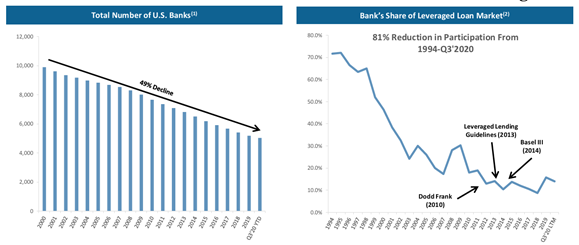

은행의 대출 기피로 직접 대출(Direct Lending)의 기회가 열리다

글로벌 금융 위기 이후 은행에 대한 자본규제가 강화되며 비은행금융기관 대출에 대한 수요가 증가하여 금융 서비스 산업의 구조적 변화가 일어났다. 여전히 기업 대출은 대부분 은행이 주도적으로 제공하지만 있지만, 아래 도표3에서 보여주는 바와 같이 은행은 금융 산업 구조 개편 및 규제 강화에 대응하여 미들마켓(middle market: 중소기업 대출시장)에 대한 비중을 축소하는 추세다.

Exhibit 3: Banks pulling away from lending to private markets

Click image to enlarge

1Source: Federal Deposit Corporation (FDIC) , "Statistics at a Glance: Latest Industry Trends."

2 Source: S&P's LCD Q3 Leverage Lending Review.

미국의 자산운용업은 은행의 규제기관과 다른 증권거래위원회(SEC)의 감독하에 있어, 다소 유연한 대출 규제가 적용된다. 이러한 규제 유연성은 스폰서 대출(Sponsored lending), 특히 다수의 추가 인수 합병(add-on acquisition)을 포함한 바이앤드빌드 전략(Buy-and-Build)과 같은 다소 복잡한 거래를 이행할 경우 이점을 제공한다. 더불어 은행은 주로 대기업에 대규모 신디케이트 론을 제공하는데 반해, 비교적 중소규모 기업에는 그 기회가 제한되는 경향이 있다. 이러한 수급 불균형으로 중견 기업들은 자금 조달을 위해 더 높은 금리를 기꺼이 지불할 의사를 가지게 되었고 이 틈새 시장을 비은행 대출 기관들이 메우게 되며 중견 기업들은 필요한 자금을 조달할 수 있게 되었다. 한편, 사모펀드 운용사들은 투자자들에게 더 높은 투자 수익을 제공할 수 있게 되었다.

신디케이트 론과 직접 대출은 분명한 차이가 있으며, 이 차이점들은 투자자들에 따라서 다르게 나타난다. 신디케이트 론은 주로 주관 은행이 대규모 기관 투자자들과 같은 차관단(syndicate)를 구성해 차관단에 참여한 투자자들이 자금을 출자하며, 세컨더리 마켓을 통해 거래되므로 유동성이 높아 직접 대출에 비해 수익률이 낮고 변동성이 크다. 이에 반해 직접 대출은 일반적으로 만기 보유를 가정하므로 변동성이 낮고, 분산 투자와 높은 수익률을 추구하는 투자자들에게 이득이다. 또한 신디케이트 론은 대출조건 및 실사가 직접 대출 대비 덜 엄격하고, 대출 만기 혹은 투자금 회수(exit) 시점까지 투자기관에 대한 감독이 소홀하기 때문에 채무 불이행률(default)과 손실률이 높다

이와 같이 직접 대출의 구조와 발행 방식의 차이는 투자자들에게 매력적으로 비춰지는 부분이다. 앞서 언급한 바와 같이 사모 대출은 일반적으로 중도 거래가 되기보다는 만기까지 보유되므로 변동성이 감소한다. 또한 은행 대출과 마찬가지로 직접 대출은 선순위(시니어)에 해당되므로 신용 위험이 감소해 투자자 보호 기능이 강화된다.

신디케이트 론과 직접 대출은 유동성, 리스크, 수익률 수준에서 가장 큰 차이가 있다. 따라서 투자자들은 투자 목표 뿐 아니라 다양한 대출 유형에 따른 위험 요소를 명확히 파악할 필요가 있다.

사모 대출(Private debt)이 필요한 이유

자금을 차입해야 하는 기업들 외에도 투자자들 입장에서 상황에 따라 사모 대출을 고려하는 이유는 다음과 같다.

- 전통자산 투자에서 벗어난 분산투자 효과

- 채권 대비 높은 수익률

- 비유동성(illiquidity) 프리미엄 기대

- 유동성이 높은 자산에 대한 투자에 기대하기 어려운 고수익 투자 기회

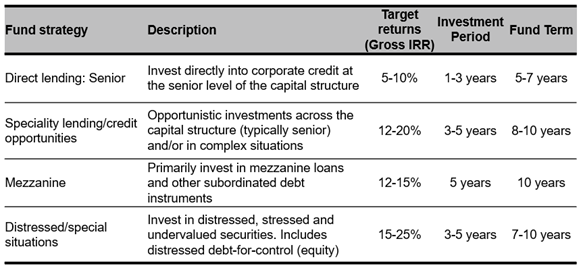

아래 표4는 사모 대출의 전략별 유형, 목표 내부 수익률(IRR), 투자금 회수 기간의 예를 설명한다. 일반적으로 사모대출의 투자 기간은 5~10년이며 공모 시장 대비 비교적 비유동적이지만, 일반적으로 투자 기간이 10년 이상인 사모 펀드 또는 오퍼튜니스틱(opportunistic) 사모 부동산 펀드나 10~12년 이상인 사모 인프라 펀드 대비 짧다. 또한, 대출이라는 특성 때문에 사모 대출은 사모 펀드보다 더 빠르고 정기적으로 현금을 창출한다는 점이 토탈 포트폴리오 측면에서 매력적인 특징 중 하나이다.

사모 대출 펀드는 법적 유효 기간이 긴 반면에 지속적인 현금 소득이 발생한다는 점을 부각하면 비유동성에 대한 투자자들의 우려를 완화시킬 수 있을 것으로 보인다.

Exhibit 4: Typical lending strategies and their investment profiles

Click image to enlarge

Source: Russell Investments. For illustrative purposes only.

시장전위(dislocation)는 투자기회를 제공하지만, 위험 요소는 존재.

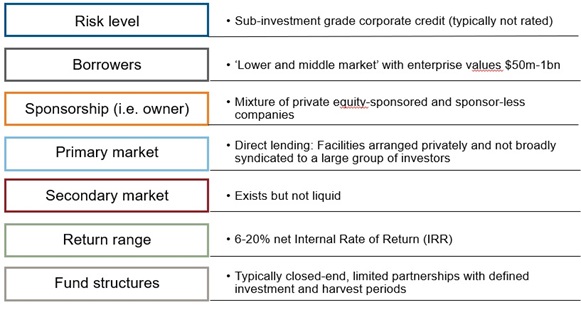

전 세계적인 코로나 바이러스 대유행으로 글로벌 시장에서 자금이탈이 발생되었으며 결과 사모 시장에서 투자 기회가 창출되고 있다. 전 세계 중앙은행과 정부가 펜더믹으로 인한 경제적 타격을 완화하기 위해 대규모 경기 부양책을 실시한 후 2020년 채권 금리와 주식 밸류에이션이 급격히 상승했다. 이런 시장상황을 우려한 private market 투자자들은 시장상황에 대응하게 되었으며, 결과 아래 도표와 같이 최근 사모 대출 펀드의 증가세로 이어졌다. 도표의 파란색 선은 이미 펀드 조성이 완료된 사모대출펀드 건수를, 빨간색 선은 자금을 모집 중인 펀드의 규모(목표 조성 금액)를 나타낸다. 2020년에는 펀드 건수와 규모 모두 급격히 상승했다. 또한, 파이낸셜 타임즈에 따르면 2019년 1월에 400개에 불과했던 사모신용펀드(private credit fund) 발행 건수가 2020년 연초에는 436개에서 10월에는 520개까지 증가한 것으로 나타났다. 펀드 모집 규모 역시 2020년 1월 미화 1,920억 달러에서 2020년 말 미화 2,920억 달러로 수준으로 증가했다.

한편, 이와 같은 펀드 모금액은 이미 약 3천억 달러에 달하는 드라이 파우더(dry powder)에 상당 부분 가중될 가능성이 높다. 드라이 파우더란 사모펀드(PEF)가 투자자로부터 모은 투자금 중 아직 투자 집행이 이뤄지지 않은 자금으로, 향후 신규 투자처 확보시 활용된다.

Exhibit 5: Private debt funds in market, by year

Click image to enlarge

Source: Financial Times 10/21/2020.

투자기회 전망

당사는 지속적으로 사모 대출 펀드 투자 관련 매니저 리서치를 통해 투자자들에게 최상의 투자결과를 제공할 수 있는 투자처를 모색하고 있다. 현재 당사가 사모 대출투자에서 가장 매력적이라 여기는 투자처로는 선순위 담보 회사채, 부동산 담보대출, opportunistic 회사채 및 자산 유동화 채권(asset-backed debt)이다. 이러한 전략은 수익률 뿐 만 아니라 down side protection 효과도 제공한다는 점에서 매력적이다. 구체적으로 당사가 긍정적인 전망을 유지하는 전략은 다음과 같다.

- 미들 마켓의 스폰서 및 비스폰서(non-sponsored) 바이아웃 (buyout)거래에 대한 선순위 대출(Senior-secured loan). 선순위 담보대출(lien)이 일반적이지만 후순위도 고려대상. 담보대출은 채무 불이행 시 부채를 충당하기 위해 담보로 사용되는 자산에 대한 법적 권리임

- 부동산 시장이 고도로 발달한 도시들의 안정적인 상업용 부동산에 대한 담보 대출. 미국의 경우 보스턴, 시카고, 워싱턴 D.C. 메트로 지역, 로스앤젤레스, 뉴욕, 샌프란시스코와 같은 도시가 해당

- 레스토랑 프랜차이즈 대출(franchise-lending)에 대한 통합 capital-stack solutions 제공. 주로 선순위 및 변형된 선순위(stretch-senior) 담보 대출형태 이뤄지며 신주인수권(warrant)이 포함되는 경우도 존재

- 지분 매입(equity-injection)이 부담되고 가능성이 희박하다고 간주되는 경우, 테크 기업에 대한 인수금융(Debt financing)를 고려할 수 있음. 주로 신주인수권 포함됨

- 광범위한 농업 신용(farm credit) 대출을 지원하는 미국 농업분야에 대한 completion financing 전략

리스크 요인

현재 private market에서 다양한 투자 기회가 존재하지만, 고객 포트폴리오 운용을 위한 매니저를 선정할 때 당사는 특히 세 가지 분야 즉, 디폴트 증가추세에 대비하고 운용 손실을 최소화할 수 있는 매니저 능력, 그리고 투자자본을 효율적으로 할당할 수 있는 매니저의 신중함에 중점을 둔다.

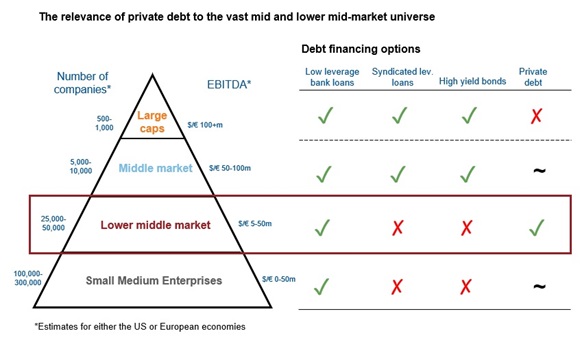

회사채 디폴트(Credit Defaults) 건수는 2009년 글로벌 금융 위기 당시 최고치를 기록한 이래로 약 10년 동안 사상 최저치를 유지했다. 그러나 아래 도표에서 반영된 바와 같이, 투기 등급(speculative-grade) 회사채의 채무 불이행률(default rate)은 2020년에 증가했다는 점이 주목된다.

Exhibit 6 Speculative-grade corporate default rates

Click image to enlarge

Source: Moody’s Investors Service.

부채(leverage)금액, 부채 상환 비율(debt coverage ratio), 이윤, 성장 가능성 및 규모 등 대출 기업의 채무 불이행에 영향을 미치는 요인은 다양하다. 그러므로 매니저들은 이러한 모든 요인의 균형을 맞추어 디폴트를 최소화하고 디폴트 발생시에는 원금 회복을 최대화해야 한다. 이러한 이유로 당사는 매니저 리서치 프로세스에서 잠재적 채무 불이행에 대한 매니저들의 처리 능력을 분석한다. 포스트 코로나 시대에는 이와 관련한 풍부한 경험이 매니저들의 차별화된 강점으로 부각될 것이며 추가 자금 위탁을 결정짓는 평가요인이 될 것으로 예상된다.

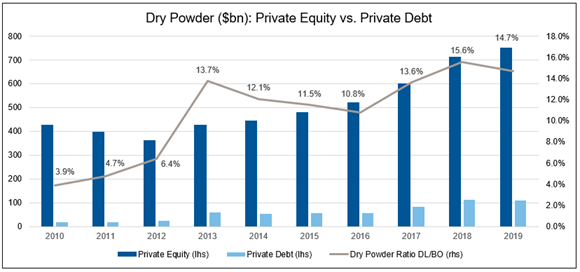

당사가 면밀히 주시하고 있는 세 번째 부분은 투자자본을 배분함에 있어 매니저들의 신중함이다. 아래 도표에서 반영된 바와 같이, 드라이 파우더는 사모 대출을 포함한 사모펀드(private equity)시장 전반에 걸쳐 증가세를 보인다. 대출 수요 증가는 대출 규제 강화로 이어질 수 있으며, 이는 결과적으로 채무 불이행 리스크를 증가시킬 수 있다. 당사는 우대금리를 적용받는 즉, 신용등급이 높은 기업들(high-quality borrowers)에게 대출을 제공하는 매니저들에게 포트폴리오를 일임하는 것이 목표이며, 더불어 채무 불이행을 대비하여 우량 자산을 담보로 확보하는 것이 장기 투자 성공의 요인이라고 판단한다.

Exhibit 7 Dry Powder ($bn): Private Equity vs. Private Debt

Click image to enlarge

Source: Russell Investments, Preqin Pro, 27 November 2019.

Source: Russell Investments, Preqin Pro, 27 November 2019.

결론: 투자 기회는 많지만 실현 가능하고 신중한 투자가 필요

사모 시장의 선순위 담보 대출 수익률은 5~10% 수준으로 공모시장의 회사채 대비 상당한 프리미엄을 제공하므로 투자자들로 하여금 지속적으로 사모 대출 투자에 관한 기회를 모색하도록 할 것이다.

성장을 위해 자금 차입이 필요한 높은 신용 등급의 기업들 또는 일시적인 어려움을 겪고 있으나 결국 타개하고 견실한 재무상태를 갖추게 될 기업들이 수도 없이 많다.

이런 점을 염두하여 당사는 높은 대출 기준을 구비하고 주거래 은행 관계를 통해 대출(lending relationship)을 진행할 수 있는 네트워크를 겸비한 매니저를 선정하는 한편, 수익률의 소폭 증가를 위해 투기성 거래와 같은 과도한 위험을 감수하는 기회주의형(opportunistic) 매니저 선정은 지양하는 실용적이고 신중한 투자 접근 방식을 채택하고 있다. 당사는 신용 리스크가 악화되는 환경에서 투자자산의 보호, 대출조건 및 포트폴리오 분산투자 등의 가치가 극대화된다고 간주하므로, 사모 대출을 통한 다각화된 포트폴리오가 장기 투자 목표를 지향하는 투자자들에게 견실하고 탄탄한 수익률을 제공할 것이라 믿는다.