연준 인플레이션과의 전쟁으로 75bps 금리 인상 단행

Fed doubles down on fight against inflation with 0.75% rate hike

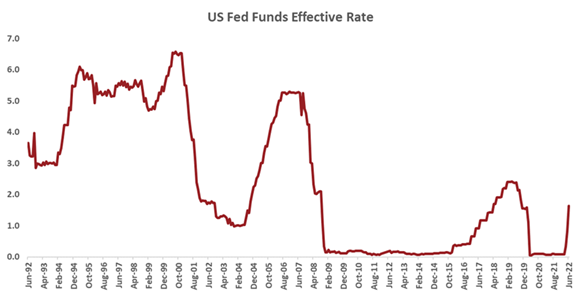

연준은 심각한 수준인 인플레이션을 잡기 위해 75bp 인상을 단행하며 기준금리는 1.5~1.75% 수준까지 도달. 하지만 시장은 이미 어느 정도 예상하고 있었기 때문에 충격 보다는 상승하는 모습을 보임.Fed increases inflation projections, sees cash rate of 3.375% at year-end

연준은 기존의 개인소비지출 물가지수(PCE)의 2022년 헤드라인 및 코어 수치를 지난 3월 수치 대비 상향조정하였고, 인플레이션은 2023까지 2% 이상을 유지할 것이라고 예상함연준은 정책 금리를 연말까지 3.375% 수준까지 끌어 올릴 것을 암시하며 7월 회의에서도 최소 50bps 혹은 75bps까지 인상할 수 있음을 언급함.

Economic growth projections revised downward

2022년, 2023년 GDP 성장률은 각 2.8%, 2.2%에서 모두 1.7%로 하향되었고, 실업률 역시 2022년, 2023년 각각 3.7%, 3.9%로 상향되었음. 그러나 연준은 GDP 성장이 둔화되고 실업률이 다소 높아질 수 있으나 경기침체로는 이어지지 않을 것이라고 전함. 그러나 시장은 다르게 해석하고 있음. 미 국채 10년물-2년물은 지난 수일간 역전 상황이며, SWAP 시장의 가격은 2023년 5월 기준금리 4%를 최고치로 예상하고 있음. 이는 연준이 예상하는 기준금리보다 높으며, 연준이 예측하고 있는 Neutral rate보다 약 150bps 높은 수치임. 따라서 비록 지금의 경기지표가 건전하다 하더라도, 수요가 더 많은 노동시장, 기업 부채비용 증가 등으로 인해 당사는 2023년 하반기 경기침체가 시작할 것으로 우려함.2023 recession risks are rising. How much of this is already priced in by markets?

경기 침체가 다가오고 있다면 인플레이션을 끌어내리고 과열된 시장을 통제할 시스템 리셋은 현재 필요악임. 그나마 다행인 것은 이미 시장이 경기침체 전망을 가격에 반영하고 있다는 것임. 보통 경기침체시에 35%가량 주식 시장이 하락하는 데, 이미 지난 1월 3일 고점대비 20% 이상 시작은 하락한 상황. 현 시점에서 투자자들은 지난 1~2년, 즉 팬데믹에서 기인했던 시장 하락과 이후 상승 랠리를 기억할 필요가 있으며 매수/매도 타이밍을 가늠하는 것의 위험성을 인지하여야 함. 당사는 투자자 스스로의 강력한 믿음이 없다면, 기존의 투자 전략에 집중하며 유지하는 것이 중요하다고 생각함

Source: Refinitiv DataStream, Russell Investments.

Full english version of the market update