달러 전망: 글로벌 통화 준비금으로서 달러 패권이 흔들리는가

핵심 요약:

- 각국 중앙은행들이 보유 자산 다각화를 모색함에 따라 지난 20년간 외환보유액에서 미국 달러가 차지하는 비중은 감소.

- 이러한 비중 감소에도 불구하고, 미국 달러는 여전히 국제 금융의 중심으로 자리함.

- 시간이 지나며 미국 달러의 지배력이 점차 약화할 수 있다고 가정하는 것은 타당하지만, 그럼에도 달러는 상당 기간 지배적인 통화 중 하나로 남을 가능성이 높음.

전 세계 준비통화로서 미국 달러의 위상이 흔들릴 수 있다는 의견이 힘을 얻고 있습니다. 달러 패권 잠식에 대한 논쟁은 새로운 것이 아니며, 자신의 사망설이 언론에 보도되자 “내 죽음에 관한 보도는 굉장히 과장되었다"라고 밝힌 마크 트웨인의 풍자를 떠올리게 합니다. 무엇보다 달러 패권 잠식에 대한 논의는 과거에도 있었습니다. 준비통화로서 미 달러화의 위상이 지속될 수 있겠냐는 의구심이 커지던 시기인 2010년 당시 뉴욕 연방준비은행(NY Fed)은 그러한 의문에 대답하듯 다음과 같은 자료를 발표한 바 있습니다. 다음은 뉴욕 연준의 자료 발췌문입니다.

최근 국제 통화로서의 미국 달러 패권에 대해 의문이 제기되고 있습니다. 유로화의 부상, 달러 가치의 변화, 금융 시장 위기를 맞이하며 일각에서는 세계 시장에서 오랫동안 유지되어 온 달러화 위상이 상당한 도전에 직면하고 있다는 관측이 나오고 있습니다.

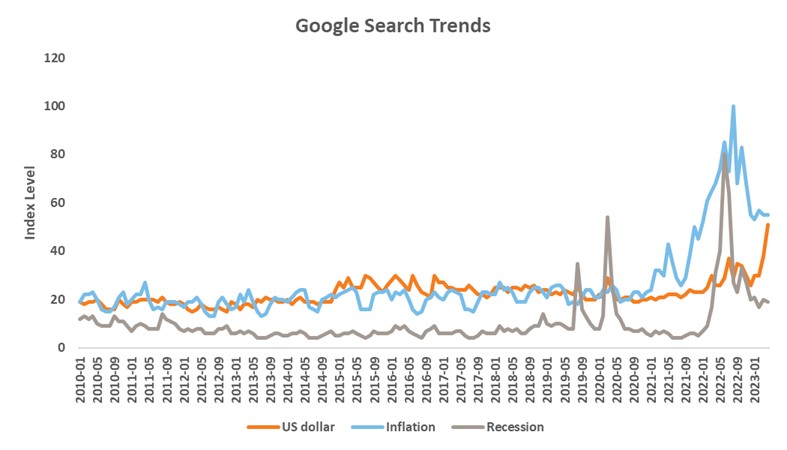

이번에는 반대 의견이 보다 미묘한 논조로 전개되고 있지만, 오늘날은 SNS의 부상으로 뉴스가 더 빨리 전달되고 내러티브가 더 쉽게 고착화될 수 있다는 점에서 이전과는 상황이 크게 다릅니다. 실제 구글 트렌드에 따르면 '미국 달러'에 대한 검색이 급증해 인플레이션과 경기 후퇴 관련 검색을 앞질렀습니다. 그렇다면 최근 달러에 대한 관심이 이토록 커진 이유는 무엇일까요?

그래프 1 주요 용어 검색

출처: 구글 트렌드. 2023년 4월 기준.

중국을 비롯하여 미국 달러 중심의 외환보유액을 다변화하고 무역 의존도를 낮추려는 각국의 도전이 탄력을 받을 것이라는 전망이 나오고 있습니다. 교환 수단으로써 미국 달러에 대한 의존도를 낮추기 위해 통화 블록을 구축하여 무역과 상업 거래 시 각 지역 통화의 사용을 촉진하는 방안에 대한 관심이 높아지고 있습니다. 이러한 움직임의 배경에는 특히 여러 신흥 경제국의 경우 그럴 만한 이유가 있습니다. 미 연준의 정책의 변화는 미국 달러에 광범위한 변화를 야기할 수 있습니다. 금융 안정 위원회(Financial Stability Board, FSB) 자료에 따르면 신흥국 대외 부채의 약 3분의 2가 미국 달러로 표시됩니다.

따라서 경제적 불확실성과 금융시장 변동성이 큰 시기일수록 안전 자산으로서 달러 매력도가 커지며최악의 시기에는 달러 표시 부채의 자금 조달 비용을 증가시킵니다. 더욱이, 미국 의존도를 낮추는 것은 중국과 같이 글로벌 영향력을 확장하고자 하는 신흥 국가들의 우선순위입니다. 동시에 국제 무역에서 달러 패권은 미국의 지정학적 목적을 위한 제재적 형태로 사용할 수 있는 무기가 된다는 주장도 있습니다. 원인이 무엇이든 간에 탈달러화 (de-dollarization) 논의는 힘을 얻고 있습니다.

역사적 관점

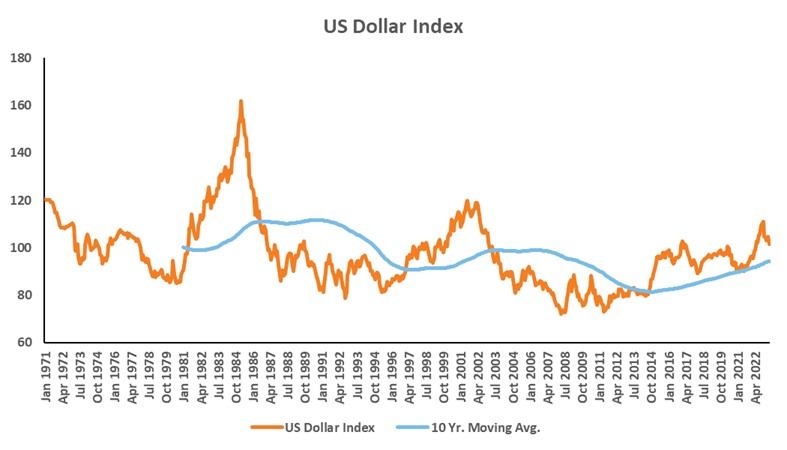

다른 자산군과 마찬가지로, 미국 달러는 변화하는 거시 경제 및 금융 시장 상황에 영향을 받습니다. 그래프 2는 미국 달러가 10년 장기 평균 추세선을 오르내리며 몇 년 동안 추세를 유지하고 있음을 보여줍니다. 최근 10년간 미 달러화는 미국 연방준비제도(Fed·연준)의 공격적인 금리 인상과 다른 선진국에 비해 선방한 미 경제 성장률에 힘입어 강세를 보였습니다.

경기 후퇴 국면에서도 달러 강세가 지속될 수는 있겠지만, 연준은 5월 FOMC(연방공개시장위원회) 정례회의에서 추가적인 금리 인상 필요성을 시사하지 않았습니다. 이 경우, 미 달러 강세의 주요 원인이 동력을 잃게 됩니다. 이는 곧 지난 몇 년간 지속된 달러 강세 기간이 반대로 다년간의 약세 기간으로 전환될 수 있음을 의미합니다. 그러나 달러 약세를 구조적인 달러 몰락의 신호로 오인해서는 안 됩니다. 달러의 약세는 변화하는 경제 상황에 대한 자연스러운 반응으로 보는 것이 적절합니다.

그래프 2 미국 달러 지수 대 10년 이동 평균

출처: Refinitiv Datatstream. 2023년 4월 기준. 달러 지수는 유로화, 일본 엔화, 캐나다 달러, 영국 파운드, 스웨덴 크로나, 스위스 프랑과 같은 주요 선진 시장 통화 대비 미국 달러의 명목 환율을 가중 종합 측정한 것입니다.

외환보유액 내 미 달러 비중의 변화

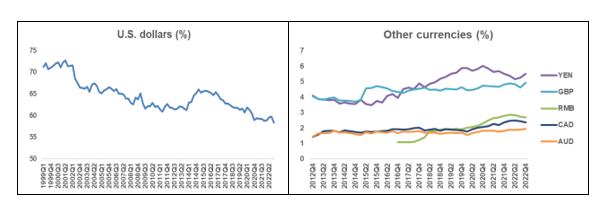

글로벌 준비통화(외환 보유액)으로서 달러가 갖는 위상은 제2차 세계대전 이후 상승하기 시작했습니다. 그래프 3에서 볼 수 있듯이 글로벌 외환보유액에서 미 달러가 차지하는 비중은 2001년에 72%로 최고치를 기록한 후 2022년 4분기 기준 60%를 약간 하회하는 수준으로 감소했습니다. 실제 탈달러화에 대한 논의가 주기적으로 뉴스를 장식하는 가운데 근 20년 동안 각국의 중앙은행은 외환보유액을 다각화하기 위한 광범위한 노력을 기울여 왔습니다.

예를 들어, 지난 10년 동안 각국 중앙은행은 통화 바스켓에 캐나다 달러(CAD)와 호주 달러(AUD)와 같은 소규모 개방 경제국의 통화 비중을 늘렸습니다. 흥미롭게도, 전 세계 중앙은행들의 글로벌 준비통화에서 개방 경제국의 통화가 차지하는 비율은 약 2%로, 중국 위안화 비율과 큰 차이가 없습니다. 전 세계 외환보유액에서 위안화가 차지하는 비중은 2015년 국제통화기금(IMF)의 특별인출권 통화 바스켓에 위안화가 포함된 이래 약 1%에서 2.7%로 증가했습니다. 더욱이 중국은 세계 2위의 경제 대국이며, 비록 둔화세이기는 하나 추세적인 성장률이 미국보다 높기에 세계 외환보유액에서 위안화가 차지하는 비중은 계속 증가할 수 있습니다. 그럼에도 글로벌 외환보유액에서 위안화가 차지하는 비율인 2.7%에 불과해 58% 비중인 달러화에 비견하기 어렵습니다.

그래프 3: 공식 외환보유액을 통해 본 전 세계 통화 구성

출처: 공식 외환보유고 통화구성(Currency Composition of Official Foreign Exchange, COFER), 국제 금융 통계(IFS), http://data.imf.org/에서 추출한 데이터.

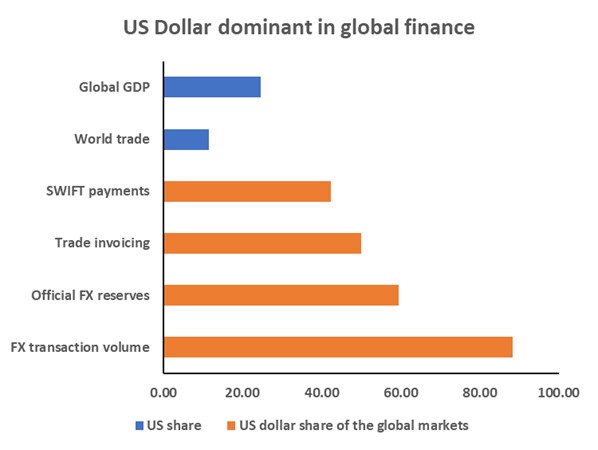

글로벌 금융에서 달러의 역할

공식 외환보유액에서 달러가 차지하는 비중이 감소했음에도 불구하고, 달러는 여전히 국제 금융의 중심으로 남아 있습니다. 그래프 5는 미국 달러가 비중에 비해 영향력이 훨씬 크다는 사실을 시사합니다. 미국은 세계 GDP의 약 25%, 세계 무역의 약 12%를 점유하고 있지만, 세계 시장에서 미국 달러가 차지하는 비중은 이보다 훨씬 더 큽니다. 일례로 글로벌 외환 거래량의 약 90%, 무역 송장 발행의 50%, SWIFT 결제의 42%가 미국 달러로 이뤄지고 있습니다. 전 세계 외환보유액에서 미 달러가 차지하는 비중이 점차 감소하고 있음에도 불구하고, 미 달러는 국제 무역의 주요 결제 수단으로 남을 것으로 전망됩니다.

그래프 세계 시장에서 미국 달러 점유율

출처: 2022년 12월 기준 BIS 분기별 검토

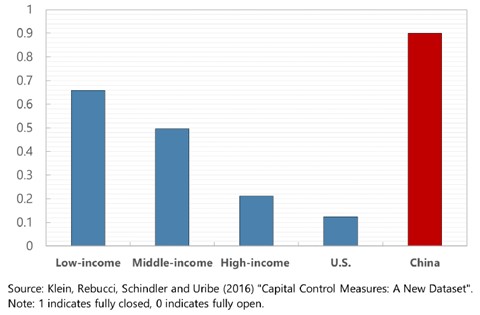

그래프 4에서 확인할 수 있듯, 전 세계 외환보유액에서 중국 위안화가 차지하는 비중은 미미한 수준에서 다소 증가하고 있습니다. 그러나 국내외 자본 유출입을 제한하는 중국의 폐쇄적인 자본 계정은 실질적으로 위안화의 국제화를 제약하는 요인입니다. 최근 국제통화기금(IMF)의 연구 보고서(working paper)는 중국의 자본 계정 개방성이 저소득 경제 국가보다도 떨어진다고 평가했습니다. 이와 대조적으로 미국은 평균적인 선진 경제 국가보다 더 높은 점수를 받았습니다. 이는 그래프 6에서 확인하실 수 있습니다. 요약하자면 자본 계정 제약은 위안화의 국제화를 더디게 합니다. 그럼에도 불구하고 중국이 전 세계 GDP에서 차지하는 비중이 증가하고 위안화 무역 결제를 위한 국가 간 협정 체결이 증가하고 있다는 사실은 위안화의 중요성이 점진적으로 커지리라는 전망에 힘을 실어줍니다. 하지만, 위안화가 세계적인 패권 국가로서 미국의 달러 지위를 위협하리라는 시나리오는 시기상조일 것입니다.

그래프 5: 자본 통제 지수

추가 출처: 2023년 3월 IMF 연구 보고서.

이러한 통화 환경에서 금 보유량에는 어떠한 변화가 있을까요?

각국 중앙은행의 외환보유액 다각화 노력을 보여주는 위의 그래프 4에는 금 보유량이 포함되어 있지 않습니다. 금이 오늘날 더 이상 화폐로 사용되지 않지만, 수천 년 동안 가치의 저장고와 교환 수단으로 사용되면서 금은 핵심적인 준비 자산으로 자리매김하고 있습니다. 최근 IMF 연구 보고서를 기반으로 작성한 그래프 7에서 볼 수 있듯, 공식적인 준비 자산에서 금이 차지하는 비중은 2008~2009년 글로벌 금융 위기 이후 꾸준히 증가했습니다. 미국이 제재를 통해 미 달러를 무기화했다는 이야기가 돌면서 준비 자산으로의 금에 대한 관심은 더 커지고 있습니다. 7

이와 관련해서는 좀 더 배경 설명을 덧붙여보겠습니다. 그래프 8은 공교롭게도 4강 국가들의 제재 대상국들이 2010년 이후 준비 자산으로 금 비중을 늘리고 있음을 보여줍니다. 러시아와 중국의 금 보유량 증가가 금 비중 증가를 이끌었지만, 인도와 튀르키예와 같은 다른 신흥 경제국들도 금 보유량을 늘리고 있습니다.

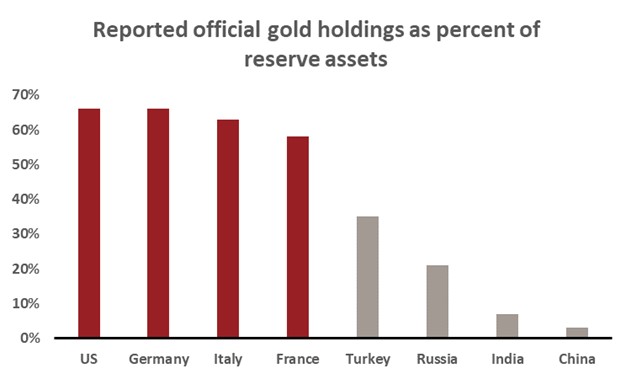

단, 그래프 9에서 확인할 수 있듯, 러시아와 중국과 같은 신흥 경제국의 경우, 미국과 독일과 같은 선진 경제국에 비해 준비 자산에서 금이 차지하는 비율이 훨씬 적다는 사실에 주목할 필요가 있습니다. 즉, 경제 제재가 금 비중 확대에 일부 기여했을 수는 있으나, 더 분명한 것은 금 비중 확대는 호주 달러, 캐나다 달러, 위안화 등으로 준비 자산을 다각화하려는 각국 중앙은행의 광범위한 움직임의 일환이라는 것입니다.

그래프 1999~2022년 공식 준비 자산에서 금이 차지하는 비중 그래프 7 1990년 '4강'의 금융 제재 대상 국가

출처: IMF, Gold as International Reserves: A Barbarous Relic No More?, 2023. 4강은 미국, 유럽 연합(EU), 영국, 또는 일본을 지칭

그래프 공식 준비 자산에서 금 보유량이 차지하는 비율 집계치

출처: IMF, Gold as International Reserves: A Barbarous Relic No More?, 2023. 2021년 말 자료에 기반한 비중. 4강은 미국, 유럽 연합(EU), 영국, 및 일본을 지칭.

관점 견지

관점을 유지하는 것은 중요하지만 동시에 변화하는 추세는 포착해야 합니다. 오늘날 세계적인 준비 통화로써 미 달러 패권은 앞으로 이는 여러 해 또는 수십 년 동안 지속될 수 있습니다. 하지만 그 무엇도 영원하지는 않습니다. 미국 달러 이전에 세계 준비 통화로서 위상을 가진 통화는 영국의 파운드화였습니다. 파운드화 이전에는 프랑스의 프랑이 있었습니다. 그리고 프랑 이전에는 네덜란드 길더 등이 준비 통화로의 지위를 누렸습니다. 위에서 논의한 바와 같이, 각국 중앙은행은 미 달러 중심에서 벗어나 호주 달러, 캐나다 달러 또는 위안화와 같은 기타 통화 비중을 늘리거나 금 보유량을 확대함으로써 준비 자산을 다각화하기 위해 광범위하게 노력하고 있습니다. 그러나 결정적으로, 그래프 5는 미국 달러가 여전히 세계 금융 활동을 좌우하고 있다는 사실을 보여줍니다. 따라서 미국 달러의 패권적 지위가 점차 잠식될 수 있다는 시각은 합리적이지만, 달러는 한동안 지배적인 통화 중 하나로 남을 가능성이 높습니다.

1 https://www.newyorkfed.org/medialibrary/media/research/current_issues/ci16-1.pdf

2 https://www.theglobeandmail.com/world/article-brics-expansion-membership/

3 Fi금융안정위원회(FSB), 2022년 4월 기준. 표시된 통계에는 중국이 포함되지 않습니다.

4특별인출권(special drawing rights, SDR)은 IMF에 의해 만들어진 국제 준비 자산이며 (5개 통화로 구성된 바스켓을 기반으로 하고 있습니다.(5개 통화는 미 달러, 유로, 엔화, 파운드, 위안화)