현재 상승장은 지속될 것인가?

2021년 5월 31일 기준 미국 및 글로벌 주식 시장은 2020년 3월 23일 저점 대비 각각 92%, 81% 상승했다 . 코로나 19 사태 불확실성이 빠르게 해소되고 글로벌 경제 활동이 재개되며 경기 회복 낙관론이 확대된 영향이다. 더불어 글로벌 각국 정부의 대대적인 경기부양책과 백신 보급 확대에 힘입어 긍정적인 시장 전망에 더욱 힘이 실리며 주가 상승세가 이어지고 있다. 그러나 한편으로 현재 주식시장 밸류에이션이 전반적으로 더 이상 매력적이지 않다는 점을 고려하면 현 시점에서 중요한 관건은 “현재의 상승장은 지속될 것인가?” 라고 할 수 있다.

128일 만에 하락장에서 상승장으로: 주식 시장의 놀라운 회복

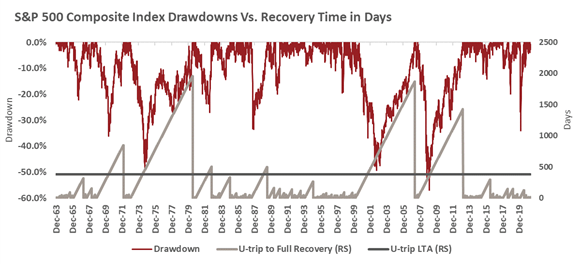

최근 주식시장 반등과 유사한 과거 사례를 통해 현재 상승장의 지속 여부를 예측할 수 있다. 아래 도표에서 보여주는 바와 같이, 역사적으로 주식 시장이 하락 이전 수준으로 회복되는 데 걸리는 소요일수(소위 ‘U-trip’)는 평균적으로 약 380일 정도이며 일부 경우는 훨씬 더 오랜 시간이 소요되기도 했다. 예를 들어, 2008-2009년 글로벌 금융위기(GFC)경우 U-trip은 약 1,400일 반면, 2000년대 초 닷컴 버블 붕괴 당시에는 그보다 더 긴 1,800일이 소요됐다. 한편, 지난해 코로나 팬데믹 여파로 S&P 500 지수는 최고점 대비 34% 폭락하는 등 심각한 수준을 기록했음에도 불구하고 불과 128일만에 놀라운 회복세를 보였다. 이는 세기의 전염병 위기였음에도 불구하고 평균회복기간보다 훨씬 짧은 시간이다.

Click image to enlarge

주식 시장은 선행 지표로, 기업의 실적과 같은 펀더멘털이 주가 상승을 지지한다. 결국, 현재 시장의 열기는 평균을 상회하는 글로벌 경제 및 기업 실적 회복세가 반영된 것으로 볼 수 있다.

세계 경제 반등: 지역별로 불균등한 경기 회복

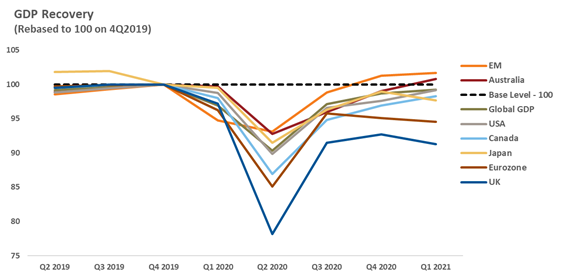

아래 차트에서 설명하듯이, 2020년 2분기 국내총생산(GDP) 성장률은 대부분 지역에서 급락했으나 경기 침체 정도는 지역마다 상이하게 나타났다. 영국과 유럽과 같이 바이러스의 빠른 확산으로 엄격한 봉쇄 조치가 요구되었던 국가들의 경제는 가장 급격히 위축된 반면, 팬데믹으로 인한 압박의 정도가 적었던 일본과 이머징 마켓(EM) 국가들과 같은 아시아 지역은 상대적으로 낮은 경기 침체를 경험했다. 여기서 중요한 사실은, 세계 경제 회복 속도를 결정한 핵심 요인이 코로나 확산세와 관련 있다는 점이다. 일례로, 유럽의 경우 코로나 19재 확산세가 경기회복에 걸림돌이 되고 있다.

미국의 경우, 유럽에 비해 상대적으로 완화된 봉쇄 조치를 취했으며 더불어 대규모 재정 부양책 이 수요를 촉진하면서 다른 국가들에 비해 빠른 회복세를 기록했다. 캐나다 역시 정부 재정 부양책, 미국 경제 활성화 여파, 주택 시장 호황 의 수혜를 입었다. 마지막으로, 호주 경제는 확연히 팬데믹 이전 수준을 상회하고 있다. 호주는 외국인 입국금지 조치 등을 통해 코로나 19 방역에 성공했으며, 팬데믹으로부터 상대적으로 조기 회복한 중국과 긴밀한 무역 관계 덕을 보기도 했다. 결론적으로, 회복 속도에는 차이가 있을지라도 세계 경제는 명백히 회복세를 보이고 있다.

Click image to enlarge

Source: Refinitiv DataStream, Russell Investments. EM and Global GDP data based on Oxford Economics estimated growth as of 3Q 2020.

2021년 하반기 경제 성장 전망: 유럽은 미국의 경제 성장률을 상회할 수 있을 것인가?

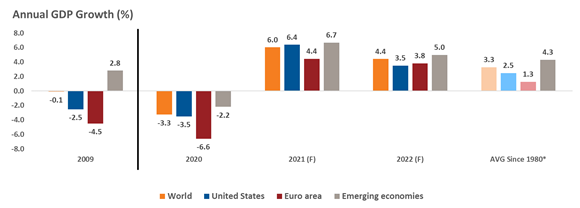

앞선 차트는 현재까지 경제 회복에 대한 추세를 보여준 반면, 아래 차트는 향후 경제 전망에 대한 관점을 제시하고 있다(일부 과거 데이터 포함). 국제통화기금(IMF)에 따르면, 2020년 세계 경제는 글로벌 금융위기 이후 처음으로 심각한 연간 마이너스 성장을 경험한 것으로 나타났다. 2009년 금융위기 당시 세계 경제 타격은 미미했던 반면, 2020년에는 3.3% 하락했으며 특히 미국과 유럽 국가들은 심각한 경기 후퇴를 경험했다. 한편, 고속 성장 중인 신흥국의 GDP는 글로벌 금융위기 당시 2.8%성장한 것과 대조적으로 지난해 2.2% 수축되었다.

그러나 앞서 언급한 바와 같이 세계 경제가 빠른 회복세로 전환됨에 따라, 팬데믹으로 인한 경기 침체는 역사상 가장 짧은 경기 둔화로 기록될 가능성이 높다. 역사적 수준의 재정 및 통화 정책이 수요를 진작시킨 덕분에 2021년과 2022년은 전세계에 걸쳐 GDP 성장률 전망치가 장기 평균치를 상회하고 있다.

주요점은, 향후 경제 재개 및 회복 국면 관련하여 당사는 미국 외 지역이 유리할 것으로 예상한다는 사실이다. 우선 유럽 경우, 소비자 지출이 올해 대부분 기간 동안 봉쇄 조치로 제약적이었으나 점차 백신 접종이 확대되며 이러한 제약이 완화되고 억눌린 수요를 촉발할 가능성이 있으며, 그 결과 2021년 하반기 이후 전반적인 유럽 경제에 대한 성장 전망치가 개선될 것으로 예상된다. IMF역시 2022년 유럽의 GDP 성장률이 미국을 상회할 것으로 예상하고 있다.

Click image to enlarge

Source: International Monetary Fund (IMF) April 2021 World Economic Outlook, Russell Investments.

기업 실적 전망: 견조한 성장세는 지속될 것인가?

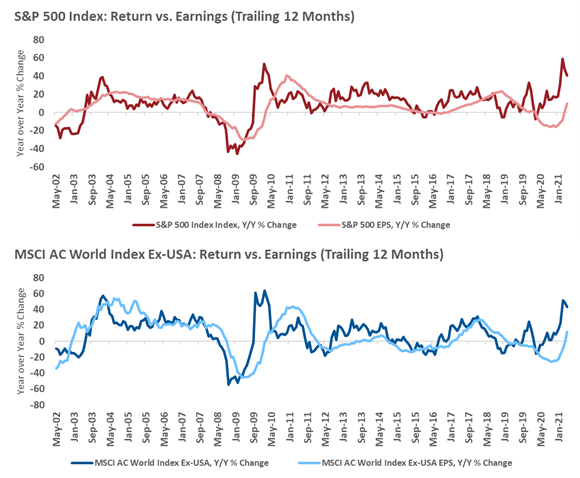

기업 실적반등은 세계 경제 회복세 대비 훨씬 더 인상이다. 아래 두 차트는 미국(상단) 및 글로벌(하단) 주식시장의 전년 대비 상승률과 각 지수의 12개월 후행 주당 순이익(EPS)추이를 보여준다. 차트에서 보여주는 바와 같이 주가는 2020년 3월 하락했고, 12개월 후행 주당순이익은 같은해 12월 하락했다.

Click image to enlarge

Source: Refinitiv DataStream, Russell Investments. As of 1 June 2021.

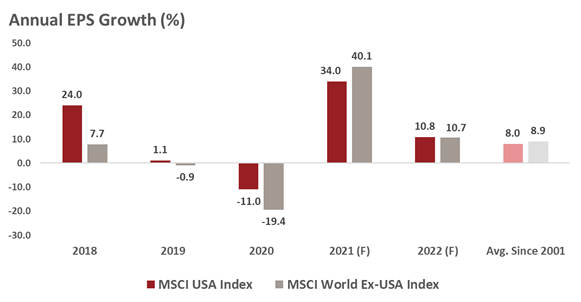

상승장에서 기업 실적 호조는 주가 상승 동력이 된다. 그러므로 아래 차트에서 보여주는 바와 같이 2021년과 2022년의 주당 순이익(EPS) 성장 추정치로 하여금 향후 경제 전망은 낙관적이라고 볼 수 있다. 더욱이 2022년 EPS 성장률은 2021년 경제 재개에 따른 호황 이후 자연스럽게 둔화될 것임에도 불구하고 미국과 미국 외 국가의 기업 실적은 각각 장기 평균치를 상회할 것으로 예상된다. 실제로 미국 기업의 실적은 매우 강력한 회복세를 보이고 있으며 S&P 500 기업들의 4분기 실적은 이미 코로나 이전 정점 수준으로 회복했다.

Click image to enlarge

Source: Refinitiv DataStream, Russell Investments. Estimates as of 28 May 2021.

시장 전망: 주가는 더 오를 것인가?

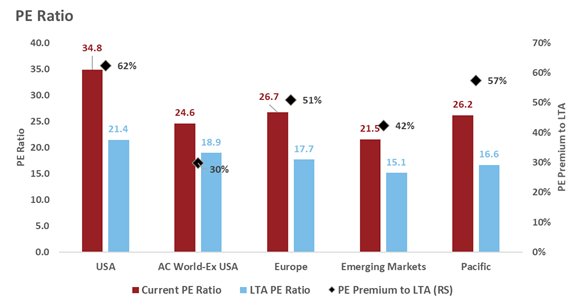

앞서 언급한바와 같이 향후 몇 년 동안 경제 상황과 기업 실적면에서 금융 시장전망은 긍정적이다. 그러나 견고한 실적 전망에도 불구하고, 현행 주식 밸류에이션이 이미 이러한 낙관론을 일부 반영하고 있다는 사실은 유념해야 할 부분이다. 아래 차트에서 보여주듯이 대부분 금융시장에서 주가수익비율(PE) 은 Long-term average (LTA) 대비 높은 수준으로 거래되고 있다. 한편, 미국 외 시장의 밸류에이션은 미국 주식시장에 비해 과거 평균 주가수익비율 대비 상대적으로 격차가 덜 하다는 점을 보여주고 있다. 이는 결국 미국 외 주식 시장이 미국에 비해 낮은 밸류에이션으로 거래되고 있다는 점을 내포한다. 예를 들어 미국의 주가수익비율은 LTA 대비 62%, 미국 외 지역의 주가수익비율의 경우 LTA 대비 30% 프리미엄이 부여되고 있는 점을 확인할 수 있다.

결론적으로 현재 주가 밸류에이션이 낮은 수준이 아님에도 불구하고 실적호조로 인한 밸류에이션 상승으로 인한 주가의 추가 상승 여력이 존재한다. 지역별로는 미국 외 시장이 전반적인 세계 경제 재개의 수혜를 입을 가능성이 높은 경기 순환 요인을 기반하므로 상승 매력도는 더 클 것으로 보인다.

Click image to enlarge

Source: Refinitiv DataStream, Russell Investments. Based on 20 years data as of May 2021, except for Pacific measured from June 2010. Equity region based on respective MSCI Index. AC= All Country, PE = Price to Earnings, LTA = Long Term Average.

결론: 주식시장에 대한 긍정적 전망 유지

결론적으로 “현재 상승장이 지속될 것인가?”란 질문에 대해 당사는 세계 경제에 대해 긍정적인 경기 사이클과 향후 몇년간 낮은 경기 침체 가능성 그리고 완화적 통화 정책 및 고무적인 기업 실적 전망을 고려할 때, 리스크는 존재하지만 주식 시장의 상승 여력은 있다고 예상한다. 그러나, 다음과 같이 3가지 리스크는 여전히 주목할 필요가 있다:

- 코로나 19 팬데믹 - 최악의 상황은 지나간 것으로 보이지만, 집단 면역 달성을 위한 백신 접종이 다음 독감 시즌 전까지 완전히 진행되지 못한 일부 국가들에게는 여전히 코로나 19 팬데믹이 가장 큰 위험 요인이 될 것이다. 변이 바이러스 또한 예측 불가능한 변수이다.

- 증세– 조 바이든 미국 대통령의 대규모 재정지출 계획은 기업과 개인에 대한 세금이 인상될 가능성이 높다는 것을 시사하며 주식 시장에는 악재가 될 소지가 있다.

- 부채 - 미국의 가계 재무상태는 양호한 편이지만, 정부와 기업의 높은 부채 수준이 미래 성장 동력을 저해할 수 있다. 그러나 저금리가 유지될 것으로 예상되는 상황에서는 즉각적인 리스크로 작용하지는 않을 것으로 보인다.

결론적으로, 향후 몇 년 동안 기업의 생산량과 실적이 현재 수준 이상으로 상승할 것으로 예상된다는 점이다. 그러나 이러한 전망의 상당 부분이 현재 밸류에이션에 반영되었다는 점은 우려되는 부분이다. 그럼에도 불구하고 당사는 양호한 경기 사이클을 기반으로 경기 침체로 인한 하락장이 현실화될 가능성은 낮다는 견해를 지지하는 한편, 높은 밸류에이션 부담으로 인해 주가는 완만한 상승세가 예측된다. 더불어, 당사는 미국 외 지역 주식이 각 지수 내에 경기 순환 가치주의 비중이 높기 때문에 미국 주식 대비 긍정적인 견해를 유지하고 있다.

1 US equity = S&P 500 Index; global equity = MSCI World ex-USA Index.