多资产策略投资 – 在不确定性中寻找确定性 | Russell Investments

今年以来全球金融市场充满变化和波动,不断见证历史。虽然和全球相比我国今年金融市场相对平稳,但放眼将来国内投资人所面临的挑战亦是非常严峻。面对当前市场不确定性高企下的低利率环境,投资人应该如何克服认知偏差应对市场挑战?我们认为通过多资产策略合理配置不同类型的大类资产(譬如股票和债券)为投资者应对挑战提供了更高确定性的解决方案,是满足投资人长期投资需求的有效途径

当前市场的挑战

今年以来全球金融市场充满变化和波动,不断见证历史:一方面股票上演V形大反转行情,3月份美股四次熔断,而6月以来纳斯达克指数又不断创造历史新高;另一方面避险资产黄金则一路上涨,这既受益于前期市场恐慌,又得到后期天量量化宽松的支撑。展望未来,疫情和地缘政治的潜在风险为全球经济复苏蒙上阴影,金融市场受制于经济依旧面临较大的不确定性。

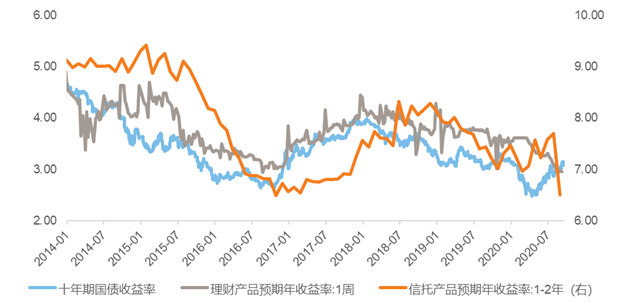

虽然和全球相比我国今年金融市场相对平稳,但放眼将来国内投资人所面临的挑战亦是非常严峻。在经济增长下滑压力和宽松货币政策的共同作用下,国内整体利率水平不断走低,市场风险偏低的货币类资产、纯债类资产、银行理财产品都面临收益率全面下降的局面。图1展示了我国2014年以来市场上主要理财产品和长期利率的走势。

图1:利率水平结构性走低,数据来源:wind,罗素投资

面对当前低息环境,追求回报的投资者只好通过投资风险更高的资产(譬如股票)来维持较高的预期收益水平。然而我国股市整体波动性很高,而且当前国内经济发展也是面临众多挑战,譬如新冠疫情、中美关系、海外经济衰退、逆全球化趋势,以及美国科技出口限制收紧等等,这些都使得股市未来的潜在波动不能小觑。

在高不确定性的市场中,普通投资者受制于一些认知偏差,很容易走极端,要么只追逐高风险资产从而承担过多不必要的风险,要么只投资低风险资产无法完成收益目标。譬如投资者最常见的一个认知偏差是高估小概率事件。在股票连续上涨一段时间后,一些乐观投资人会认为全面牛市就在眼前,从而将资金全部投入股票资产。在股票连续下跌一段时间后,另一些悲观的保守派则坚信股市就要崩盘,从而选择全部持有现金。然而现实世界中,股票全面牛市和崩盘的概率都远小于人们先入为主的主观预期,因此高估小概率事件让投资者要么承担过多风险,要么牺牲过多收益。

在低息环境下,上述认识偏差对投资人的影响会更为显著。一方面,低息环境下股票虽然受益于充裕流动性,但也更易受到流动性收紧的影响,由此飞出的黑天鹅将重创股票投资者。另一方面,只持有现金的投资人在低息环境下的投资收益更低,而且机会成本更高。

多资产策略恰逢其时

面对当前市场不确定性高企下的低利率环境,投资人应该如何克服认知偏差应对市场挑战?我们认为通过多资产策略合理配置不同类型的大类资产(譬如股票和债券)为投资者应对挑战提供了更高确定性的解决方案,是满足投资人长期投资需求的有效途径。

首先,多资产策略可以获得多种收益来源,从而避免单一资产的风险。我国大类资产轮动效应明显,鲜有常胜将军(见图2)。合理的多资产配置通过同时布局不同资产来帮助投资人穿越单类资产的牛熊市,熨平波动,获得更为稳健的长期收益。更为积极的资产配置则会进一步根据各类资产的大势研判,把握资产轮动机会,在投资组合的配置中枢上进行偏离,从而进一步提升组合收益。

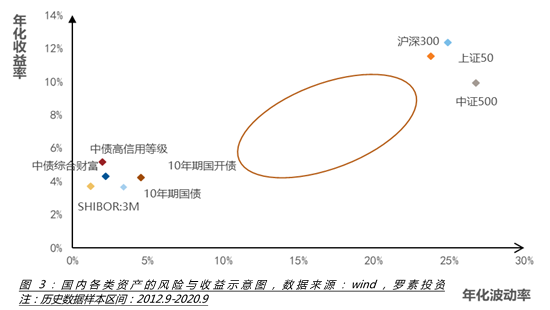

其次,多资产策略可以根据客户要求定制风险收益性价比最高的配置策略。中国目前的资产频谱非常“离散”(见图3),主要分裂成两个极端,一端是极度高风险高收益的股权投资产品(如股票),另一端是低风险资产(譬如债券)。介于股票和债券两者间中等风险的大类资产供给严重缺乏。而多资产策略能够有效填补国内资产频谱中缺失的中等风险中等收益类投资品,形成良好的回辙控制效果,满足投资者的需求。

图2:过去十年国内大类资产轮动效应,数据来源:wind,罗素投资

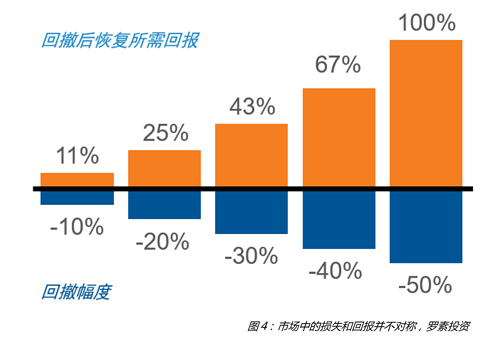

最后,资产策略可以有效降低组合重大下行风险。大家都知道重大下行风险对投资的杀伤力很强,但却常常低估了其对投资的长期拖累。我们通过一个简单的分析(见图4)来说明这一点。例如,投资人在亏损20%后,100元变成了80元,该投资人若想重新赚回20元,则需要25%的回报。而如果投资人亏损50%,100元变成了50元,则该投资人则需要未来100%的回报才能赚回损失的50元。如果未来投资年化回报为5%,投资人需要等15年才能令50元增值至100元。所以要实现投资的长期增长,不仅要在上行趋势中抓住增长机会,更重要的是在下行趋势中获得保护,以避免重大损失。

图4:市场中的损失和回报并不对称,罗素投资

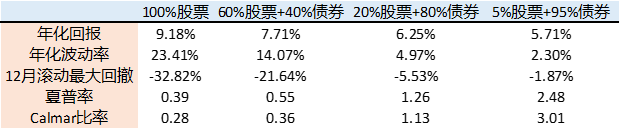

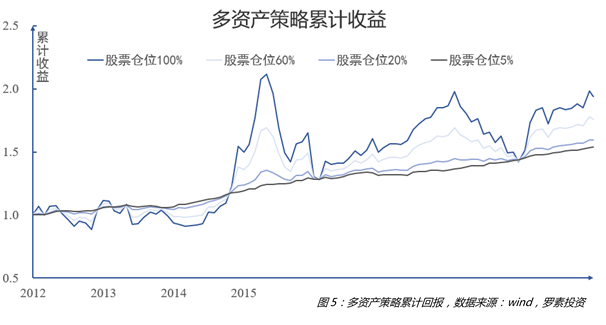

我们通过一个简单的多资产策略例子来展示分散投资规避重大下行风险的效果。考虑四个组合,第一个组合只包括高风险资产,第二到第四个组合是多资产组合既包括高风险资产也包括低风险资产,其中高风险资产的比例分别为60%,20%,5%。此处高风险资产的回报用沪深300全收益指数表示,低风险资产的回报用中债高等级信用债财富指数表示,样本区间从2012年1月至2020年1月。从上述组合的回报表现分析(表1和图5)可以看出,随着投资组合中股票权重的增加,其收益水平相对提高,但风险也随之而来。若投资者单一投资股票,从波动率和回撤来看,其面临着较高的下行风险,夏普率仅0.39,而若将债券纳入投资组合,则其波动率和回撤均有很大程度的改善,意味着更低的风险。虽然多资产组合收益水平有一定程度的下降,但风险调整后的回报(见夏普率)则大为改观。

表1:多资产策略组合分析,数据来源:wind, 罗素投资

图5:多资产策略累计回报,数据来源:wind,罗素投资

多资产策略恰逢其时

前文详细探讨了通过多资产策略可以应对未来的不确定性和低息环境,但是多资产组合是否能成功给投资人带来长期稳健的回报还取决于资产配置的具体实践。

说起资产配置大家通常会想起现代组合理论,特别是马科维茨的均值方差模型。然而简单把资产的历史平均收益率和回报标准差作为未来收益的预期和波动率代入均值方差模型去优化出一个多资产组合还远不是合格的资产配置。首先,均值方差模型对于输入假设要求很高,否则就是“根不正,苗必歪”。在罗素投资,我们有一个全球资本市场团队,该团队的主要工作就是通过严谨科学的方法对全球主要大类资产未来中长期回报和波动性进行系统性预测。其次,大类资产配置最终要落地到实际的策略/基金配置,因此具体策略/基金相对大类资产基准的超额收益也需要在资产配置中得到体现。罗素投资在全球50余年的管理人研究经验与数据积累使得我们能够在大类资产beta的基础上,进一步系统化的作出对策略/基金超额收益的预测,让战略资产配置更好的“照进现实”。

现实中基于均值方差模型的资产配置通常用于决定组合长期的战略资产配置中枢。实际投资中的资产配置权重并不是完全与战略资产配置保持一致。这是因为严格遵循战略资产配置的权重通常意味着频繁而固定的再平衡,这常常造成不必要的组合交易损耗,也意味着完全放弃把握市场短期机会和规避短期风险的主动性。

更积极的多资产策略需要根据市场环境和组合情况对战略资产配置中枢进行积极偏离。我们相信更积极的动态管理有利于在瞬息万变的市场中把握住机会和规避掉风险。而成功实施动态组合管理离不开系统性前瞻性的市场分析框架。在罗素投资,我们运用基于周期,估值和市场情绪三支柱的CVS体系来系统性形成市场前瞻观点,该体系的信号既有罗素宏观策略专家主观精选的变量,也包括由机器学习模型从海量宏观金融变量中挑选而来的变量。