当今固定收益信用市场中的机遇和风险是什么?

原文发表于2023年7月25日

摘要:

- 基于发行人的信用评级来判断,公司债券的较高收益率通常对应着较高的信用风险。

- 我们认为,较高的收益率也为固定收益投资者提供了机会,通过识别被错误定价的债券,为其投资组合增加额外的收入回报来源。

我们认为,成熟的主动型基金管理人具备独特的优势,可以帮助固定收益投资者从较高的收益率中受益,同时最大限度地降低潜在的下行风险。

固定收益信用市场在帮助发行人获得资金的同时,为投资者提供了通过承担额外风险来赚取超额回报的机会。国债根据现行利率为投资者提供收益率,但公司债券可能会根据发行人的信用价值等因素收取额外的溢价。一般情况下,公司债券的较高收益率通常对应着较高的信用风险,这是基于发行人的信用评级来判断的。

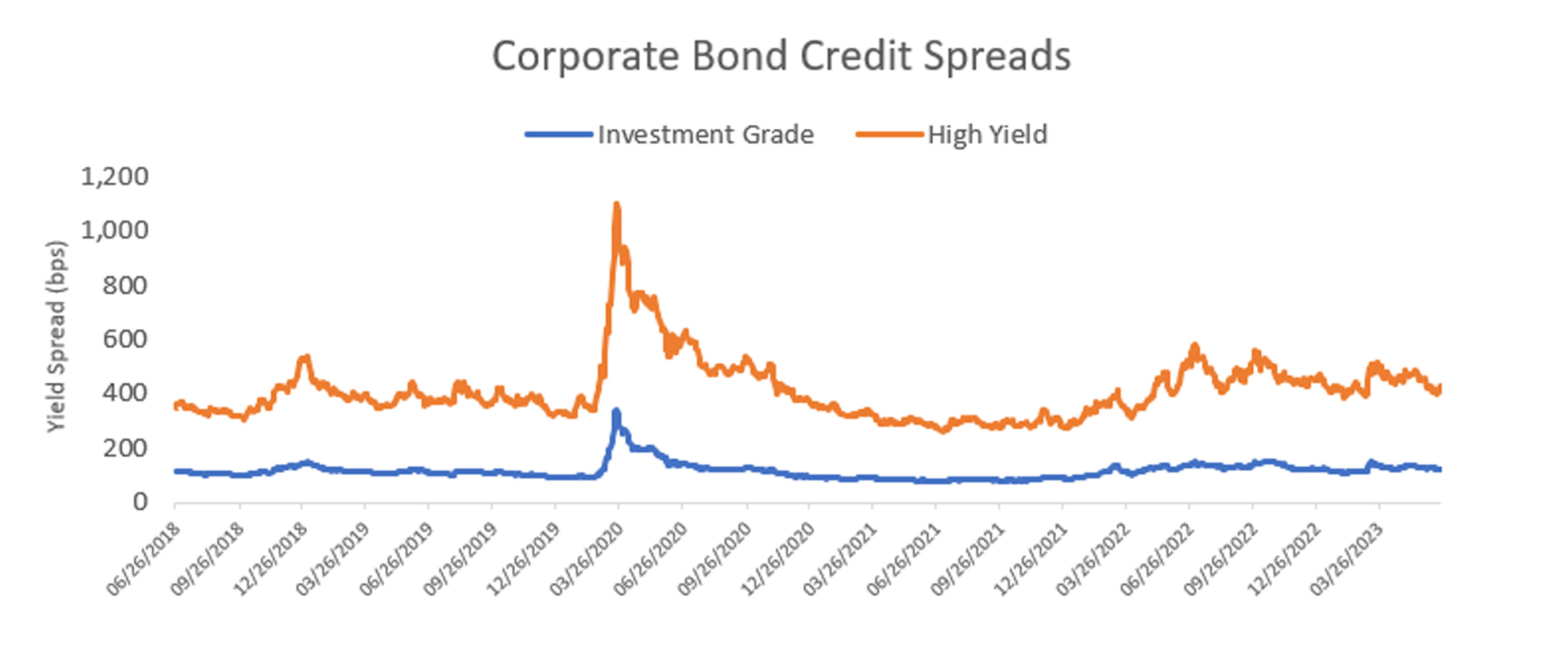

尽管2022 年对固定收益市场来说是充满挑战的一年——利差显著增加(尤其是高收益债券发行人的利差),但较高的收益率为投资者提供了额外的收入回报来源,并提供了更大的保障来应对由于利率上升而导致的价格下跌。美国国债利差的增加是由多种因素造成的,包括美联储(Fed)的激进的加息政策,对持续通胀和全球经济增长放缓的担忧,企业资产负债表的压力以及银行和贷款标准的收紧等。

(Click image to enlarge)

资料来源:巴克莱银行数据;彭博美国信贷指数,彭博高收益债券指数,数据基于期权调整利差

较高的收益率会带来哪些机会?

利差的扩大,可能是投资者要求以更高溢价来承担更高风险的信号。然而,较高的收益率也为固定收益投资者提供了机会:通过识别在发行人层面依靠强大基础、基于感知风险而被错误定价的债券,为其投资组合增加额外的收入回报来源。

信用选择的重要性

为了从较高的收益率中受益并管理下行风险,信用选择变得越来越重要,尤其是在不同行业和发行人之间的盈利差异日益增加的情况下。举例来说,2023年5月,美国大盘股在盈利方面呈现出明显差异,这种差异达到了自2020年以来的最高水平。这是由于当月科技股反弹以及许多其他行业股票下跌所致。这个例子表明了主动管理的优势,经验丰富的信用研究人员和投资组合经理可以作出区分,以发现获得回报的机会,并有效地防范下行风险。

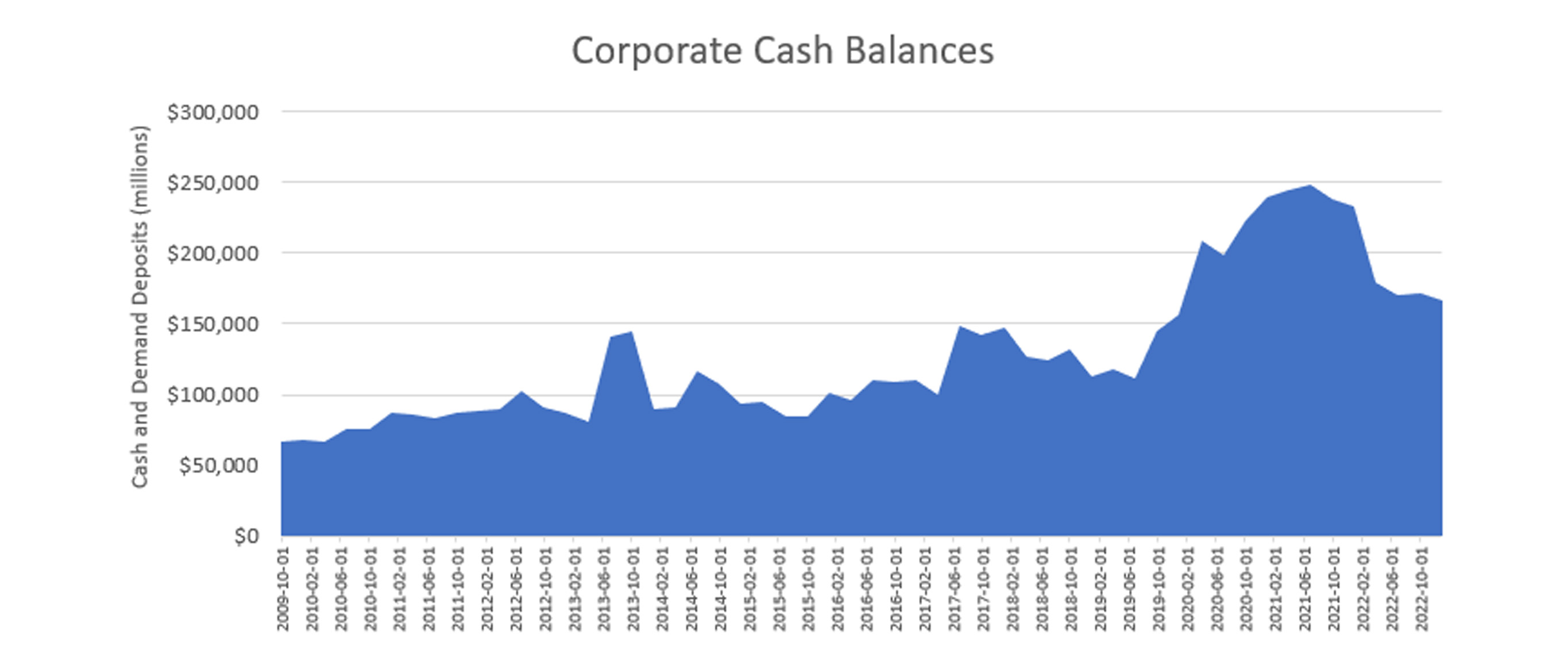

此外,虽然自2021 年以来贷款标准已经收紧,但企业的现金余额也开始下降(尽管余额仍远高于历史水平)——这是公司偿还债务能力的重要指标。

(Click image to enlarge)

资料来源:美联储经济数据,圣路易斯联邦储备银行

总结

虽然较高的收益率提供了更大的回报潜力,但固定收益市场仍然存在风险。在这种背景下,我们认为主动管理对于有效应对市场波动的同时抓住机遇来说日益关键。最终,我们认为,成熟的基金管理人具备足够的能力来帮助投资者优化其固定收益投资组合,同时将潜在的下行风险尽量降至较低水平。