超大型科技股占尽上风:不仅是美国 | Russell Investments

大盘科技股一词通常与美国股市密切相关,以至于一提到“大盘科技股”,人们往往最先想到的就是 苹果、亚马逊、脸书、谷歌 和 微软等家喻户晓的大公司。 这并不让人意外: 毕竟,投资者和资方机构都知道,跑赢 2020 年大市的关键决定性因素是将其美国股票投资组合分配给标普500指数中排名靠前的公司,因为它们去年的表现非常亮眼。

但可能许多投资者不知道的是,新兴市场 (EM) 资产类别近来也出现了类似的发展趋势。 2020 年,大盘科技股占主导的趋势变得更为显著,随着新冠疫情的爆发,大部分国家/地区都实施了居家隔离措施,新兴市场的科技公司因而得益。与美国类似,在疫情导致的市场抛售以及随后的反弹中,一小部分公司获得了远远领先于其他市场的巨大回报。在新兴市场中排名前五的上市公司为:

- 阿里巴巴(涵盖零售、社交媒体和金融服务等服务的数字平台)

- 台积电(全球领先的电子芯片制造商)

- 腾讯(网络游戏、社交媒体平台)

- 三星(电子产品)

- 美团(食品配送应用程序)

虽然各自所处的股票市场有所不同,但是他们体现出来的发展趋势大同小异。 换言之,大盘科技股占主导并非美国独有。 在我们研究 2020 年的局势以及大盘科技股所扮演的角色之前,让我们重温一下新兴市场的构成,以便与美国市场进行深度比较。

新兴市场已远远摆脱了对大宗商品的依赖

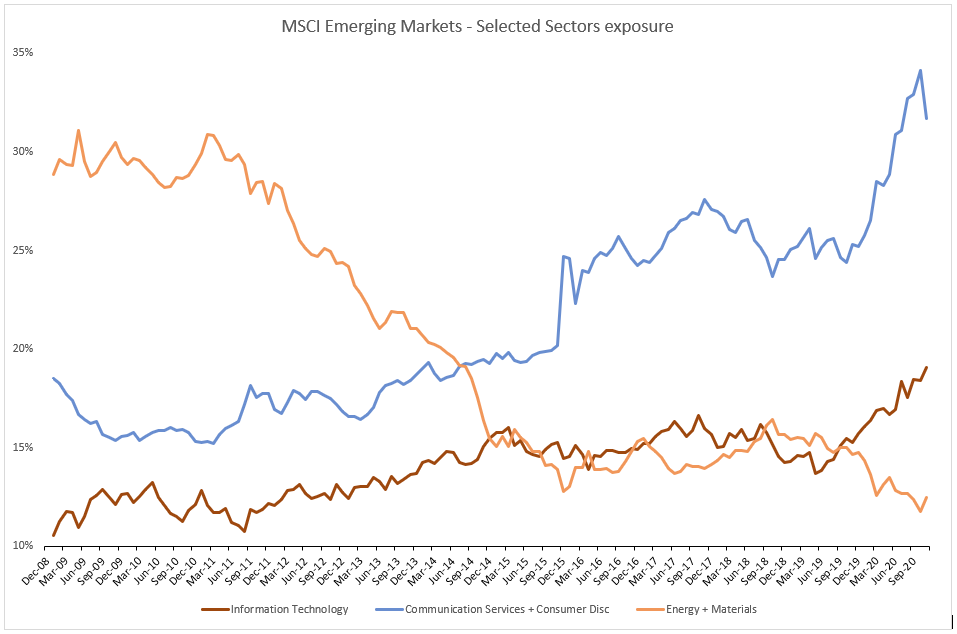

许多资方机构依然认为新兴市场的交易是以大宗商品主题为主,换句话来说,主要通过配置这些市场来扩大其整体大宗商品的风险敞口(例如石油、谷物等)。但这一观念早已过时,过去十年,“新经济” – 即数字消费和互联网企业等在MSCI新兴市场指数中的权重已急剧上升。

例如,过去十年,非必需消费品和通信服务板块(这些板块聚集了大量互联网公司)的权重翻了一番,现在占到总指数的近三分之一。电子商务的日益普及也是显而易见的,比如在非必需消费品板块,互联网和直销零售行业占指数比例高达 13%。这一切都与十年前新兴市场的状况形成了鲜明对比,当时能源和材料等新兴市场传统板块占到指数的近 30%。如今,这一数字已不足原来的一半。

点击放大

资料来源:Factset,MSCI,截至 2020 年 11 月 30 日

可以说,MSCI新兴市场指数行业构成的巨大变化是基础市场演变的真实反映。国内消费增长一直是吸引投资者投资新兴市场的关键结构性主题,这一定程度上得益于有利的人口结构和人口增长、城市化和收入增长。推动这一发展的一个因素是智能手机在整个新兴市场的普及,为新兴市场的消费者提供了网络入口。这使得这些地区越过了消费者行为的典型渐进式演变,从有限的本地选择迅速转变为几乎无限的商品和服务平台。

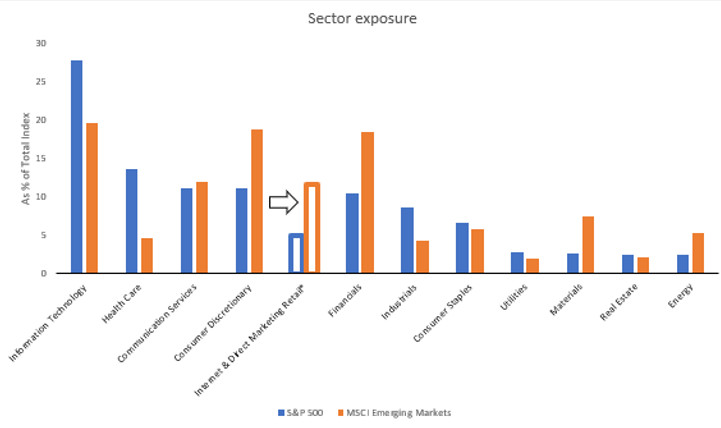

新兴市场开始趋同于美国市场

如今,MSCI 新兴市场指数与标普 500 指数的行业构成正逐渐变得类似:在这两个指数中,消费、通信服务和科技行业的占比都很大。不过差异依然存在,其中最明显的就是在医疗和金融板块。新兴市场仍有相当多的金融类股(也被视为消费类股的代表),而美国的医疗保健类股则更为突出。尽管存在这些差异,总体而言,新兴市场指数还是越来越趋同于主要的美股基准指数。

点击放大

资料来源:MSCI、标普、Factset,2020 年 11 月 30 日

投资行业的大多数人都非常熟悉亚马逊、谷歌和 Facebook 等企业 — 正如上文中所讨论的那样,它们在美国市场投资者的交易[YJ1] 中最为活跃。这些公司很好地顺应了过去十年里全球消费者行为的变化,实现了强劲的同比增长率。值得注意的是,这一趋势在新兴市场和在发达市场里同样有效 — 我们相信这些企业很可能还有更大的增长空间。

从上图可以看出,新兴市场指数里非必需消费品板块中的互联网股和直销零售类股目前占整个新兴市场的 13% - 这比标普500 指数中相关类股的权重高出一倍多。线上消费已经成为新兴市场消费板块的重要组成部分,我们相信这是一种结构性的转变,并将持续下去。换言之,电商和社交媒体在新冠疫情下的崛起并不是昙花一现,而是一种有助于持续重塑消费者行为的变化。新兴市场指数的公司集中度与美国市场的非常相似,是由少数几家超大型公司主导不同行业。如下图所示,虽然这些大型企业分属三个不同的行业,但它们之间并没有清晰的界限。而归根结底,此处所列的标普500企业和新兴市场企业都可以被归类为科技类公司。

| 标普 500 | 行业 | 指数权重 | 年初至今总回报 |

| 苹果 | 信息科技 | 6.50% | 70.03% |

| 微软 | 信息科技 | 5.30% | 37.32% |

| 亚马逊 | 非必需消费品 | 4.39% | 70.90% |

| Alphabet(A 类股票) | 通信服务 | 3.53% | 35.66% |

| 脸书 | 通信服务 | 2.24% | 39.14% |

| 前 5 名共计 | 21.96% | ||

| 标普 500 指数 | 16.27% |

| MSCI 新兴市场指数 | 行业 | 指数权重 | 年初至今总回报 |

| 阿里巴巴 | 非必需消费品 | 6.55% | 24.47% |

| 台积电 | 信息科技 | 5.87% | 61.59% |

| 腾讯 | 通信服务 | 5.67% | 55.12% |

| 三星 | 信息科技 | 4.88% | 41.16% |

| 美团 | 非必需消费品 | 1.72% | 174.39% |

| 前 5 名共计 | 24.69% | ||

| MSCI 新兴市场指数 | 14.64% |

资料来源:Factset,2020 年 12 月 7 日

在2020年,这些公司都实现了令人难以置信的回报,其对指数回报的贡献影响更是远高于其在指数中的权重占比。与此同时,投资者愿意为这些公司的未来发展所支付的价格创下了历史新高。

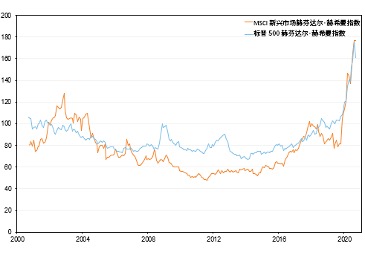

从下图对比MSCI 新兴市场指数和 MSCI 美国指数的远期市盈率中,可以看出这两个指数的许多相似之处,并让人对它们的估值差异产生疑问。与美股市场相比,新兴市场存在如此大的交易折价是否合理?能否持续?正如上文所述,新兴市场早已不仅仅是发达经济体的“廉价生产中心”和大宗商品出口国 – 而这些则是旧估值体系的基础。

点击放大

资料来源:MSCI、Factset,2020 年 9 月 30 日

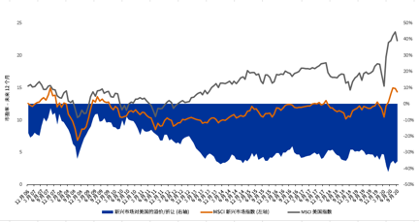

市场的狭隘性与主动管理的挑战

下图重点关注了标普500指数和MSCI新兴市场指数的赫芬达尔·赫希曼指数(Herfindahl-Hirschman Index,一种集中度的衡量标准)。如图所示,2020年标普 500 指数和 MSCI 新兴市场指数的集中度都达到了前所未有的高位。

点击放大

2020 年,指数集中度经历了非同寻常的加速提升,主要是由估值较高的超大型科技企业所驱动的 — 我们认为这不太可能持续下去。虽然很多主动型管理人苦于当今指数高度集中的驱动因素,但我们预计 2021 年的市场机会将更广泛,而这对于主动型管理人来说应该是个好兆头 – 新兴市场的机会涵盖了 27 个国家,除了少数国家的超大型科技公司外,还有许多不同的超额收益来源值得挖掘。我们相信,在较低估值的情况下,这些机会将提供类似甚至更高的回报潜力。

还要注意的是,近几个月以来,全球各地的监管机构 — 包括新兴市场内部,如中国的监管机构,都在加大对超大型科技公司,特别是一些平台机构的监管力度,这引发了关于可能违反反垄断法和反竞争措施的讨论。我们认为,相对于市场上的其他公司,这些公司已经被充分定价,因此,它们所面临的任何法律风险及其对这些公司未来增长和盈利能力的影响,都可能成为投资人获利了结的充分理由。

结论

在中国的消费升级和科技进步的推动下,新兴市场早已不再局限于大宗商品交易。这种变化让人们对其相对发达市场巨大估值折价的可持续性产生了一定的质疑。而我们认为新兴市场仍有可能以低于发达国家的折价进行交易,主要是由于它作为一种资产类别所表现出的其他宏观和政治风险。

尽管美国和新兴市场如今的超大型科技公司的估值水平都在提升,然而在对比每个指数中排名前五的股票以及行业估值后发现,新兴市场股票的交易量仍远低于美国股票,存在着增长空间,在未来可能会受益于中国等市场的重大有利因素。

最后,我们认为新兴市场有继续复苏的空间,从而缩小其相对于发达市场,特别是与美国股市的估值差距。同时我们认为,作为资产类别,新兴市场可能会继续受益于目前积极的全球动态,包括新冠疫苗的推出、更多经济体的重新开放、政府的持续刺激措施以及美元疲软(应该对新兴市场具有支撑作用)。

虽然我们认为科技股是新兴市场中一个结构性增长的主题,并且还将持续下去,但我们也认为,投资者不大可能继续集中于目前高度集中的几家主导 MSCI 新兴市场指数的公司。虽然在过去 12 个月里,由头部企业主导的指数给许多新兴市场的主动投资人带来了巨大的挑战,但我们相信,当集中度降低和市场机会扩大的迹象愈发明显之时,就是主动管理机会到来的时候。对于被动管理的投资人,我们则建议对于新兴市场的集中度风险以及日益超买的龙头企业要保持谨慎。