2022年第四季度固收管理人调查:虽然环境具有挑战性,但管理人对基本面较有信心

在本次最新调查中,59 位全球 领先的债券和货币基金管理人就未来几个月的估值、预期和前景做了探讨。

本次调查聚焦的最新问题:

- 通胀是全球市场的公敌,市场正确地预测了全球央行大幅收紧货币政策的举动。但各国央行是否太迟才开始着手遏制通胀? 英国和欧洲仍然苦于通胀,同时经济增长正在放缓。在美国,10月的最新通胀数据略有回落,说明黑暗尽头出现了一丝曙光。然而,即使是美国,经济增长也出现了转弱的迹象。市场是否认为,如要打击通胀,经济增长必然要付出巨大代价?

- 宽松货币政策确实已经成为过去时。习惯于低利率的信贷市场如今正在面临来自通胀、利率上升和增长放缓的多重阻力。据管理人预测,未来信贷 基本面会恶化吗?

- 新兴市场当然也不能幸免。新冠疫情影响了中国经济增长,也加剧了房地产行业的压力。发达国家的利率上升,也一定程度上造成 资金回流。管理人如何看待新兴市场的风险偏好?

以增长为代价遏制通胀?

利率债管理人的观点

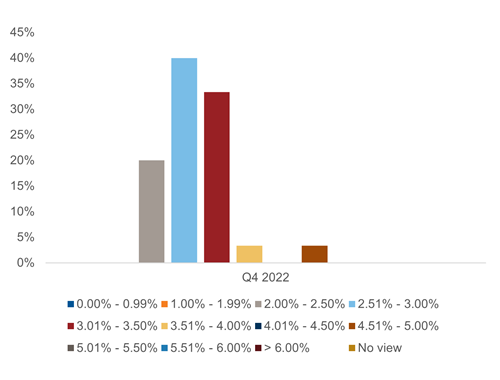

- 不出意料,管理人基本不相信美联储能在短期内将通胀压低到2.0%的目标水平。大部分受访者预计未来5年内,通胀将维持在2.5%以上。

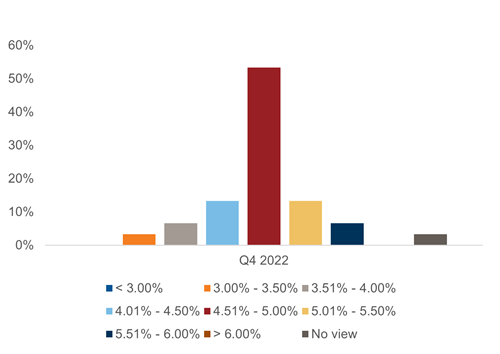

- 一半以上(53%)的受访 者预计未来12个月美国10年期国债收益率将会介于3.76%和4.50%之间。然而,由于剩下的受访者预计收益率会低于上述水平,所以总体预期是收益率将下行。话虽如此,大部分受访者对久期持保持中性。

- 出乎意料的是,没有受访者认为美国会在2024年底前进入衰退。

- 大部分受访者(56%)还预计,美联储在当前的收紧周期内将缩减资产负债表约12,500亿-22,500亿美元。然而,90%的受访者认为流动性状况已然恶化。

- 同时,对10年期德国国债的预期发生变化,几乎三分之二的受访者预计收益率将等于或高于上一次调查中的最高预期水平。

- 此外,类似比例的受访者还预计欧洲央行在2022年将加息至少200个基点,34%的受访者则预计加息至少250个基点。

Where do you expect to see core U.S PCE inflation at the end of 2022 on a year-over-year basis (Aug 2022: 4.91%)?

Where do you see U.S CPI inflation averaging over the next 5 years?

数据来源:罗素投资调查,2022 Q4

投资级(IG)信用债管理人的观点。担忧加剧?

- 58%的受访者预计未来12个月息差将适度扩大,高于2022年第二季度的 39%,也高于一年前的30%。同时,只有13%的受访者预计息差将大幅缩窄。

- 关于信用指标的走势预期有所恶化,79%的管理人预计,随着经济环境走弱,美国低等级投资级信用债的杠杆率将恶化。关于欧洲,83%的管理人预计杠杆率将恶化。

- 受访者最担忧的问题是通胀 (88%),并认为通胀会导致货币政策进一步收紧 (54%)。此外,美国陷入衰退也是受访者担忧的主要问题之一(71%)。

- 关于欧洲,小部分受访者预计乌克兰冲突不会进一步升级(33%)。

全球杠杆信用债

- 全球杠杆信用债的管理人(53%)预计未来12个月息差将进一步扩大,但幅度不大。

- 管理人对发行人的信用状况依然较具信心,大部分受访者(89%) 预计在较具挑战性的经济环境下,企业的总体基本面只会小幅恶化。

- 在杠杆信用债领域,37%的受访者看好全球高收益债券,高于上一次调查中的 32%。相比之下,美国杠杆贷款依然是最不被看好的产品。

- 对 “堕落天使 (fallen angels)” 的信心依旧,其中30%的受访者将它们归类为“冉冉升起的新星”,另有70%的受访者将它们归类为具潜在吸引力的机会。

- 对违约的担忧增加,70%的受访者预计违约率将介于 3%和 5%之间。在上一次调查中,70% 的受访者预计违约率将维持在 3%以下。

- 管理人一致表示要减持中国房地产债券。

全球风险

看好新兴市场本币债券甚于美元债券

- 管理人对新兴市场货币的表现仍持中性态度,53%的管理人预计新兴市场货币在未来 12个月回报为正,82%的管理人预计新兴市场货币在未来3年回报为正。75%的管理人认为当前利率相对便宜。

- 75%的管理人表示未来12个月他们偏好本币甚于美元,高于之前的62%。

- 受访者对拉丁美洲持非常积极的态度,87%的管理人表示拉丁美洲是他们最看好的地区。这高于上一次调查中的72%和一年前的57%。值得注意的是,受访者对欧洲、中东、非洲和亚洲则兴趣寥寥。

- 需要指出的是,33%的管理人表示新兴市场美元企业债券的配置权重高于15%,高于上一次调查中的29%。此外,表示配置权重介于12%和15%之间的管理人占比从7%增加到17%。

发达市场货币

- 大部分受访者(75%)预计欧元/美元汇率将介于0.96和1.05之间。然而,20%的受访者认为欧元/美元汇率有可能升至1.15。此外,他们不认为欧元/美元汇率会跌破 0.91。

- 63%的管理人预计未来12个月内10国集团货币的隐含波动率将会下降,与上一次调查截然不同,当时大部分管理人预计会波动率上升。一年前,所有管理人预计10国集团货币的隐含波动率将会上升。新兴市场货币的隐含波动率也是如此。

- 受访者预计在10国集团货币中,美元的表现最差,其次为英镑和日元。然而,受访者对日元的看法存在分歧,因为日元也是最被看好的 10 国集团货币。

证券化板块

- 三分之二的管理人表示,他们将维持目前的风险敞口,剩余三分之一表示将增加风险敞口。这与上一次调查形成鲜明对比,当时35%的受访者表示将削减风险仓位。

- 此外,所有管理人都表现出对按揭贷款贝塔(beta)的兴趣,60%表示已经在做多,剩余40%表示有兴趣增持。

- 尽管如此,大部分管理人 (58%) 预计未来12个月非机构息差将会适度扩大。

- 管理人同时也对底层贷款抵押品信用状况恶化表示担忧,64%认为这是他们担忧的主要问题。

结论:

全球主要央行迅速采取有力行动,通过加息遏制通胀。美国物价可能在回落,预示着货币政策激进收紧的阶段可能即将结束,黑暗尽头终于出现了一丝曙光。尽管如此,市场不认为未来几年通胀将回落到传统的目标水平。此外,市场参与者不认为美国在2024年之前会陷入衰退。若果真如此,管理人目前对美联储和债券市场的预期是否适当?

参与调查的受访者显然认为通胀是比衰退更值得担心的问题;然而,美联储收紧货币政策而不引发衰退的情况非常罕见。如果像以往的加息周期一样,经济开始衰退,管理人可能要承受判断失误的后果。英国预算责任办公室认为英国已经在衰退中,欧洲 将紧随其后,美国可能也是如此。各国央行将如何应对这样的宏观环境?

幸运的是,在这样的宏观环境下,管理人认为信用基本面将保持稳健。然而,潜在的衰退会有多严重?乌克兰战争是否会升级?中国处理新冠疫情的进展如何 ?如果宏观环境恶化的速度快于当前预期,基本面会发生什么变化?