罗素中国A股投资展望 | Russell Investments

古时有位道家,名詹何,善术数,传说坐于家中,能通过声音判断门外的牛是黑色,而且有白色东西附着在牛角。但韩非子却认为坐在房子里听闻牛鸣而推测牛的颜色,是劳心伤神,华而不实,不如直接出门亲眼看看牛的颜色,这样不仅操作简单,而且判断更准确。这个黑牛白角的典故对投资也不乏启示,面对复杂多变的市场,我们需要避免过度依赖市场二手舆论信息,而应该通过第一手数据,依靠第一原则,结合本人的实际情况进行操作。

经过过去两年的A股牛市,我们即将迎来农历牛年。上一个牛年(2009年)恰逢全球金融危机爆发后市场从2008年的底部强劲反弹,也是见证了一个短暂的A股牛市。然而展望2021年,投资人却纷纷感慨今年投资会比前几年更难。难在什么地方呢?一方面,宏观上的不确定性,估值高企,以及结构的分化都给投资股市带来挑战;但另一方面整体利率水平仍然处于低位,资管新规对刚兑产品的限制也大幅减少了市场上高收益无净值波动的固收产品供应,投资人可选择的高收益资产屈指可数。

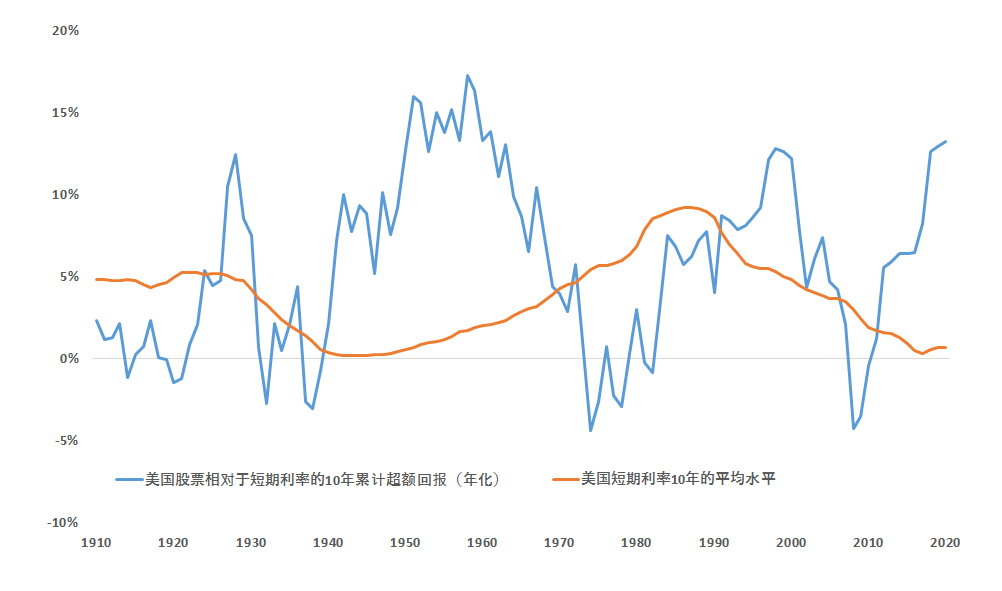

面对上述挑战,其实国内投资人并不孤独。 海外发达市场投资人由于面临更低的利率环境,早已习惯于“TINA“ 策略。所谓TINA (There Is No Alternative) 策略就是指除股票以外没有其他更好的投资选择的现实操作。TINA策略的历史背景是超乎寻常的低利率令股票的相对投资价值得以彰显。图1展示了过去110年美国股票相对现金的超额回报。我们可以清晰看到当利率处于历史低位时,股票相对于现金的回报是非常可观的。

点击放大

数据来源:DMS,彭博,罗素投资 图1:美国股票和利率的长期走势图

事实上,随着我国利率水平的不断回落,TINA策略的投资逻辑也正在中国市场萌芽。尽管不少投资机构在和投资人的沟通中提到要对今年股票回报有一个合理的预期,但市场上对公募基金今年第一季度的募资金额非常乐观。根据招商证券策略团队最新估算,今年1月新发行的偏股公募基金规模可达2300亿元,而整个第一季度预估接近5000亿元。

当然,我们并不鼓励投资人依靠TINA信仰,盲目鞭打快牛,随着资金跑步入场。 毕竟股市整体估值已经不再便宜,一些宏观上的风险未来可能也会影响到股市,而且股市内部结构分化也演绎到近乎极致。

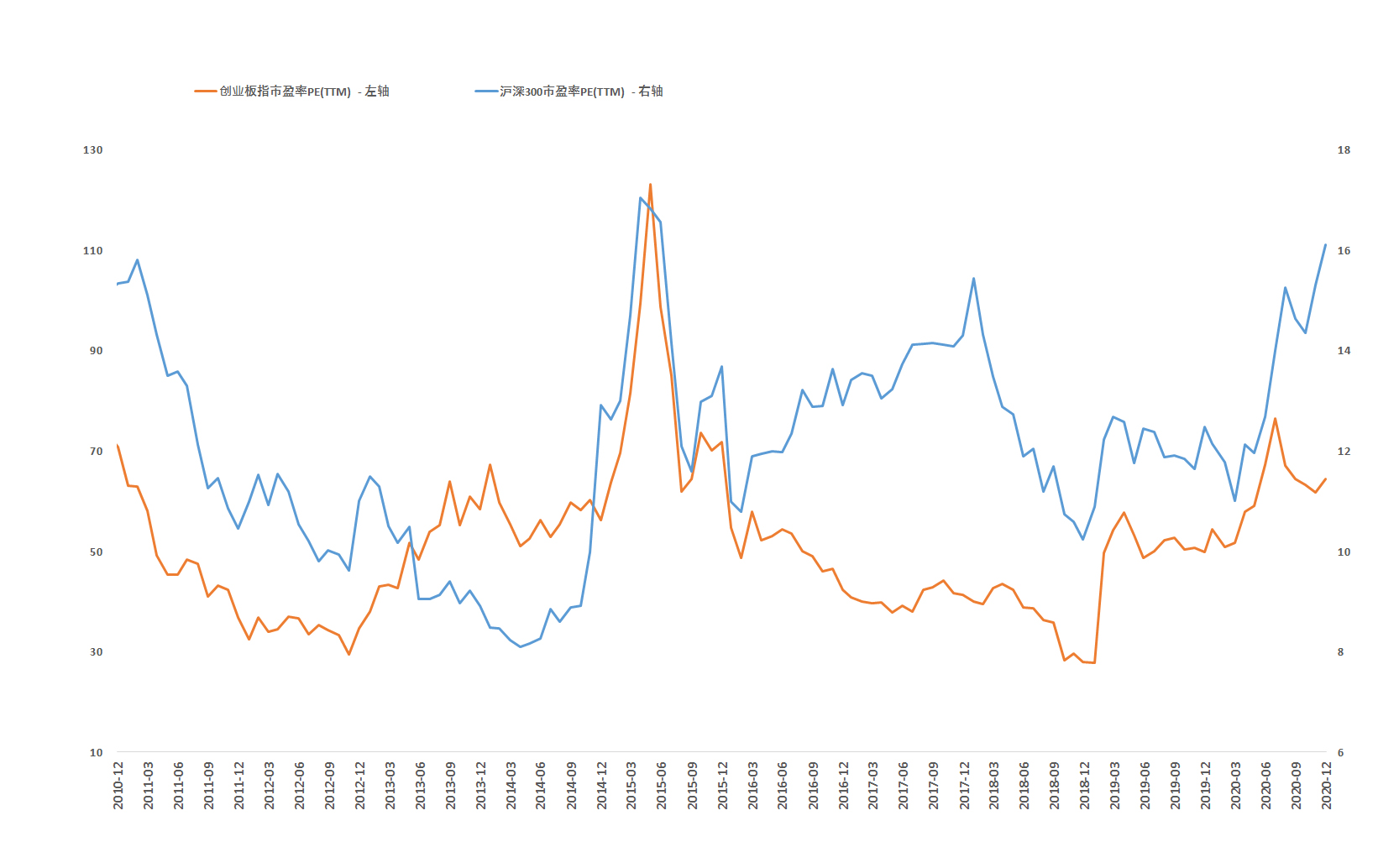

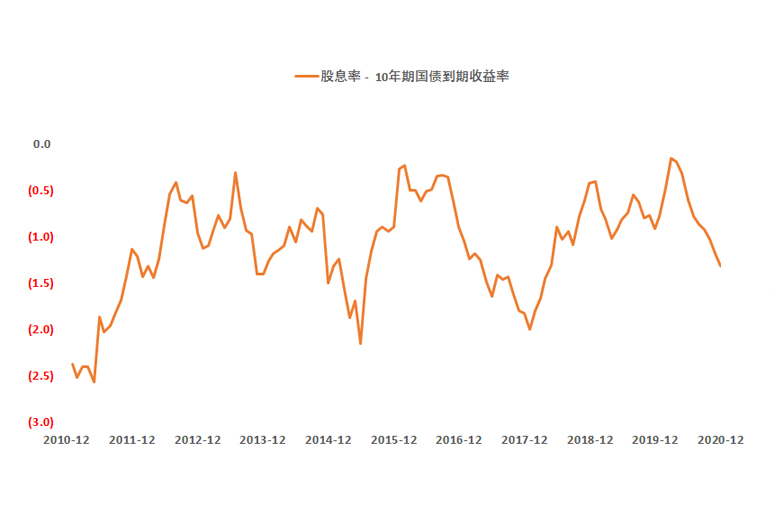

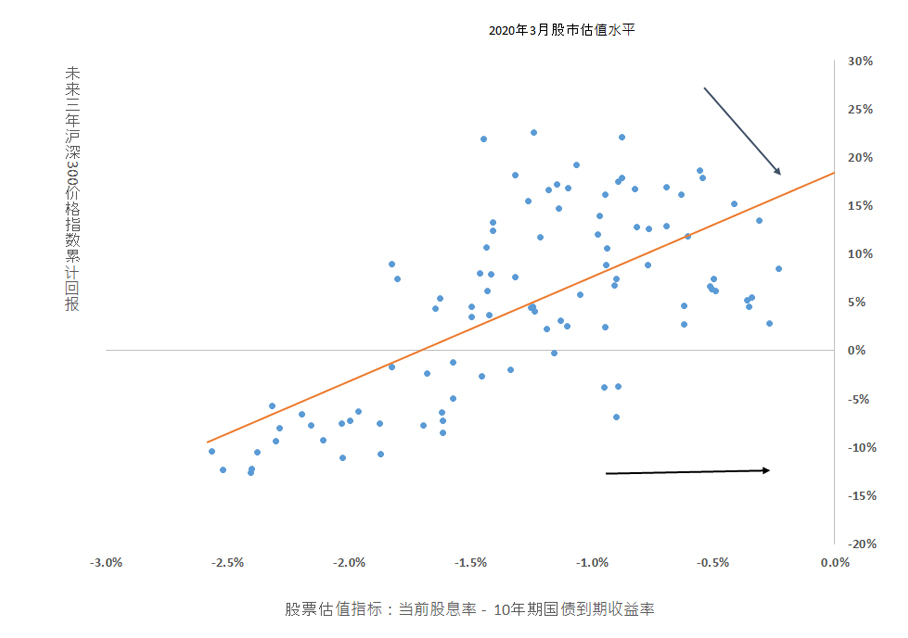

首先谈估值,不论是沪深300指数还是创业板指数的市盈率都已处于历史相对高位(图2)。从沪深300股息率和10年利率差值角度看(见图3,这个指标主要反映了股票相对债券的相对价值),股票估值相对债券已经偏贵,虽然离2010/2015/2017年的历史极值还有一些距离。投资人为什么需要关心股票估值呢?因为从历史数据看,估值指标对股票中长期回报有一定预测效果。图4更为清晰地显示了股息率和国债收益率差值这个估值指标与未来股市三年平均回报有显著正相关关系,即股票估值越便宜,其未来回报越高。从最新的估值指标看,未来三年沪深300的预期回报要比2020年3月有显著回落。

点击放大

数据来源:万得,彭博,罗素投资 图4: 沪深300 vs 估值指标

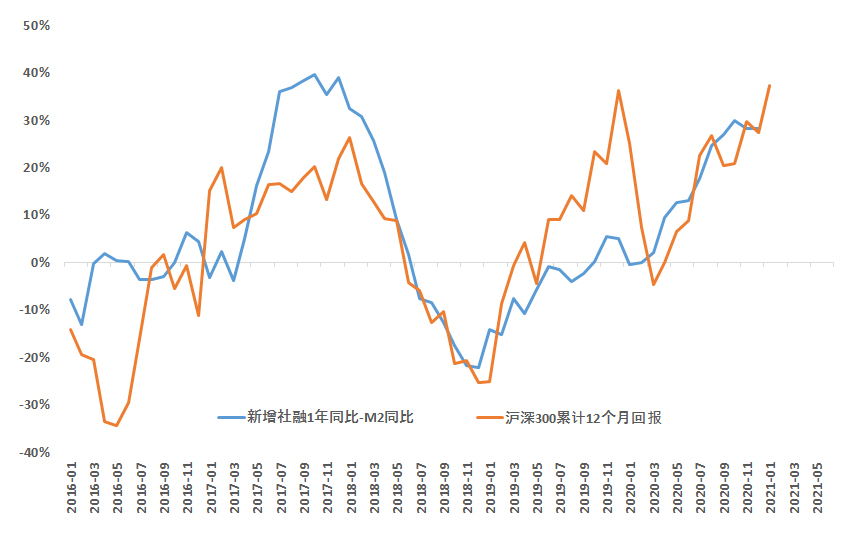

其次,未来几个季度的宏观不确定性值得关注。海外方面,近期美国参议院选举的结果确认了民主党将同时掌控参议院和众议院,美国由此迎来“蓝色浪潮”。虽然政策方面,“蓝色浪潮”大大有利于拜登推行新型基建计划以及大规模财政刺激,但由于民主党将通过增加企业税和个人税来支付新的支出,这也会影响企业盈利和部分个人消费。而且越来越多的评论家开始担心财政政策的刺激力度可能过大,可能引发通胀突然加速,从而给金融市场带来更多不确定性。国内方面,虽然当前经济逐步复苏,主要经济指标均有所改善,但是随着GDP增长强势反弹,我们预计政府将更加注重防范金融风险、控制宏观杠杆率。因此今年信贷增速是否能够持续去年的强劲趋势存疑,一方面,银行贷款增长恐怕会有所放缓,另一方面,政府债券发行量也预计下降。据瑞银证券估算,中国整体信贷增速(社融余额剔除股票融资)可能从2020年11月的13.7%放缓至2021年底的10.8%左右。我们研究发现(图5)过去5年以来新增社融同比与M2差代表的信贷增速与股市体现出较为明显的正相关性,反映了信用扩张/收缩对经济预期和流动性的影响会最终传导到股市。 如果信贷增速真如预期一样出现明显回落,那么股市出现调整的概率也会随之增加。

点击放大

数据来源:万得,彭博,罗素投资 图5: 沪深300 vs 信贷增速指标

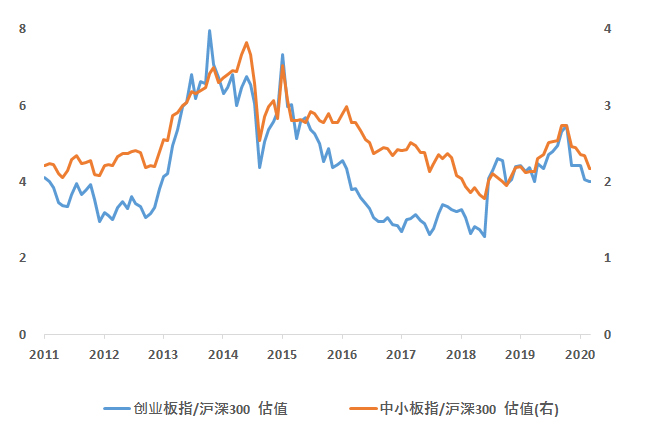

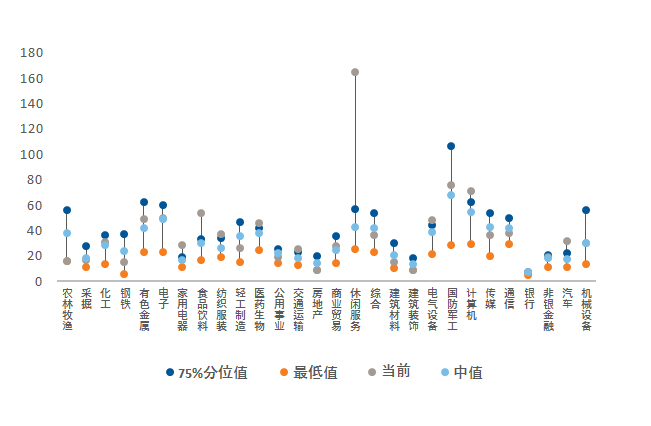

最后,A股内部的结构分化正在不断向极致演绎。机构抱团的优质公司不断持续上涨,而小市值股票则表现不佳(图6)。当前申万一级行业的估值差异也异常显著(图7),高估值的板块譬如计算机,食品饮料的当前估值处于历史相对高位,而低估值的房地产,钢铁和银行板块估值仍然处于历史相对低位。这种市场特征背后的原因很多,市场上比较主流的解释主要集中于市场结构性变化:一是确定性溢价的提升,导致机构投资者纷纷持有盈利前景明确、政策明朗的板块;二是注册制推动资本市场的扩容,小盘股壳价值下降,大量个股被边缘化,也间接导致机构抱团程度的提升;三是A股公募基金持仓向着龙头股集中所形成的正循环也对此推波助澜。

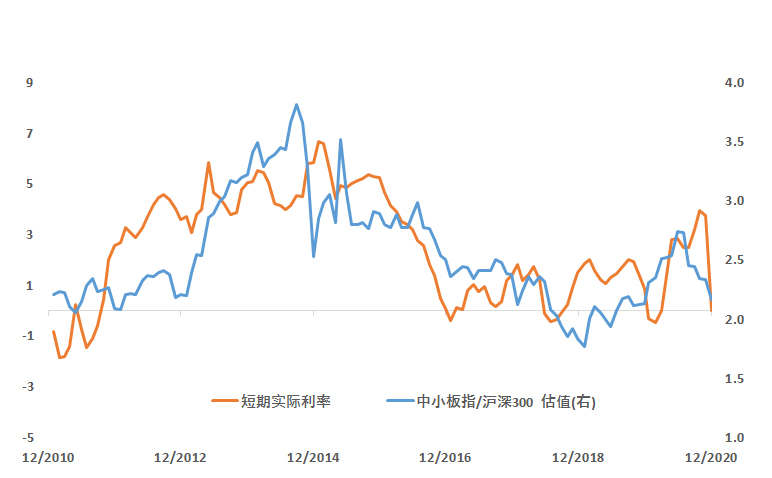

然而结构分化背后的宏观原因也是非常重要,因此我们也需要关注宏观环境变化后对结构分化行情的影响。以大小盘分化为例,图8显示了中小盘与大盘的估值与实际利率有着很高的相关性。实际利率高企通常对应着小盘估值相对高估,而实际利率低迷则对应着大盘股的相对高估。这其中部分原因是高实际利率对应更好的宏观经济预期,市场增量资金持续流入,对确定性的追求让步于对相对估值洼地的寻找,小盘股票此时由于更容易受到资金追捧而走高。未来随着经济复苏,实际利率将随之上行,需要关注实际利率上行后A股结构行情的反转。

点击放大

数据来源:万得,罗素投资 图6: 中小创相对估值(2011年1月-2020年12月)

点击放大

数据来源:万得,罗素投资 图7: 申万一级行业PE(2011年1月-2020年12月)

点击放大

数据来源:万得,彭博,罗素投资 图8:大小盘估值比 vs 实际利率

注:实际利率计算公式为:3月SHIBOR利率 – (CPI 同比 + PPI 同比)/2

在这个牛年,我们对投资人的建议是在股票仓位和结构上进行更多思考,结合自己的实际情况和客观判断进行合理规划。对于有绝对收益要求或者短期资金需要的投资人,虽然我们认为低利率环境长期有利于股票资产,但是面对股票整体高估值和中期的宏观风险,此类投资者应该在股票整体仓位上更为谨慎。但是对于风险偏好大,可以长期持有股票的投资人,当前需要特别关注股票组合的结构。虽然头部企业以及部分受到追捧的高估值行业的行情可能还会继续,但是考虑到宏观环境的变化,特别是未来实际利率走高将可能导致结构行情的部分逆转,投资者需要提前布局,进行更为均衡的行业和风格配置。譬如行业上可以考虑适当减少食品饮料敞口,增加金融板块权重;风格上对大盘股进行止盈再平衡,增配小盘股。

最后借用韩非子“黑牛白角” 典故做个小结。古时道家詹何,善术数,传说坐于家中,能通过声音判断门外的牛是黑色,而且有白色东西附着在牛角。但韩非子却认为坐在房子里听闻牛鸣而推测牛和牛角的颜色,是劳心伤神,华而不实,不如直接出门亲眼看看牛的颜色,这样不仅操作简单,而且判断更准确。其实投资也是一样,面对复杂多变的市场,需要避免过度依赖市场二手舆论信息,而应该通过第一手数据,依靠第一原则,结合实际情况进行操作。

展望2021牛年,投资并不容易,A股市场一如既往充满各种不可预见的挑战与机遇,但罗素投资会陪伴投资人共同迎接牛年的挑战,把握市场的机遇。