De-risking? Pianificate in anticipo il vostro processo di transition management

Panoramica:

- Per i piani pensionistici, la tendenza al de-risking spesso porta a una semplificazione della lineup dei gestori azionari per la porzione di portafoglio orientata alla ricerca di rendimenti. Riteniamo che i piani pensionistici a rendita definita (defined-benefit) che intendono semplificare la propria struttura debbano collaborare con un transition manager durante l'intero processo.

- Riteniamo inoltre che debbano scegliere e stipulare un contratto con il transition manager molto prima dell'inizio del processo di implementazione.

- Il processo di transizione degli asset è spesso complesso e richiede un mix di competenze approfondite e capacità specialistiche. Riteniamo che un transition manager esperto sia il più adatto a supervisionare questo processo, in quanto può garantire il rispetto delle best practice, la minimizzazione dei costi inutili e la riduzione dei rischi.

*Questo articolo è in gran parte focalizzato sugli Stati Uniti. Sebbene gli schemi pensionistici a rendita definita (defined-benefit) del Regno Unito siano all'avanguardia in termini di de-risking dei propri portafogli (con la crisi dei Gilt del 2022 che ha agito da catalizzatore per questo cambiamento), è comunque importante che anch’essi rivedano il proprio approccio.*

Alimentata dai tassi d'interesse elevati e dalla forza dei mercati azionari, la tendenza al de-risking nel settore dei fondi pensione a prestazione definita (DB) ha subito un'accelerazione nel 2024: diversi fondi di grandi dimensioni continuano a disinvestire dai mercati azionari a favore di quelli fixed income. Sebbene la Federal Reserve abbia accennato a potenziali tagli dei tassi nel corso dell'anno, è probabile che questi rimarranno elevati per un certo periodo di tempo, mantenendo sotto controllo il valore delle passività.In questo contesto, riteniamo che il de-risking possa offrire diversi vantaggi potenziali per i piani previdenziali, tra cui una riduzione della volatilità. Il de-risking, però, non è la soluzione per tutti i piani: ogni sponsor deve innanzitutto considerare gli obiettivi, le circostanze e le preferenze della propria organizzazione per determinare se sia la scelta adeguata. E per gli sponsor che decidono andare in questa direzione riteniamo sia fondamentale selezionare e dare mandato a uno o anche più soggetti che si occupino del transition management ben prima dell'inizio del processodi implementazione.

Per quale motivo? Il de-risking genera un problema fondamentale che spesso non si evidenzia prima dell’inizio del processo: la riduzione degli asset di rischio riduce la scala e il potere contrattuale dei fondi rispetto ai money manager. Questo porta spesso alla semplificazione della lineup di gestori azionari, riducendone il numero per contenere i livelli delle commissioni. Vediamo perché.

Semplificazione della gamma di gestori

Una tendenza fondamentale che abbiamo osservato tra gli i piani pensionistici a rendita definita è un approccio più agile alla gamma di gestori azionari nella porzione di portafoglio finalizzata al rendimento. Si tratta di una netta inversione di tendenza rispetto a non molto tempo fa, quando questi portafogli erano tipicamente progettati con una struttura complessa di gestori. La ragione di questa complessità era semplice: i portafogli multimanager erano costruiti per coprire tutto l'universo dei titoli disponibili, e di conseguenza i gestori sottostanti spaziavano dalle large cap alle small cap e dal value al growth.

Spesso queste strutture prevedevano più gestori sia nel settore value sia in quello growth, ognuno dei quali forniva approcci diversi e, di conseguenza, aree di copertura diverse. Ad esempio, nell'ambito del value, potevano esserci un gestore relative value, un gestore deep value e un gestore defensive value Allo stesso modo, all'interno del comparto growth, potevano esserci un gestore consistent growth e un gestore earnings momentum. I portafogli potevano inoltre utilizzare una combinazione di strategie di gestione attiva e passiva.

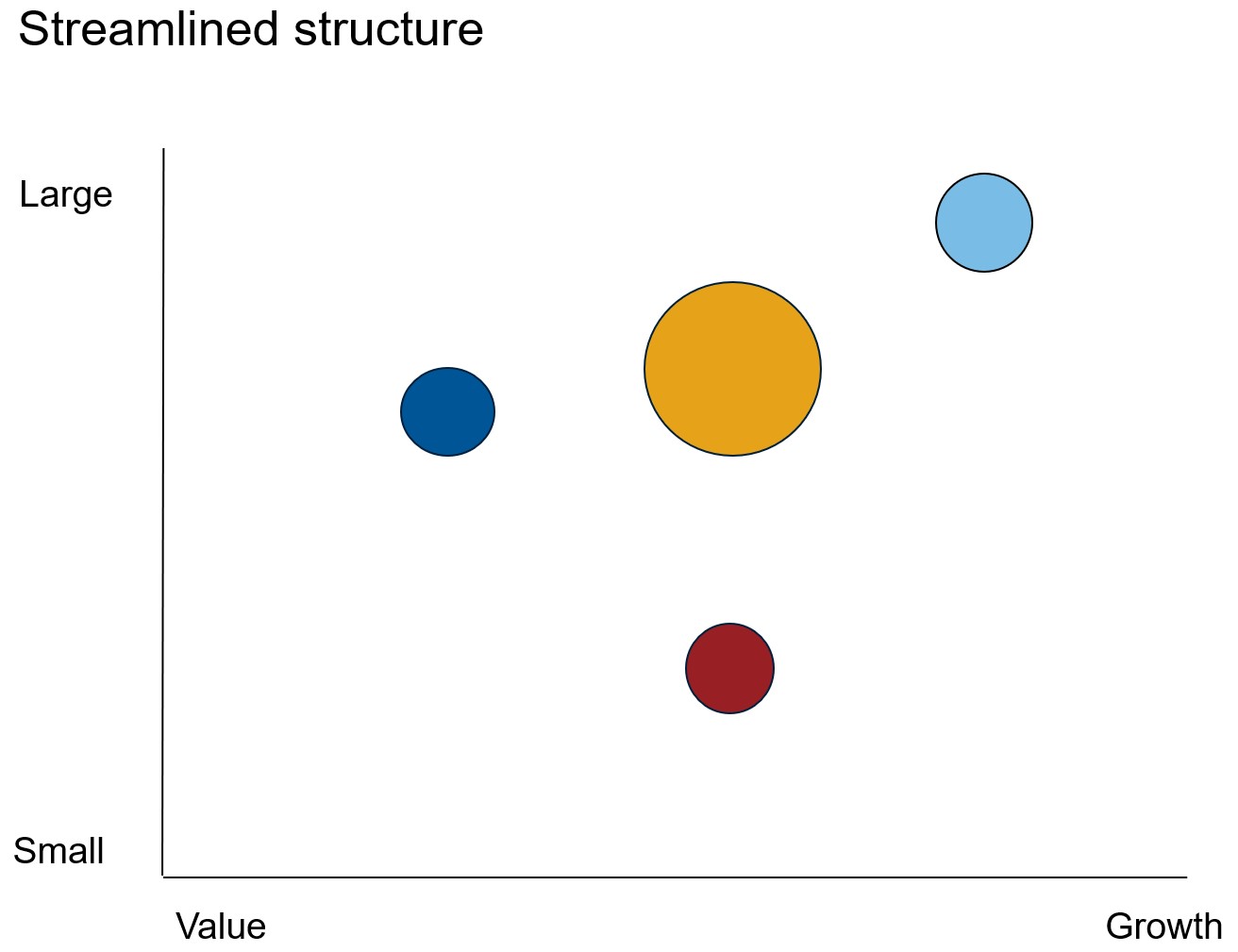

Il grafico sottostante illustra questo aspetto, mostrando un ipotetico portafoglio di un piano pensionistico orientato al rendimento prima della semplificazione. Un cliente poteva avere più gestori in ambito del value (cerchi blu scuro), più gestori in ambito del growth (cerchi blu chiaro), core attivi e passivi (cerchi arancioni) e small cap (cerchi rossi). Insomma, non era raro avere otto gestori, come in questo esempio. E questo solo per un portafoglio azionario statunitense. Un portafoglio azionario globale che includesse i mercati emergenti avrebbe potuto avere un numero ancora maggiore di gestori.

Fonte: Russell Investments: Russell Investments. Esempio ipotetico.

Oggi, man mano che un numero maggiore di piani previdenziali statunitensi raggiunge la maturità ed è completamente finanziato, diventano piani chiusi (cioè non più aperti ai nuovi dipendenti che entrano in azienda) o congelati (cioè non più in grado di maturare nuovi benefit per coloro che sono già iscritti). Di conseguenza, passano da investimenti orientati al rendimento ad attività che coprono le passività, causando una riduzione del valore nominale del portafoglio orientato al rendimento. Molti piani pensionistici europei hanno subito la medesima tendenza al de-risking un decennio prima, dinamica che ha portato a una struttura semplificata dei portafogli orientati al rendimento, con un maggiore margine di manovra per catturare valore concesso a un numero ridotto di gestori.

L'effetto netto di questa tendenza è che l’avere un gran numero di gestori in portafoglio è diventato meno funzionale per i piani pensionistici, sia dal punto di vista della complessità sia da quello delle commissioni e degli oneri amministrativi. Quando il portafoglio orientato ai rendimenti si riduce, le commissioni dei gestori possono aumentare. A seconda della situazione, ciò può comportare una perdita di potere d'acquisto. Questo ha indotto alcuni sponsor a collocare più asset presso un gruppo di gestori core, al fine di attenuare la pressione delle commissioni.

La tendenza alla semplificazione dei gestori ha portato anche a una riduzione dell’importanza dell'approccio locale/regionale e al passaggio a un approccio azionario globale ottimizzato. Abbiamo anche assistito a una maggiore concentrazione di asset su strategie passive e a una razionalizzazione delle esposizioni su value e growth desiderate. Questi portafogli semplificati sono concepiti per controllare meglio il rischio, il che significa che non è più così appetibile detenere gestori deep value e earning momentum con elevati tracking error.

Un possibile esempio di portafoglio ottimizzato:

Fonte: Russell Investments: Russell Investments. Esempio ipotetico.

Di recente abbiamo anche visto alcuni sponsor di piani pensionistici adottare un approccio ancora più razionale, passando a un totale di due o tre gestori nel portafoglio orientato ai rendimenti.

Il valore di affidarsi a un transition manager di esperienza per l'implementazione

Dal nostro punto di vista, per i piani a rendita definita la prassi migliore per attuare questa razionalizzazione è quella di avvalersi di un transition manager qualificato ed esperto che gestisca il rischio e riduca al minimo i costi, piuttosto che tentare di procedere autonomamente e incaricare i gestori patrimoniali di liquidare i portafogli e distribuire la liquidità su allocazioni specifiche.

Questo perché, semplicemente, il processo di transizione degli asset è spesso molto complesso. Occorre tenere conto di fattori quali i paesi di residenza, il contesto normativo, le valute e la liquidità associata ai vecchi e ai nuovi gestori. Per un'organizzazione non specializzata, il processo può portare a inefficienze, negoziazioni inutili, oneri fiscali e perdita di esposizione al mercato.

Ad esempio, quando si semplifica la struttura dei gestori, molti titoli del portafoglio attuale si sovrapporranno a quelli del portafoglio semplificato. Un transition manager assicura che questi asset vengano mantenuti, evitando che siano venduti durante la transizione e successivamente riacquistati dai singoli gestori che operano in modo indipendente. Il transition manager supervisiona questi cambiamenti complessi, assicurando l’adozione delle best practice, riducendo al minimo i costi inutili e limitando i rischi. Fornisce anche una chiara attribuzione dei costi di questa attività, permettendo allo sponsor di comprendere chiaramente tutti i costi e i benefici di questi cambiamenti significativi.

In ultima analisi, l’implementazione di un processo di transizione di portafoglio richiede una combinazione di competenze consolidate e di abilità specialistiche.

Conclusioni

Per gli sponsor di piani a rendita definita crediamo che la tendenza in atto dimostri inequivocabilmente una cosa: sono in arrivo cambiamenti sistematici che coinvolgeranno il vostro piano. Prendete in considerazione l'idea di dotarvi per tempo di un transition manager.

Ogni opinione espressa è da attribuirsi a Russell Investments, non è una dichiarazione di fatto, è soggetta a modifiche e non costituisce una consulenza di investimento.