Qu’est-ce qu’un fonds commun de placement à gestion fiscale?

Sommaire exécutif :

- L’investissement à gestion fiscale peuvent aider à réduire la ponction de l’impôt sur un portefeuille.

- L’impôt sur les placements affecte différents types de gains en capital, de revenus et de distributions.

- Les fonds communs de placement à gestion fiscale sont conçus pour minimiser les distributions imposables.

Chez Investissements Russell, nous croyons fermement que personne ne devrait payer plus d’impôt que nécessaire. Et nous croyons tout aussi fermement qu’une composante importante de la valeur d’un conseiller provient de ses efforts pour aider ses clients à minimiser l’impôt qu’ils paient sur leurs investissements.

Après tout : Ce n’est pas tant ce que vous gagnez, que vous pouvez garder. C’est là que l’aspect de gestion fiscale entre en jeu. La gestion des impôts tout au long du processus d’investissement peut aider à réduire l’impôt à payer sur un portefeuille, ce qui laisse théoriquement plus d’argent disponible pour la croissance et l’accumulation. Vous pouvez probablement comprendre d’emblée le concept de gestion fiscale. Mais qu’est-ce que cela signifie vraiment?

Poursuivez votre lecture pour découvrir les rouages de l’investissement à gestion fiscale, définir un fonds commun de placement à gestion fiscale et décrire l’approche d’Investissements Russell en matière de investissement à gestion fiscale.

Comment les fonds communs de placement sont-ils imposés?

Les impôts ont la fâcheuse habitude de ronger les portefeuilles d’investissement. Si vous n’êtes pas prudent, une forte part du rendement peut être perdue simplement en raison de l’impact de l’impôt. Mais en investissant de manière fiscalement avantageuse, vous pouvez réduire la facture fiscale d’un portefeuille et garder une plus grande partie des rendements obtenus.

En ce qui concerne les fonds communs de placement, l’impôt peut être déclenché de trois façons. Ceci est particulièrement important pour les investisseurs qui possèdent des actifs non enregistrés (c’est-à-dire des actifs qui ne se trouvent pas dans un REER, un CELI, un FERR ou un véhicule enregistré).

REVENU D’INTÉRÊT

Les placements qui versent un revenu sous forme d’intérêts, comme les fonds du marché monétaire ou les certificats de placement garanti (CPG), sont imposés au taux marginal d’imposition d’un investisseur. Parmi les différents types de distributions, les intérêts sont les plus lourdement imposés.

DISTRIBUTIONS DE DIVIDENDES

Les détenteurs de parts de fonds communs de placement peuvent être imposés sur les dividendes d’un fonds, qu’ils soient reçus en espèces ou réinvestis dans des actions supplémentaires. Les dividendes canadiens admissibles sont imposés favorablement (grâce à des crédits d’impôt sur les dividendes), tandis que les dividendes américains et étrangers sont imposés comme d’autres revenus (au taux marginal maximum de l’investisseur).

DISTRIBUTIONS DE GAINS EN CAPITAL

À l’intérieur du fonds commun de placement, lorsque le fonds vend des actions ou des obligations qui génèrent un gain, ce gain doit être transmis à tous les détenteurs de parts du fonds (à moins qu’il puisse être radié par une perte réalisée dans le portefeuille).

La plupart des fonds distribuent des gains en capital vers la fin de l’année. Cela signifie qu’avec la plupart des fonds communs de placement, certains gains en capital doivent être déclarés chaque année, même si aucune unité du fonds n’a été vendue.

Les fonds communs de placement sont similaires aux actions en ce sens que l’investisseur est un porteur de parts. Normalement, lorsqu’un investisseur vend des parts d’un fonds commun de placement, il est imposé sur tout gain réalisé pendant la période de détention. Lorsque les parts d’un fonds commun de placement sont vendues à un prix supérieur à celui qui a été payé pour les acquérir, il en résulte un gain en capital. La vente de vos parts de fonds communs de placement est sous votre contrôle.

Aider les clients à garder une plus grande partie de ce qu’ils gagnent

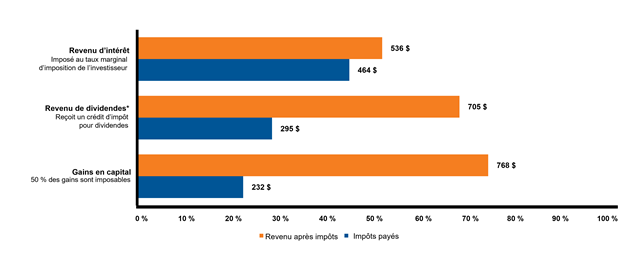

Écarts d’imposition pour 1 000 $ de distributions

Cliquez sur l'image pour l'agrandir

À titre d’illustration seulement. Tous les exemples présentés sont basés sur les taux marginaux d’imposition de l’Ontario de 2023 suivants pour le calcul de l’impôt à payer : revenus d’intérêts = 53,5 %, dividendes canadiens admissibles = 39,3 % et gains en capital = 26,8 %. * Les dividendes canadiens admissibles sont imposés favorablement, les revenus de dividendes américains et étrangers sont imposés comme d’autres revenus (au plein taux marginal de l’investisseur).

Le tableau ci-dessus montre que les différents types de distributions ont des niveaux d’imposition différents pour les investisseurs canadiens. Par exemple, sur 1 000 $ de revenus d’intérêts, un investisseur conserverait 536 $ et paierait 464 $ d’impôt. À l’inverse, pour 1 000 $ de gains en capital, l’investisseur conservera 768 $ et paiera

232 $ d’impôt.

Que peut-on faire pour minimiser cet impôt?

Question facile! Pensez à investir dans des fonds communs de placement à gestion fiscale. Les fonds communs de placement à gestion fiscale peuvent s’avérer très utiles pour les investisseurs détenant des comptes non enregistrés imposables, à condition qu’ils tiennent leurs promesses d’efficacité fiscale.

Alors que la plupart des fonds communs de placement traditionnels ne sont pas gérés en tenant compte de l’impact de ces distributions de gains en capital, un fonds commun de placement à gestion fiscale peut prendre des mesures pour réduire considérablement, voire éliminer, ces distributions non désirées. En éliminant la perspective de distributions inattendues, les porteurs de parts de fonds communs de placement à gestion fiscale ont le contrôle sur l’année d’imposition au cours de laquelle les gains en capital sont déclarés. Par exemple, ils peuvent choisir de vendre leurs actions du fonds au cours d’une année où ils peuvent avoir moins de revenus d’autres sources.

Les fonds communs de placement à gestion fiscale sont conçus pour générer des rendements par l’entremise de l’augmentation du prix du fonds, tout en minimisant les distributions annuelles de gains en capital.

Ils ont non seulement des objectifs d’investissement visant à fournir des rendements similaires à ceux des fonds non gérés fiscalement, mais ils ont également l’obligation de minimiser les transactions imposables au sein du fonds lui-même. Ils y parviennent de plusieurs manières, que ce soit en vendant certaines actions à perte pour compenser d’autres gains en capital, en éliminant les ventes à perte et en recourant à d’autres techniques.

Comment Investissements Russell aborde l’investissement à gestion fiscale?

Investissements Russell utilise tous les principes de l’investissement à gestion fiscale, comme la récupération des pertes fiscales tout au long de l’année, l’attention portée aux périodes de détention pour minimiser les pertes superficielles, la mise en œuvre d’une rotation du portefeuille intelligente sur le plan fiscal, la réduction des gains réalisés et la gestion stratégique du rendement d’un fonds.

Notre bureau de négociation centralisé améliore ensuite l’efficacité fiscale en employant une équipe interne de gestion superposée pour coordonner l’activité de négociation entre tous les gestionnaires de fonds sous-jacents au sein de chaque fonds commun de placement à gestion fiscale1 . Avec la gestion totale du portefeuille (« GTP »), tous les titres de chaque fonds sont détenus dans un seul compte de dépôt, où ils sont entièrement surveillés et négociés exclusivement par l’équipe de gestion superposée. D’importants avantages fiscaux peuvent être tirés de cette approche de GTP. Par exemple, lorsqu’un gestionnaire achète une position et qu’un autre vend la même position, la transaction totale peut être réduite parce que tout ou partie de l’achat de l’acheteur peut être effectué auprès du vendeur, sans qu’aucune transaction réelle ne soit nécessaire au sein du fonds global.

Cette couche supplémentaire de coordination et de surveillance centralisée élimine le chevauchement commun aux fonds à gestionnaires multiples. Cela nous permet de réduire davantage les frais d’administration et de négociation, ainsi que de minimiser les distributions de gains en capital.

Nous ne sommes pas seulement des chefs de file de la gestion fiscale active, nous sommes aussi des pionniers, ayant passé plus de 35 ans aux États-Unis à affiner une approche conçue pour éliminer la complexité, résoudre les problèmes et gagner du temps. Nous sommes ravis de mettre nos capacités de gestion fiscale au service des conseillers canadiens qui cherchent à dégager un véritable rendement en aidant leurs clients sensibles à l’impôt à garder une plus grande partie de ce qu’ils gagnent.

1 Grâce aux Services d’implémentation d’Investissements Russell, LLC toutes les transactions sont centralisées, éliminant le chevauchement commun aux fonds à gestionnaires multiples. En tant que sous conseiller d’Investissements Russell Canada Limitée, les Services d’implémentation d’Investissements Russell, LLC est un conseiller en placement et un courtier en valeurs mobilières inscrit auprès de la commission des valeurs mobilières des États-Unis (Securities Exchange Commission, SEC), membre de l’autorité de surveillance des marchés financiers (Financial Industry Regulatory Authority, FINRA) et de la corporation de protection des investisseurs de titres (Securities Investor Protection Corporation, SIPC). Les Services d’implémentation d’Investissements Russell, LLC est une filiale à part entière de Russell Investments US Institutional HoldCo.