全球住房检查报告 - 2022年版

First published in english on 23 June 2022

在激进的利率紧缩周期中,全球发达市场的住房市场表现如何?我们观察了美国、加拿大、英国和澳大利亚的住房市场,以识别潜在的风险与关注点。

利率和住房

通胀已成为许多发达市场央行面临的紧迫挑战。住房成本通常是核心通胀压力的主要驱动因素。毕竟,对许多消费者而言,房贷支付占到了他们预算的很大一部分。随着利率上升,消费者最终将面临更高的借贷成本,导致其购房能力下降。理论上,这会给房价带来下行压力,有助于给通胀降温。

事实上,这种传导过程并不总是线性的:只有当消费者续贷房贷时,借贷成本升高的影响才会最大程度显现。所以,我们必须了解每个地区住房抵押贷款结构的差异。

了解美国、加拿大、英国和澳大利亚住房抵押贷款结构的差异

下表为各个市场抵押贷款利率结构的差异及因此而产生的对利率调整敏感性差异的快览。

| 国家 | 一般住房抵押贷款结构 | 期限 | 对利率调升的敏感度 |

| 澳大利亚. | 标准浮动利率 | 高 | |

| 加拿大 | 固定利率 | 5年 | 高至中 |

| 英国UK | 固定利率 | 5+年 | 中 |

| 美国 | 固定利率 | 30年 | 低 |

不同的抵押贷款结构也导致了各国抵押贷款利率的不同演变。美国的抵押贷款结构为30年长期固息贷款。据《抵押贷款新闻日报》(Mortgage News Daily)报道,美国固息抵押贷款利率节节攀升,已从2021年底的3%左右,上升至6月中旬的近6.3%。在澳大利亚这种抵押贷款倾向于更灵活的利率结构的国家,抵押贷款利率的上升速度相对略慢。鉴于澳大利亚央行今年以来已累计加息75个基点,意味着澳大利亚典型抵押贷款利率上调幅度仅75个基点,远低于美国抵押贷款利率的升幅。这也许不利于这些地区货币政策的快速传导,但我们仍认为,较之美国市场,非美发达市场的价格会更快受到影响。

近期房价趋势表明非美市场有承压迹象

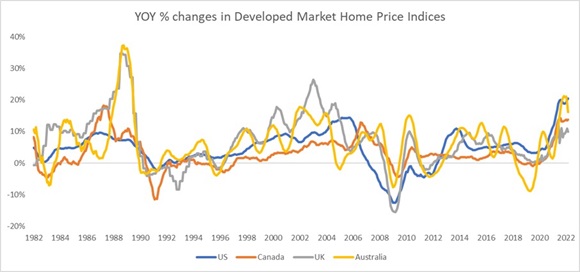

以上,我们研究了四个市场的抵押贷款利率结构,接下来我们看看房价近期的一些趋势。下图显示了每个地区热门房价指数的同比百分比变化,数据截至2022年3月。

Click image to enlarge

Source: Russell Investments’ calculation of year-over-year percentage changes in the values of the S&P CoreLogic Case-Shiller Home Price Index, CANSIM New Housing Price Index, UK England House Price Index, and Australia CoreLogic Home Property Value Index 5 City Aggregate. Index data sourced from Refinitiv Datastream.

从这张图中,我们可以看到抵押贷款利率上升对美国房价的影响尚未充分显现:2022年3月,美国标普CoreLogic Case-Shiller房价指数同比增速超20%,创下20世纪80年代以来的新高。

在其他发达市场,情况则截然不同。加拿大CANSIM新房价格指数似乎已于今年3月份触顶企稳,同比增速达13.8%,接下来的4月增速小幅放缓至12.5%。另外,今年以来澳大利亚房价增速一直在放缓,2022年4月的年增速仅为14%,较1月份的21%明显下降。

总体来说,我们看到了几个非美发达市场房地产市场动能在逐渐消失。尽管不同价格指数构建方式或存在差异,显现出的价格压力的大小也存在差异,但我们有理由得出这样的结论:在加息的环境中,许多房地产市场短期内可能面临挑战。此外,美国加入房价下跌行列或许只是时间问题。

负担能力不足的逆风

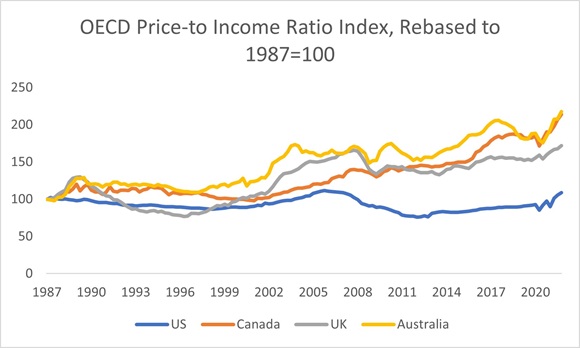

在加息环境下,负担能力不足的住房市场可能更容易出现价格调整。经合组织的房价收入比通过比较名义房价指数和人均可支配收入,提供了衡量各国可负担房价的有用指标。房价收入比越高,消费者的购房负担能力越低。

加拿大和澳大利亚是四个发达市场中最负担不起的市场。负担能力不足会给加拿大住房市场带来巨大压力。

Click image to enlarge

Source: Refinitiv Datastream

另一个可以关注的有用指标是:抵押贷款支付占消费者收入的百分比。在美国,抵押贷款支付目前占到典型消费者收入的四分之一以上。虽然这个数字看起来很小,但实际上已处于历史高位水平,表明随着利率上升,抵押贷款越来越难以负担。

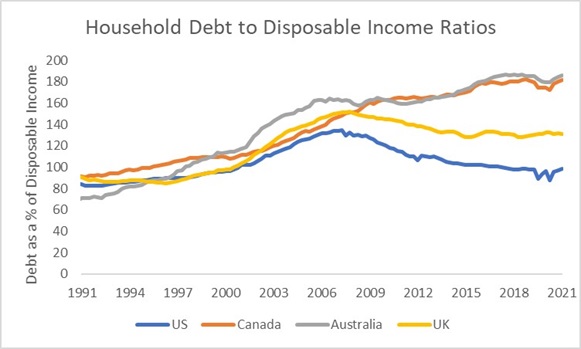

最后,让我们来看看家庭债务水平。2021年第四季度末,美国家庭债务占消费者可支配收入的比例仅略低于100%。随着借贷成本继续上升,我们预期这一比例可能再度攀升,但就目前而言,它似乎相对健康。

与大金融危机(Great Financial Crisis, GFC)发生前相比,英国消费者的杠杆率已经下降,但他们的债务/可支配收入比仍高于美国。

然而,加拿大和澳大利亚消费者的债务/可支配收入比却在上升。加拿大和澳大利亚消费者的高杠杆使他们尤其容易受到利率上升的影响,意味着这些消费者在买房和偿还抵押贷款方面将面临挑战。随着住房负担能力持续恶化,住房市场面临的风险只会增加。

Click image to enlarge

Source: Refinitiv Datastream

交易量预示潜在放缓

在几个发达市场中我们均看到了销售交易量的下滑。这些下滑受到两方面的影响,一是抵押贷款利率调升导致借贷成本攀升,二是住房价格高企,使得某些交易成本过高。

从这些指标来看,美国住房市场已经受到了冲击。全美房地产经纪人协会(National Association of Realtors)的数据显示,4月份成屋签约待过户销售月环比下降3.9%,降幅超过多数市场观察人士的预期,也是连续第6个月下降。事实上,自2021年10月以来,美国成屋签约待过户销售已累计下滑近19%。

国内形势映射国际市场的疲软。在加拿大,加拿大地产协会(CREA)数据显示,4月份房屋销售量月环比下降近13%,5月份继续下降9%。同样,在英国,英国税务海关总署(HM Revenue & Customs)的统计数据显示,4月份未经调整的房地产交易月环比下降10.5%。今年5月,英国的房地产交易确实曾有过反弹,但环比增幅仅为疲弱的1.6%,而且仍低于去年同期水平。

人口增长或不足

人口增长历来被认为是促进住房市场繁荣的一大因素。但随着发达国家出生率下降, 人口增长率也料将放缓,可能会削弱全球住房市场过去的一些支撑。首先来看总人口增长。即使在澳大利亚这个预测经济增速最快的国家,人口年增长率可能仅达到1.12%。英国是我们研究的四个地区中经济增速最慢的地区,预计人口年增长率仅为0.44%。

当然,这些人口增长率只是估计,移民改革措施可能会阻止出生率的下降,使得人口增速高于预期。尽管如此,我们仍然认为人口增长为住房市场提供巨大支撑的时代可能行将结束。

住房供应

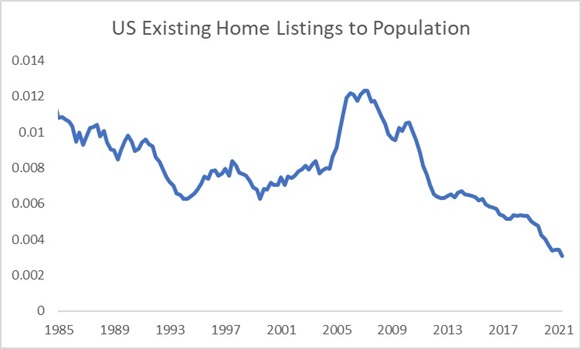

我们观察住房市场的最后一个视角是住房供应。虽然一些市场参与者通过住房库存/销售交易比来判断住房供应的紧张程度,但我们注意到,如果销售量与正常趋势相去甚远,这种方法可能会出现失真。因此,我们转而关注住房供应与国家人口比这一指标。

在美国,现房销售挂牌数量与总人口比率处于近40年来的最低水平。

Click image to enlarge

Source: Refinitiv Datastream and Federal Reserve Bank of St. Louis

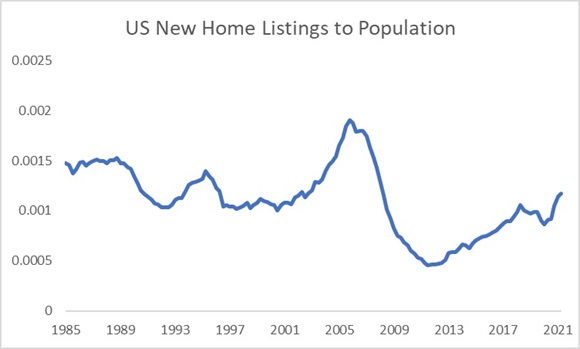

新房挂牌数据显示,住房供应近年来一直在增加。这使得美国不太可能出现2008年那样的房地产市场崩溃,尽管利率上升带来了压力。

Click image to enlarge

Source: Refinitiv Datastream and Federal Reserve Bank of St. Louis

在加拿大,新屋开工数与人口比率近期一直下降,尽管仍在2010-2020年趋势水平之上。如果新屋开工/人口比率继续放缓,可能说明房屋建筑商变得更加自律,并且可能部分抵消我们在加拿大看到的价格压力。

英国的新屋开工与人口比率高于历史趋势水平,但近几个月该比率一直在下降。我们估计英国对住房供应的限制更少,从而其应对房价下跌的缓冲也更少。

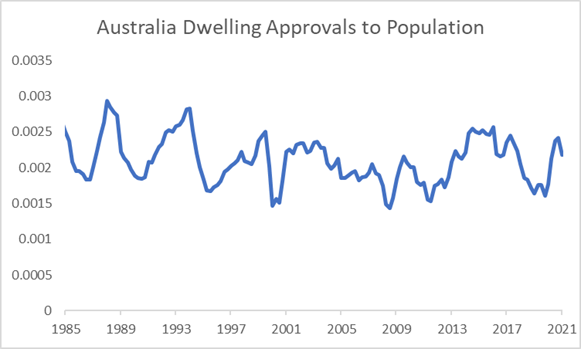

如果我们查看澳大利亚批准的住房数量与人口的比率,我们会发现这个比率仍然接近历史高点,尽管近期有所下降。不过,就目前来看,住房供应似乎不会太紧张,无法提供缓解房价下跌影响的潜在缓冲。

Click image to enlarge

Source: Refinitiv Datastream, Australia Bureau of Statistics

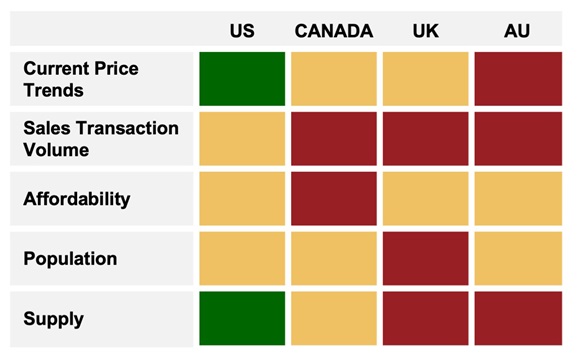

最终计分卡

综上,我们审视了一些关键的住房市场指标,结果汇编如下。与导致大金融危机的房地产泡沫不同,这一次,美国房地产市场似乎最不受影响。同时,非美发达市场的房地产市场显现出了不容忽视的预警信号。

在下面的热图中,绿色 = 低风险,金色 = 中风险,红色 = 高风险。我们提醒您,正如应该定期进行房屋检查,您也应该定期获得对住房市场的评估。我们的发现仅基于最新的市场数据,但形势可能迅速演变。尽管我们不必担心出现2008年那样的崩盘,但作为投资者,我们必须时刻注意风险,并保持自律。

房地产在多资产组合中可以发挥什么作用?

尽管住房板块近期可能面临一些阻力,但我们仍然认为,房地产投资可以在机构投资者的投资组合中发挥重要作用。在股市波动的环境中,投资房地产,特别是通过私募市场产品投资房地产,有利于提供多样化来源,降低投资组合的总体风险,并提供一个稳定的收益来源。

切勿忘记,住宅地产只是几种房地产资产中的一种。通过将您房地产投资组合的多样化,投资于其他不动产,比如办公空间、工业和商业地产,您的投资组合不仅可以获得房地产的增长收益,而且能够实现与住房市场短期调整“绝缘”。

另外,当通胀率最终趋于温和,激进的货币政策紧缩时代告终,即便是住宅地产投资,也仍能提供长期增长机会。