Perspectives des marchés mondiaux pour 2026

le grand tournant

Le premier semestre de 2025 a été marqué par des bouleversements en termes de politiques. Les investisseurs ont été confrontés à une multitude de changements émanant des pouvoirs publics cette année. Le Jour de la libération, en avril, a marqué la plus importante augmentation des tarifs douaniers depuis les années 1930. Nous avons assisté aux restrictions les plus sévères en matière d’immigration depuis les années 1950, au programme de déréglementation le plus ambitieux depuis les années 1980 et à l’adoption de mesures de relance aux États-Unis et en Allemagne.

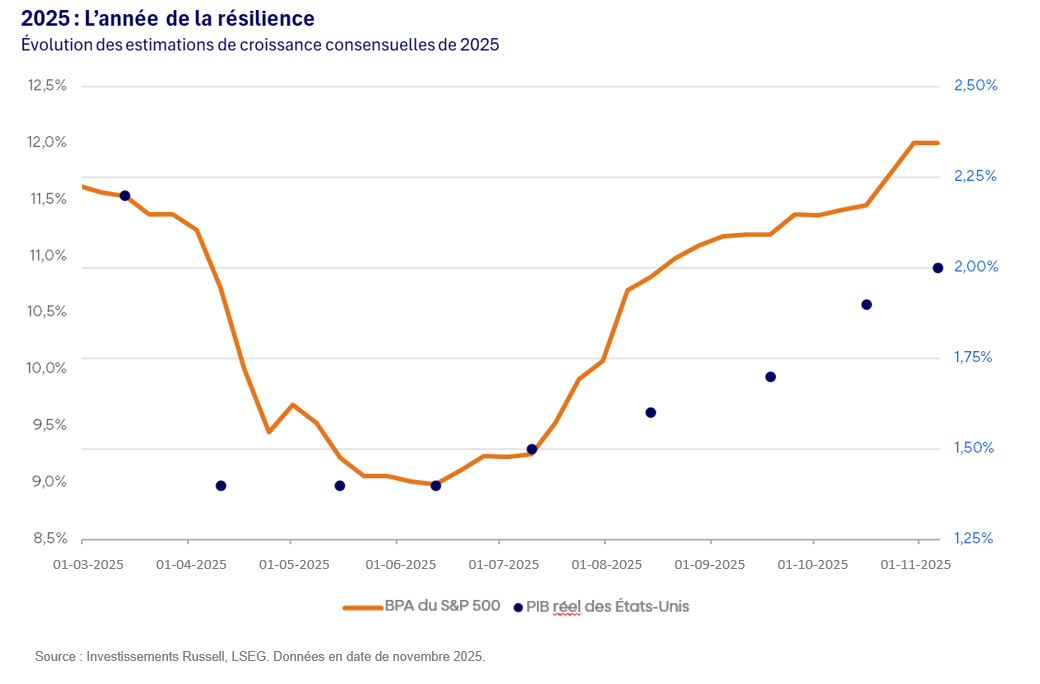

Pourtant, malgré ces turbulences, les marchés se sont adaptés. La résilience s’est imposée comme le thème déterminant de l’année 2025, la plupart des marchés boursiers mondiaux ayant rebondi de manière spectaculaire après leurs creux enregistrés en avril pour clôturer l’année à des niveaux proches de leurs sommets historiques. Les fondamentaux ont depuis dépassé même nos attentes relativement optimistes, les estimations consensuelles concernant la croissance économique et les bénéfices ayant presque entièrement récupéré leurs pertes enregistrées après le Jour de la libération.

Cette résilience cède maintenant la place à une nouvelle phase : le grand tournant. Les chocs liés aux politiques de 2025 ont peut-être mis le système à rude épreuve, mais ils ont également accéléré des changements plus profonds dans la technologie, la dynamique de croissance et les flux de capitaux mondiaux. À mesure que le paysage macroéconomique se stabilise, les marchés ne réagissent plus aux perturbations politiques ; ils se repositionnent pour ce qui va suivre.

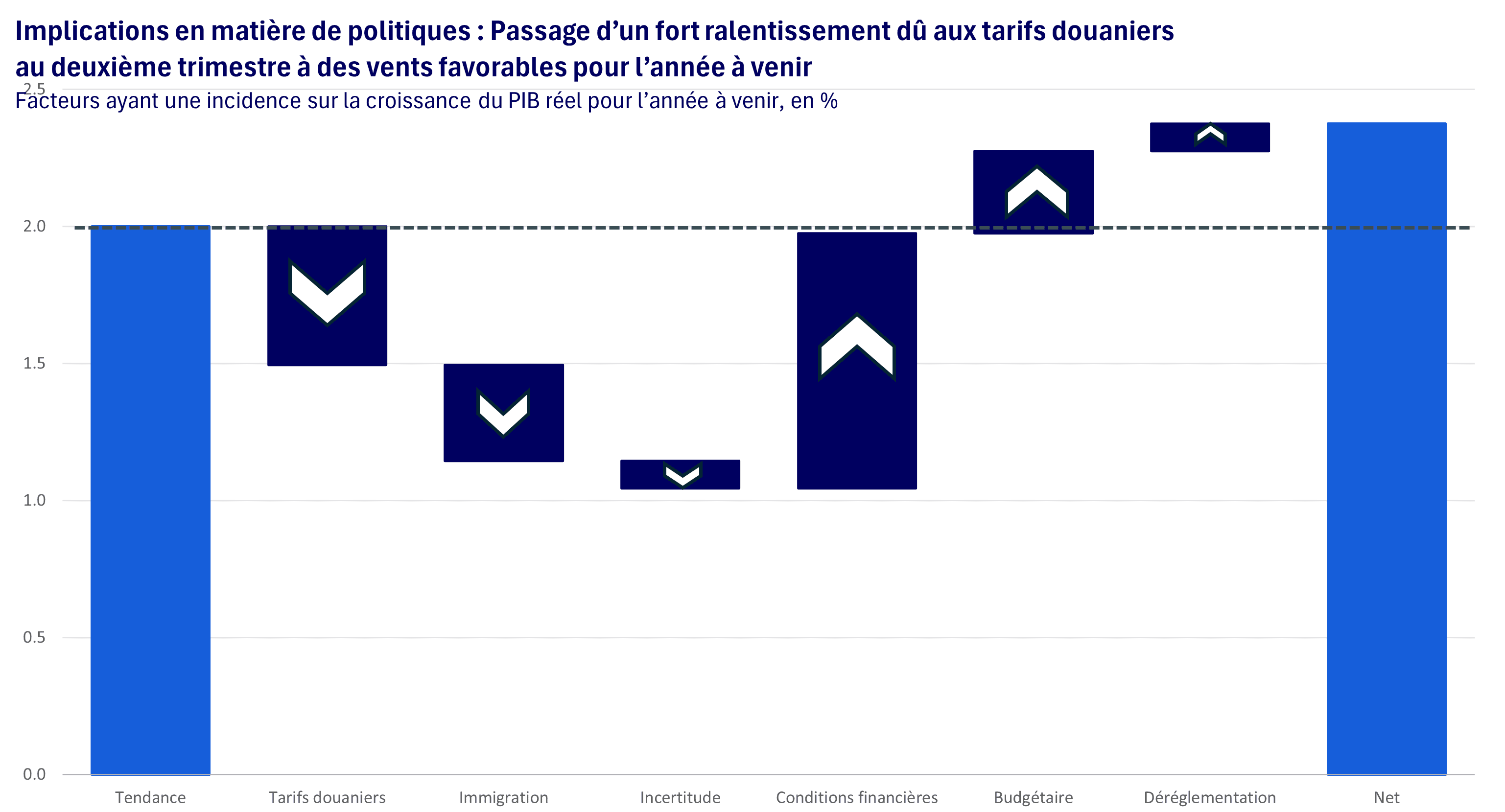

Nous voyons trois points d’inflexion susceptibles d’influencer le paysage de l’investissement jusqu’en 2026 et au-delà. Premièrement, l’adoption de l’IA devrait s’accélérer davantage, remodelant la demande énergétique, la productivité et la rentabilité dans l’ensemble des secteurs. Deuxièmement, nous voyons un potentiel pour que l’économie américaine retrouve son élan à mesure que les effets négatifs des tarifs douaniers et de l’incertitude politique s’estompent et que les vents favorables provenant de conditions financières accommodantes et de mesures de relance budgétaire se renforcent. Troisièmement, nous prévoyons un élargissement de l’éventail des occasions, avec une plus grande dispersion des rendements, à mesure que les capitaux se tournent vers de nouveaux secteurs de premier plan dans la prochaine phase de croissance mondiale.

L’avènement des machines : la révolution de productivité

L’adoption de l’IA générative devrait s’accélérer en 2026. La prochaine phase d’intégration de l’IA devrait s’étendre bien au-delà du secteur technologique, où la plupart des activités ont eu lieu jusqu’à présent. Au niveau macroéconomique, ces changements pourraient remodeler la demande de main-d’œuvre et la dynamique de croissance, à mesure que la technologie améliore de nombreux rôles. Au niveau des entreprises, les changements devraient entraîner des écarts de rendement plus marqués, reflétant la capacité des sociétés à intégrer et déployer efficacement les nouvelles capacités de l’IA.

Bien qu’il y ait eu jusqu’à présent peu de preuves de licenciements induits par l’IA, les entreprises semblent réussir à améliorer leurs effectifs existants grâce aux nouvelles technologies, ce qui leur permet en fait de « faire plus avec les mêmes moyens ». Certaines études universitaires ont révélé comment l’IA bouleverse le recrutement des jeunes diplômés dans des professions exposées telles que l’ingénierie logicielle et le service à la clientèle, où la technologie améliore considérablement la productivité. À mesure que l’adoption s’étend au-delà du secteur technologique, ces dynamiques liées au travail et à la productivité devraient jouer un rôle de plus en plus important dans l’évolution de la croissance économique et des rendements des entreprises.

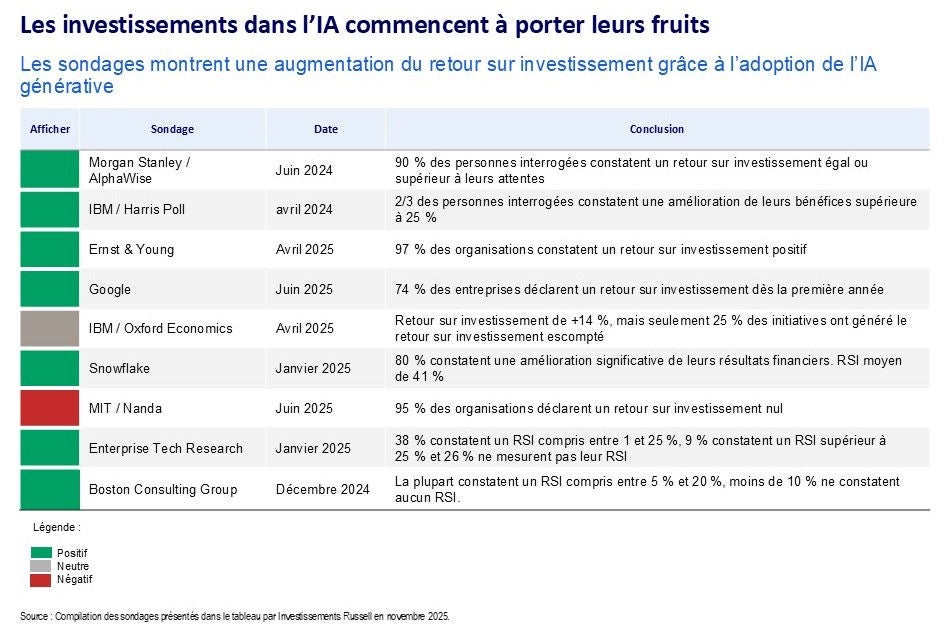

Nous nous attendons à ce que les avantages en termes de productivité et de rentabilité à l’échelle de l’économie s’intensifient en 2026. Il est important de noter que le cycle de productivité des nouvelles technologies suit souvent une « courbe en J », avec des résultats négatifs initiaux suivis de gains à long terme. Cela s’explique par le fait que les entreprises doivent assumer des coûts initiaux pour acheter de nouveaux systèmes et expérimenter la manière de les déployer efficacement, tandis que les travailleurs doivent apprendre de nouvelles routines. Où en sommes-nous dans ce processus? Les enquêtes menées par des consultants, des fournisseurs de services à très grande échelle et des gestionnaires d’actifs indiquent généralement que les entreprises commencent à constater un retour sur investissement positif grâce à leurs déploiements d’IA générative.

C’est une bonne nouvelle pour deux raisons. Premièrement, cela devrait soutenir les investissements et l’adoption de l’IA. Deuxièmement, cela suggère que les avantages commencent à se répercuter des concepteurs d’IA vers les utilisateurs d’IA. Cela pourrait favoriser une amélioration générale des fondamentaux et des rendements.

Bien que les dépenses d’investissement liées à l’IA et la construction de centres de données contribuent déjà à la croissance aux États-Unis et en Chine, elles présentent également des risques importants pour les économies et les marchés. Par exemple, l’IA pourrait perturber les marchés de l’emploi si son adoption s’avérait beaucoup plus rapide que celle des technologies à usage général précédentes. Cela pourrait également bouleverser des modèles d’affaires établis de longue date. On observe déjà des signes de cette évolution, certaines plateformes de connaissances en ligne faisant état d’une baisse significative de leurs revenus liés au trafic web. Enfin, l’ampleur des capitaux nécessaires au développement de l’IA pourrait exercer une pression sur les marchés de financement. Pour l’instant, ces dépenses en capital sont en majeure partie financées par les flux de trésorerie internes, mais d’ici 2030, les besoins de financement pourraient dépasser 1 000 milliards de dollars.

Repenser la résilience

L’économie mondiale se trouve à un tournant. Alors que les investisseurs continuent d’être confrontés à un ensemble complexe de courants contraires émanant des avancées technologique et des politiques publiques, les moteurs de la croissance commencent à changer aux États-Unis et dans le monde. Aux États-Unis, les accords commerciaux ont stabilisé les taux des tarifs douaniers ces derniers mois et atténué une partie de l’incertitude politique qui a pesé sur les marchés au premier semestre de 2025. Cela suggère que nous avons dépassé le pic des répercussions tarifaires. Entre-temps, des conditions financières très accommodantes, notamment en raison du fort mouvement haussier des marchés boursiers, devraient soutenir la croissance économique, en particulier chez les consommateurs à revenus élevés. À mesure que les vents contraires s’estompent et que les vents favorables s’accentuent, notre analyse suggère que l’équilibre des risques se déplace de la résilience vers une réaccélération. Nous voyons un potentiel de croissance du PIB réel supérieur à la tendance, de 2,25 % à 2,5 % en 2026.

Source : Investissements Russell

En nous appuyant sur le thème de la résilience de 2025, nous estimons que des fondamentaux économiques solides devraient soutenir des fondamentaux de bénéfices robustes et protéger contre un cycle de licenciements. Bien que la faiblesse des tendances en matière d’embauche constitue un risque majeur pour cette perspective, nous estimons que 85 % du récent ralentissement de la croissance de l’emploi est dû aux restrictions en matière d’immigration et à la réduction des emplois dans le secteur public. En d’autres termes, nous pensons que le ralentissement est principalement dû à des choix des pouvoirs publics et qu’il ne s’agit pas d’un symptôme de faiblesse cyclique. Si nos prévisions économiques s’avèrent exactes, la Réserve fédérale américaine, qui a récemment abaissé ses taux d’intérêt afin de se prémunir contre la faiblesse émergente du marché du travail, pourrait ralentir ou interrompre son cycle d’assouplissement monétaire jusqu’au début de l’année 2026. Les obligations du Trésor à 10 ans se négocient actuellement à un niveau proche de notre estimation de juste valeur de 4,1 %1, ce qui justifie une répartition stratégique au risque de duration dans les portefeuilles.

En dehors des États-Unis, l’économie européenne se porte bien, avec une inflation proche de l’objectif de 2 %, un marché de l’emploi sain et équilibré, des taux directeurs de la Banque centrale européenne normaux et une croissance économique stable. Un point de mire clé à surveiller dans la région sera la concrétisation des engagements en matière d’infrastructures et de défense pris dans le cadre du plan de relance budgétaire de l’Allemagne, certaines estimations suggérant qu’il pourrait doubler la croissance de la plus grande économie de la région l’année prochaine.

Parallèlement, les marchés émergents affichent des rendements économiques mitigés, la Chine devant atteindre une croissance annuelle proche de l’objectif de 5 % fixé par le gouvernement à court terme. Les bénéfices des entreprises ont été un élément clairement positif dans la région, avec un important cycle de mise à niveau tiré par les valeurs technologiques chinoises et un programme de réforme structurelle en Corée du Sud qui porte déjà ses fruits. Les marchés émergents continuent de bénéficier d’une surpondération privilégiée dans nos stratégies d’actions mondiales pour 2026.

1 Les estimations de juste valeur représentent nos opinions, sont susceptibles de changer et ne constituent pas une garantie des niveaux du marché.

Le grand rééquilibrage

Nous pensons que l’élargissement de la croissance et de la rentabilité, soutenu par les gains générés par l’IA, marque un tournant dans la domination du marché au-delà des fournisseurs de services à très grande échelle américains. Nous prévoyons une plus grande dispersion à l’avenir, ce qui créera de nouvelles occasions pour des positionnements sélectifs.

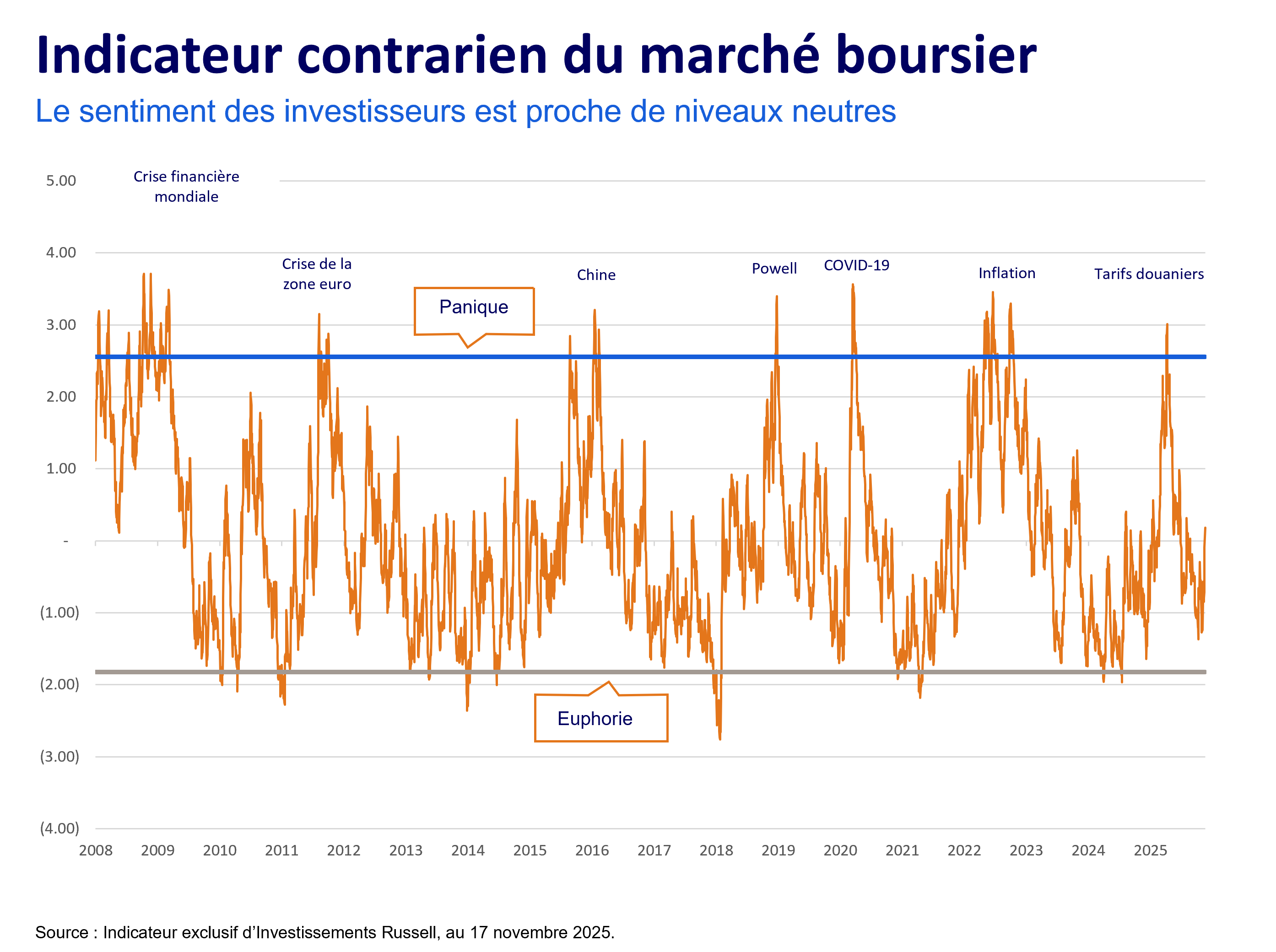

Alors que les actions se négocient à des niveaux proches de leurs sommets historiques et que les multiples de valorisation sont élevés par rapport au passé, notre indicateur exclusif de la psychologie du marché pour le S&P 500 ne montre aucun signe préoccupant d’euphorie qui justifierait une posture tactique plus prudente dans les portefeuilles. Compte tenu des niveaux actuels du sentiment, nous pensons que les actions pourraient surpasser les obligations au cours des 12 prochains mois. Nous estimons que les investisseurs de détail et institutionnels devraient maintenir leurs investissements avec des niveaux de risque proches des objectifs stratégiques.

L’amélioration des fondamentaux des bénéfices à l’échelle mondiale et la possibilité d’un affaiblissement du dollar américain pondéré en fonction des échanges commerciaux plaident en faveur d’une diversification mondiale, les marchés émergents représentant un domaine potentiel où la gestion active peut se démarquer.

Le Trésor américain se négocie à un niveau proche de nos estimations de juste valeur sur l’ensemble de la courbe, ce qui justifie une répartition stratégique à la duration dans les portefeuilles de titres à revenu fixe et multi-actifs. Parallèlement, les écarts de crédit sur les marchés publics sont historiquement faibles, ce qui permet aux gestionnaires spécialisés de trouver des occasions de réorienter leur exposition vers les actions, le crédit titrisé et la dette des marchés privés, laquelle continue de se négocier avec un avantage de rendement substantiel par rapport aux marchés publics.

En outre, les changements à long terme pointant vers une augmentation des risques géopolitiques, la résilience des chaînes d’approvisionnement et les niveaux records et croissants de la dette publique soulignent l’importance d’accroître la résilience et l’accès du portefeuille au moyen de répartitions aux actifs réels, aux marchés privés et à de nouveaux diversificateurs alternatifs.

Répercussions sur les investisseurs

Pour 2026, nous sommes positionnés pour la résilience et la réaccélération plutôt que pour la récession. Nous maintenons nos investissements, en nous appuyant sur la sélection de titres pour ajouter de la valeur dans des marchés dispersés et en nous appuyant sur un ensemble de plus en plus diversifié de moteurs de rendement pour soutenir les résultats du portefeuille.

Perspectives des actions

Par Will Pearce, Megan Roach et Pierre Dongo-Soria

Élargissement du peloton de tête sur les marchés publics et privés

Les marchés boursiers entament une nouvelle phase de croissance généralisée, grâce au renforcement des fondamentaux et à l’élargissement du peloton de tête. Les actifs publics et privés bénéficient tous deux d’un regain d’optimisme lié à la prochaine phase du cycle d’investissement dans l’IA et à une toile de fond mondiale plus équilibrée. Nous constatons une plus grande dispersion, ce qui crée des occasions pour les gestionnaires actifs d’apporter une valeur ajoutée tant sur les marchés cotés que sur les marchés privés.

Principaux points à retenir

- Le peloton de tête du marché s’élargit à mesure que l’adoption de l’IA passe des premiers « bâtisseurs » à des « utilisateurs » généralisés.

- Nous constatons une amélioration de l’ampleur en Europe, au Japon et sur les marchés émergents.

- Les gestionnaires actifs trouvent des occasions dans les écarts de valorisation et une dispersion accrue.

- Le capital-investissement et le capital-risque profitent de la prochaine vague d’occasions offertes par l’IA.

Flux de capitaux et nouvelle phase de l’IA

La vecteur déterminant pour les marchés boursiers demeure le développement de l’IA, mais son impact évolue. Le cycle d’infrastructure initial, mené par les fournisseurs de services à très grande échelle et les entreprises de semi-conducteurs, s’étend désormais à une adoption plus large par les entreprises. Les entreprises qui utilisent l’IA pour stimuler leur productivité et leurs marges apparaissent comme étant les prochains bénéficiaires.

Cette évolution remodèle le rendement des actions mondiales. Bien que les mégacapitalisations américaines restent influentes, l’impulsion de l’investissement provenant de l’infrastructure et de l’adoption de l’IA touche désormais les régions non américaines et les innovateurs de moyenne capitalisation. Pour les actions, cela signifie un passage d’un segment restreint dominé par les chefs de file des plateformes à un ensemble plus large d’occasions fondées sur la réalisation des bénéfices et l’efficacité opérationnelle.

Les gestionnaires voient cette phase d’élargissement comme une occasion de se différencier par la sélection des actions. Avec l’amélioration des fondamentaux mais des valorisations inégales, un positionnement actif et discipliné reste essentiel pour tirer parti de la dispersion.

Ampleur mondiale et occasions pour la gestion active

Les valorisations restent globalement élevées, mais la participation s’améliore. L’Europe et le Japon continuent de bénéficier de réformes politiques et d’un élan budgétaire, tandis que les secteurs technologiques et industriels de l’Asie mènent les révisions à la hausse des bénéfices. Nous décelons une valeur particulière là où les fondamentaux s’améliorent mais où les prix restent raisonnables, qu’il s’agisse de valeurs technologiques des marchés émergents, de valeurs cycliques européennes ou d’entreprises américaines qui intègrent l’IA pour accroître leur efficacité.

Nous pensons que cette nouvelle dispersion favorise la gestion active. Les gestionnaires de portefeuille mettent l’accent sur une sélection diversifiée, une orientation mesurée vers la valeur et la qualité et une exposition sélective aux petites et moyennes capitalisations. Les titres à fort momentum restent sous-pondérés, les équipes privilégiant les bénéfices durables et une exposition régionale équilibrée. Sur l’ensemble de notre plateforme, les gestionnaires soulignent que le cycle actuel récompense la précision : une répartition du capital là où les fondamentaux s’améliorent plus rapidement que les valorisations.

Les gestionnaires axés sur la croissance et ceux axés sur la valeur adaptent leurs approches à l’évolution de l’IA. Les équipes axées sur la croissance se concentrent sur les sociétés qui affichent des gains de productivité tangibles et un avantage évolutif provenant des bénéfices, tandis que les gestionnaires axés sur la valeur identifient des occasions au sein des entreprises qui adoptent l’IA de manière plus progressive, où les fondamentaux et le pouvoir de fixation des prix s’améliorent. Cet équilibre stylistique reflète un virage discipliné vers la qualité et la durabilité au sein des portefeuilles actifs.

Marchés privés en parallèle

Le capital privé progresse parallèlement aux marchés publics. La vague d’infrastructures liées à l’IA alimente un nouveau flux d’opérations dans les centres de données, l’automatisation et les technologies de transition énergétique. Les investisseurs en capital-risque et en actions de croissance ciblent les innovations adjacentes aux chefs de file des marchés publics, tandis que les gestionnaires de capital-investissement trouvent des conditions de sortie améliorées à mesure que le peloton de tête s’étend au-delà des mégacapitalisations américaines.

En cas de réinitialisation des valorisations, des points d’entrée disciplinés pourraient émerger pour les investisseurs privés à long terme. De nombreux gestionnaires considèrent cela comme un moment propice pour harmoniser les expositions privées avec les thèmes des marchés cotés, en soulignant le rôle complémentaire des actifs privés pour saisir la prochaine vague d’innovation et de croissance.

Répercussions pour les investisseurs

Nous voyons les marchés boursiers évoluer vers un renouveau, caractérisé par une amélioration de la croissance, une dispersion croissante et un élargissement du peloton de tête dans l’ensemble des régions, des styles et des types d’actifs. Pour les investisseurs, cet environnement favorise une approche équilibrée : une exposition aux actions diversifiée et axée sur la qualité, complétée par des stratégies privées et visant le stade de croissance, positionnées pour exploiter l’innovation structurelle.

De notre point de vue, la gestion active reste un élément central pour naviguer dans la dispersion et identifier où émergera la prochaine phase de création de valeur, tant sur les marchés publics que privés.

Nous sommes d’avis que les gestionnaires capables d’intégrer des perspectives issues d’occasions sur les marchés publics et privés, et d’équilibrer l’innovation en matière de croissance avec la discipline de la valeur, sont les mieux positionnés pour tirer parti de l’évolution du paysage induite par l’IA.

Perspectives des titres à revenu fixe

Par Van Luu, Riti Samanta et Keith Brakebill

Duration, dette et dispersion

La baisse des taux directeurs et l’évolution des dynamiques budgétaires redessinent le paysage mondial des titres à revenu fixe. Les marchés de la dette publique et privée entament 2026 à partir de points de départ différents, mais tous deux devraient connaître une année marquée par la dispersion, la sélectivité et la recalibration.

Principaux points à retenir

- Les obligations du Trésor américain restent proches de leur juste valeur, offrant une duration stratégique et un lest au portefeuille.

- Les trajectoires divergentes des politiques mondiales créent des occasions de positionnement en valeur relative.

- Nous pensons que des écarts de crédit serrés sur les marchés publics favorisent une sélection active des titres et une exposition au crédit titrisé.

- Le crédit privé et le financement adossé à des actifs continuent de générer un rendement structurel et une diversification.

Un marché en transition

Les titres à revenu fixe ont enregistré de solides résultats au second semestre de 2025, grâce à la baisse des taux directeurs et au resserrement des écarts de crédit. Les pressions inflationnistes se sont atténuées et l’attention des investisseurs s’est tournée vers les perspectives budgétaires sur les marchés développés.

Les marchés des titres à revenu fixe publics et privés divergent désormais. Sur les marchés publics, les obligations du Trésor américain ont regagné du terrain après les baisses de taux de la Réserve fédérale. Sur les marchés privés, un environnement de taux de rendement « plus élevé pendant plus longtemps » continue d’offrir des occasions attrayantes pour les investisseurs axés sur le long terme. Ensemble, ces segments offrent des rôles complémentaires : la duration et la diversification provenant de la dette publique, et le rendement structurel provenant du crédit privé.

Nous pensons que les taux de rendement globaux restent attrayants. Les obligations de qualité supérieure notées AAA offrent environ 50 points de base de plus que les obligations d’État à 10 ans, tandis que les obligations à rendement élevé de meilleure qualité offrent des taux de rendement supérieurs à 6 %.2 Les fondamentaux restent solides, avec un effet de levier gérable et une forte couverture des intérêts, tandis que les émissions ont été robustes et sursouscrites. Des écarts serrés ont conduit de nombreux gestionnaires à maintenir des répartitions élevées en obligations d’État, même si des mouvements de vente de courte durée ont créé des occasions sélectives en termes de valeur relative. Les premiers signes de stress chez les emprunteurs à risque restent isolés et contenus.

La faiblesse du dollar américain a également soutenu les obligations des marchés émergents libellées en monnaie locale, élargissant ainsi les ensembles d’occasions qui avaient été limités pendant une grande partie de l’année 2024. L’incertitude entourant les politiques et les données, notamment le retard dans la publication des rapports économiques américains, reste un point de mire à surveiller alors que les investisseurs traversent la prochaine phase d’assouplissement.

L’assouplissement de la politique monétaire se heurte à des contraintes budgétaires

Le virage de la Fed vers l’assouplissement marque un tournant clair pour les taux mondiaux. Les échéances à court et moyen terme ont été les plus favorisées, tandis que les pressions budgétaires dans d’autres marchés développés ont introduit une nouvelle dispersion. Au point d’échéance de 10 ans, les gilts britanniques et les obligations du Trésor américain se négocient à environ 50 points de base d’écart, ce qui illustre à quel point les divergences entre les scénarios d’inflation et de croissance peuvent influencer les occasions.

Nous prévoyons que cette combinaison d’assouplissement monétaire et de tensions budgétaires maintiendra les courbes de rendement légèrement ascendantes, à mesure que les émissions à long terme augmenteront. Aux États-Unis, les obligations du Trésor restent proches de leur juste valeur, ce qui justifie une position neutre en matière de duration. Les taux de rendement britanniques semblent attrayants après une volatilité liée au budget, ce qui laisse entrevoir une reprise à mesure que la situation budgétaire s’éclaircit. Sur l’ensemble des marchés obligataires, les investisseurs continuent de mettre en balance les mesures d’assouplissement monétaire et les risques budgétaires, une tension qui devrait caractériser l’année 2026.

Marchés du crédit : la structure prime sur les écarts

Les écarts de crédit du marché public restent proches de leurs plus bas historiques, ce qui laisse peu de marge à la compression. Nous avons réduit notre exposition aux obligations de sociétés de qualité supérieure, dont les valorisations reflètent déjà l’optimisme, tout en privilégiant le crédit titrisé, en particulier les titres adossés à des créances hypothécaires non émis par des organismes gouvernementaux, en raison de leur exposition à des actifs réels moins sensibles aux taux d’intérêt. Les titres de créance adossés à des prêts, qui représentent environ un tiers de l’univers titrisé, offrent des structures à faible duration et à taux variable qui conviennent à un contexte de taux incertain.

Nous pensons que le crédit privé reste un point fort. Les avantages en termes de rendement et les protections structurelles continuent d’attirer les capitaux, en particulier dans le domaine du financement adossé à des actifs sécurisés par des garanties tangibles. La prochaine phase d’investissement des entreprises axé sur l’IA élargit également les émissions sur les marchés du crédit publics et privés, créant ainsi de nouvelles occasions pour les gestionnaires capables de gérer la complexité et la structure.

Répercussions pour les investisseurs

Nous voyons de la valeur des deux côtés du spectre des titres à revenu fixe. Les marchés publics offrent une duration et une liquidité évaluées à leur juste valeur à mesure que l’assouplissement des politiques se met en place, tandis que les marchés privés offrent des taux de rendement, une diversification et un accès aux actifs de l’économie réelle.

L’expansion budgétaire et l’augmentation des émissions pourraient maintenir les taux de rendement à long terme sous une légère pression, soulignant l’importance de la sélectivité et de la gestion active. Nous considérons que la phase à venir sera moins axée sur la recherche de rendement que sur l’équilibre entre liquidité, qualité du crédit et exposition sur la courbe, dans le but de positionner les portefeuilles de manière à assurer leur résilience dans le paysage des titres à revenu fixe.

2 Source : Federal Reserve Bank of St. Louis

Perspectives des actifs réels

Par BeiChen Lin et Tim Ryan

Infrastructure, immobilier et développement de l’IA

Alors que l’économie mondiale passe de la résilience à la réaccélération, les actifs réels publics et privés apparaissent comme des diversificateurs essentiels. Les infrastructures et l’immobilier cotés offrent liquidité et accès au marché, tandis que les actifs réels privés fournissent des flux de trésorerie durables, un taux de rendement structurel et une exposition directe au développement de l’IA et à la transition énergétique. Ensemble, nous pensons que ces expositions peuvent ancrer les portefeuilles multi-actifs en 2026, à mesure que la demande séculaire en électricité, en logistique résiliente et en infrastructures liées à la défense augmente.

Principaux points à retenir

- Les valorisations des actifs réels cotés semblent attrayantes par rapport aux actions, mais moins par rapport aux obligations d’État.

- Nous voyons l’IA, la transition énergétique et la sécurité nationale comme des moteurs de demande persistants pour les infrastructures.

- Nous estimons que les actifs réels privés offrent rendement et résilience, tandis que les marchés publics offrent liquidité et accès tactique.

- La sélection des titres et les compétences des gestionnaires restent les principaux facteurs de rendement des stratégies sur les marchés publics et privés.

Diversification du portefeuille dans une nouvelle phase macroéconomique

Avec la baisse des risques de récession et l’atténuation des incertitudes politiques, les actifs réels sont prêts à retrouver un rôle central dans la diversification. Les infrastructures cotées et les FPI continuent de se négocier à des prix inférieurs à ceux des actions en général, ce qui met en évidence les occasions de valeur relative pour les répartitions sur les marchés publics. Dans le même temps, les stratégies sur les marchés privés peuvent atténuer la volatilité et permettre de tirer parti de la croissance des flux de trésorerie à long terme que les marchés cotés peuvent ne pas refléter pleinement. Nous privilégions une approche équilibrée qui utilise les marchés publics pour les orientations tactiques et les marchés privés pour l’exposition structurelle.

Infrastructure : électricité, transition et défense

Trois thèmes continuent de définir l’attrait des infrastructures : l’essor de l’IA, la transition énergétique et l’augmentation des investissements dans la sécurité nationale.

Premièrement, l’empreinte croissante de l’IA augmente la consommation d’électricité et met à rude épreuve les réseaux déjà proches de leur capacité maximale. Cela crée un rythme d’investissement pluriannuel pour les projets de production, de stockage et de distribution, des occasions accessibles à la fois par le biais des services publics cotés et des infrastructures énergétiques privées. Deuxièmement, la transition énergétique continue de progresser de manière inégale mais significative dans l’ensemble des régions. La promotion des énergies renouvelables et la modernisation des réseaux en Europe en sont un excellent exemple. Troisièmement, l’augmentation des budgets consacrés à la sécurité nationale entraîne une réaffectation des capitaux vers les infrastructures liées à la défense, qu’il s’agisse de logements militaires, de logistique ou d’installations énergétiques sécurisées.

Les thèmes de la sécurité énergétique et de la défense attirent de plus en plus de capitaux privés. Les marchés américains offrent actuellement une plus grande échelle de transactions et un déploiement plus rapide des capitaux privés que certaines régions d’Europe, des facteurs qui déterminent les domaines dans lesquels les gestionnaires privés sont actifs.

Immobilier et marchés privés : le pouvoir de la sélectivité

L’immobilier bénéficie du cycle d’assouplissement monétaire, mais l’attrait des valorisations varie selon les sous-secteurs. Les centres de données restent un domaine très prometteur, car l’IA stimule une demande soutenue pour des capacités à très grande échelle. Le vieillissement démographique favorise l’immobilier dédié aux personnes âgées et aux soins de santé. Sur les marchés privés, les gestionnaires ciblent les actifs générant des flux de trésorerie essentiels et contractuels (services publics, tours de télécommunication, logistique et industries spécialisées), tout en évitant les biens immobiliers plus exposés aux fluctuations cycliques.

Les actifs liés à la défense et à la sécurité énergétique passent également d’un statut de créneau à celui de courant dominant pour les répartiteurs institutionnels, la gouvernance et la clarté réglementaire façonnant l’appétit des investisseurs européens. Cela renforce notre opinion selon laquelle la sélection des gestionnaires et la cohérence thématique seront essentielles pour obtenir des résultats.

Répercussions pour les investisseurs

Nous considérons les actifs réels publics et privés comme des blocs de construction fondamentaux pour l’élaboration de portefeuille en 2026. Les actifs réels publics offrent liquidité, transparence des prix et discipline en matière de valorisation. Les actifs réels privés offrent une durabilité des revenus, une corrélation moindre avec les marchés publics et une exposition directe aux dépenses structurelles dans les infrastructures d’IA, la sécurité énergétique et les projets liés à la défense.

Nous estimons que les investisseurs devraient envisager d’équilibrer leurs répartitions cotées et non cotées, en privilégiant les gestionnaires spécialisés possédant une expertise sectorielle et en donnant la priorité aux actifs générant des flux de trésorerie contractuels ou essentiels. Lorsque les marchés privés affichent un déploiement plus rapide, en particulier aux États-Unis dans les domaines de la défense et de la sécurité énergétique, les investisseurs peuvent trouver des points d’entrée intéressants, mais ils doivent également tenir compte des différences régionales en matière de réglementation et d’exécution.

Perspectives du marché canadien

Le Canada a connu deux mois consécutifs de création d’emplois nettement supérieure au consensus en septembre et octobre, signe que les risques cycliques pourraient avoir diminué par rapport à leur pic. Néanmoins, avec un taux de chômage se situant toujours autour de 7 %, nous continuons de penser que le Canada pourrait être plus exposé aux risques de récession que les États-Unis au cours des 12 prochains mois. Dans cet environnement, nous continuons de mettre l’accent sur la diversification du portefeuille et une approche d’investissement disciplinée.

Des progrès réalisés

L’économie canadienne a fait preuve d’une résilience remarquable en 2025. Même au cours d’une année marquée par l’évolution rapide des politiques commerciales américaines, le Canada a réussi jusqu’à présent à éviter la récession. Au troisième trimestre, le produit intérieur brut (PIB) du Canada a augmenté à un rythme annualisé de 2,6 %, dépassant les attentes consensuelles et inversant la contraction du PIB survenue au deuxième trimestre. Globalement, au cours des trois premiers trimestres de 2025, l’économie nationale a connu une croissance à un rythme annualisé d’environ 1 %. Bien que ce rythme de croissance économique soit encore probablement inférieur à la tendance, il n’en reste pas moins encourageant compte tenu du contexte économique difficile auquel le Canada est confronté.

Même le marché de l’emploi, qui est l’un des principaux freins à la croissance du Canada cette année, montre des signes de progrès. Par exemple, en septembre et octobre, le pays a enregistré deux mois consécutifs de création d’emplois nettement supérieure au consensus.

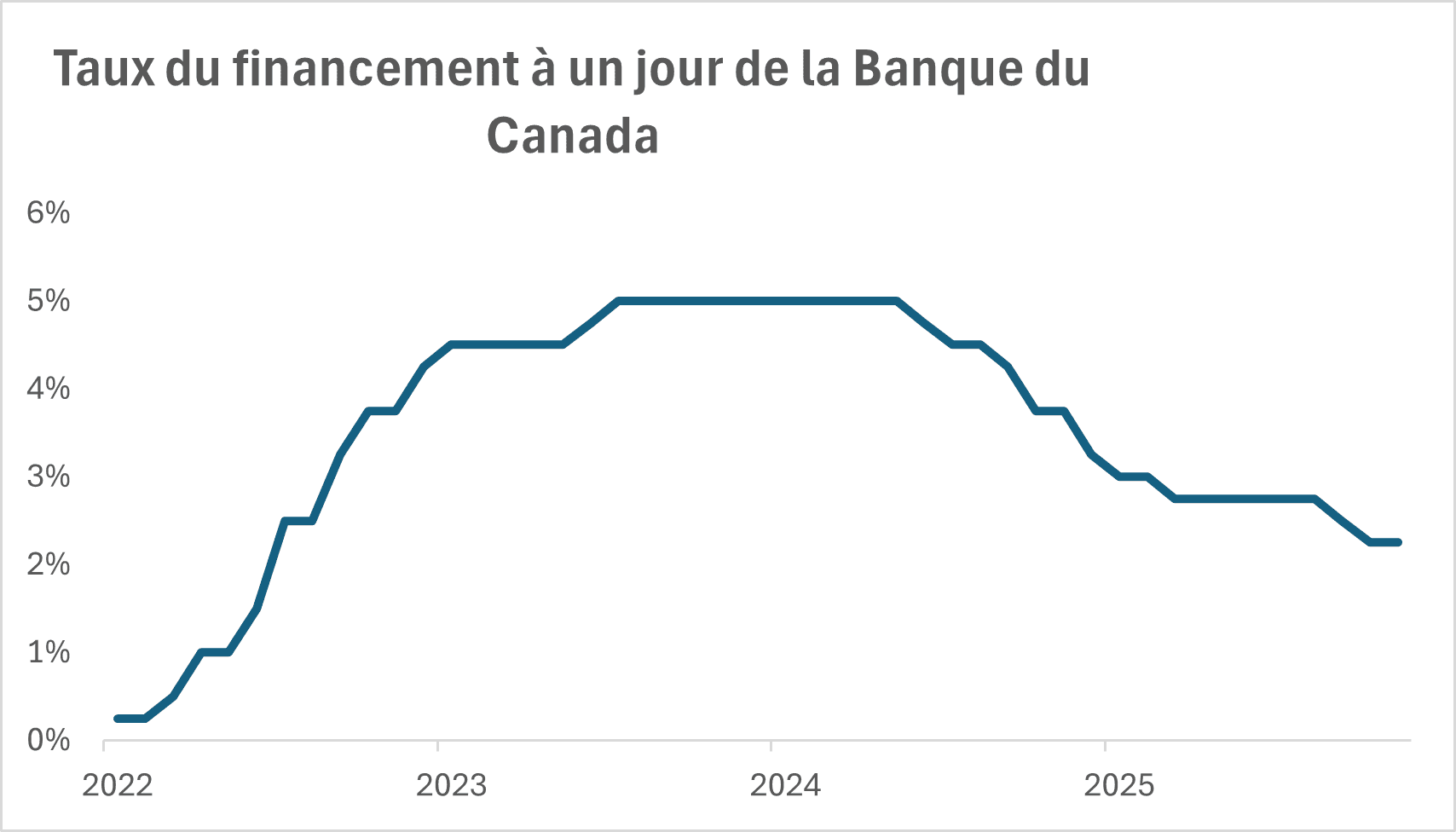

La Banque du Canada a procédé à des baisses de taux agressives, le taux du financement à un jour s’établissant actuellement à 2,25 %. Bien qu’il faudra du temps avant que l’économie ne ressente pleinement les effets des baisses de taux, le fait que les taux d’intérêt se situent désormais à un niveau à peu près neutre signifie qu’un poids considérable a été retiré des épaules du Canada.

Source : LSEG DataStream, en novembre 2025

Compte tenu de la résilience de l’économie canadienne, ainsi que des retombées positives d’une économie américaine qui a continué de déjouer les attentes et de surprendre à la hausse, nous pensons que les risques de ralentissement économique au Canada ont diminué par rapport à leur pic.

Mais la guérison n’est pas encore complète

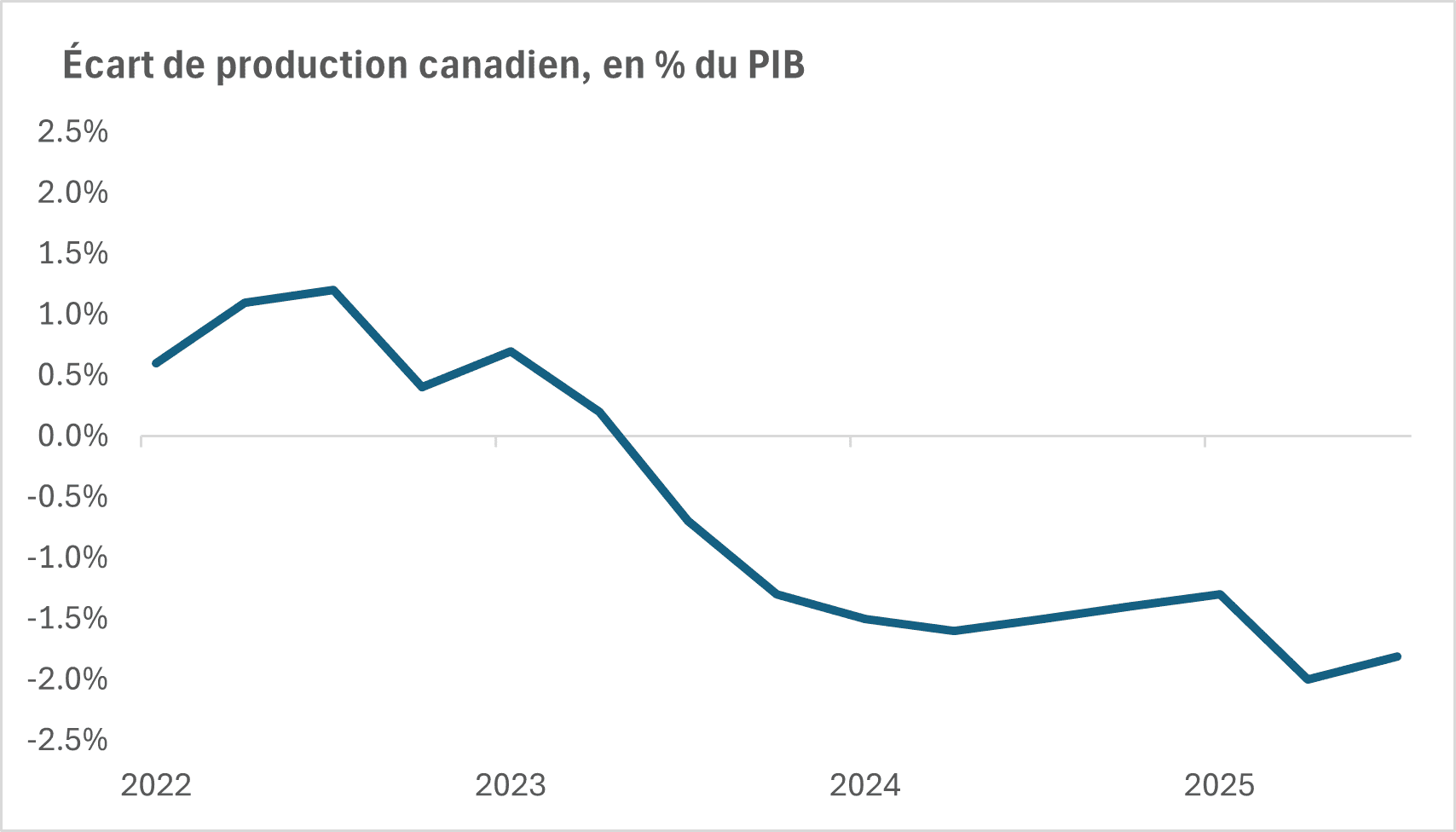

Malgré les progrès réalisés, la guérison de l’économie canadienne ne s’est pas encore complète. L’écart de production (une mesure de l’activité économique par rapport au potentiel) suggère que l’économie reste plus faible qu’elle ne devrait l’être selon les tendances de croissance à long terme.

Source : Investissements Russell, LSEG Datastream, T3 2025. Le graphique présente l’historique de l’écart de production selon le cadre intégré de la Banque du Canada jusqu’au T2 2025. L’observation la plus récente (T3 2025) repose sur les projections d’Investissements Russell.

Comme nous l’avons déjà mentionné, le budget canadien de 2025 était principalement axé sur des mesures à moyen terme visant à stimuler l’innovation et la productivité. Bien que ces mesures soient encourageantes, elles n’offrent pas de relance significative à court terme à l’économie canadienne fragile.

Pour cette raison, nous nous attendons à ce que la croissance économique du Canada reste modérée jusqu’en 2026, la croissance réelle du PIB continuant probablement d’être plus faible que la croissance potentielle. Bien que notre scénario de base ne prévoie plus de récession au Canada, nous estimons que les risques n’ont pas entièrement disparu. Compte tenu de la fragilité actuelle de l’économie, le risque de récession au Canada en 2026 devrait rester plus élevé que celui aux États-Unis.

L’un des principaux événements à surveiller de près en 2026 est la renégociation de l’Accord Canada-États-Unis-Mexique (ACEUM). Nous prévoyons que le Canada, les États-Unis et le Mexique parviendront vraisemblablement à un accord commercial révisé, puisque cet accord offre des avantages à chacun des pays. Toutefois, il est possible que l’accord commercial révisé comporte des exigences plus strictes en matière de « règles d’origine » ou d’autres dispositions qui pourraient effectivement augmenter le taux moyen des tarifs douaniers sur les exportations canadiennes vers les États-Unis. Alors qu’une augmentation limitée des tarifs douaniers aurait un effet plus mesuré, une forte augmentation constituerait un obstacle important.

Bien que le chemin de l’économie canadienne puisse encore être semé d’embûches en 2026, le secteur bancaire bien capitalisé peut aider à atténuer certaines des difficultés liées à un éventuel ralentissement économique.

Points de vue sur le marché

Actions : À la fin du mois de novembre, l’indice de référence composé S&P/TSX a une nouvelle fois atteint un sommet historique et affiche désormais une hausse de plus de 25 % en cumul annuel jusqu’au 28 novembre. Sur la base du ratio C/B prévisionnel, les actions canadiennes sont un peu plus chères que la moyenne à long terme, mais elles restent bon marché par rapport aux actions américaines. Nous pensons que cet avantage relatif en termes de valorisation compense les risques cycliques plus élevés au Canada et nous restons neutres quant à la décision de répartition d’actifs entre les actions canadiennes et américaines.

À l’approche de 2026, la volatilité des marchés boursiers pourrait refaire surface dans le contexte des renégociations de l’ACEUM, car le processus pourrait connaître des rebondissements. Mais, comme lors d’épisodes passés de volatilité des marchés, rester discipliné et maintenir une orientation à long terme serait probablement bénéfique. Nous estimons que les perturbations du marché pourraient être des occasions à saisir plutôt que des moments d’angoisse.

Titres à revenu fixe : Les taux d’intérêt ayant déjà considérablement baissé au Canada, la Banque du Canada a indiqué que la barre serait haute pour toute nouvelle baisse des taux. Mais l’activité économique reste fragile, et nous pensons que la banque centrale donnera la priorité au soutien de la croissance en 2026. D’autres baisses de taux sont encore possibles en 2026, le creux du cycle de baisse des taux devant être déterminé par les données économiques à venir.

Devises : Si l’activité économique au Canada reste atone, le dollar canadien pourrait encore faire face à des vents contraires en 2026. Mais un éventuel rebond de l’activité économique en 2027 pourrait apporter un certain soulagement. De plus, le dollar canadien reste bon marché par rapport au dollar américain sur la base de la parité de pouvoir d’achat et nous pensons qu’il devrait rebondir à moyen terme.

Perspectives par région

États-Unis

L’économie américaine devrait se renforcer à mesure que les effets négatifs des politiques gouvernementales s’estompent et que les conditions financières accommodantes, la politique fiscale et la déréglementation créent des conditions favorables. Les bénéfices des entreprises sont solides et en hausse, les prévisions favorables des dirigeants faisant augmenter le consensus sur la croissance des bénéfices pour 2026. L’élargissement des fondamentaux soutient l’élargissement du peloton de tête sur le marché boursier. La Réserve fédérale met en balance une croissance solide et une faible embauche. Si nos perspectives optimistes se confirment, la Fed devrait marquer une pause et finalement changer de cap en matière de taux à mesure que l’économie passera à nouveau à la vitesse supérieure d’ici 2027. Les obligations du Trésor se négocient à un niveau proche de nos estimations de juste valeur, tandis que les écarts des titres de créance des sociétés sont historiquement serrés. Les principaux risques pesant sur notre vision macroéconomique optimiste sont les suivants : une dégradation plus marquée des marchés de l’emploi ; des valorisations élevées ; la question de savoir si les défaillances idiosyncrasiques récentes se transformeront en une crise du crédit à part entière; et les besoins de financement agressifs pour les dépenses en capital liées à l’IA qui, à terme, pourraient exercer une pression sur les marchés de financement.

Canada

Le Canada a connu deux mois consécutifs de création d’emplois nettement supérieure au consensus en septembre et octobre, signe que les risques cycliques pourraient avoir diminué par rapport à leur pic. Néanmoins, avec un taux de chômage toujours autour de 7 %, nous continuons de penser que le pays pourrait être plus exposé aux risques de récession que les États-Unis au cours des 12 prochains mois.

Nous restons neutres sur les actions canadiennes, car les vents contraires cycliques sont compensés par des valorisations relatives meilleures que celles des actions américaines. Les obligations d’État canadiennes sont proches de leur juste valeur, mais elles peuvent encore constituer un important facteur de diversification stratégique. Bien que les taux de financement à un jour se situent dans la fourchette basse de l’estimation du taux neutre de la BdC, ce qui crée un obstacle important à de nouvelles baisses de taux, l’incertitude macroéconomique persistante et la fragilité résiduelle des marchés de l’emploi laissent entrevoir une marge de manœuvre supplémentaire pour des baisses de taux en 2026.

À court terme, nous pensons que le dollar canadien pourrait rester sous pression en raison de la faiblesse de l’économie, mais qu’il devrait s’apprécier à moyen terme par rapport au dollar américain.

Zone euro

Les divergences entre les politiques budgétaires devraient entraîner des résultats de croissance variables dans la zone euro en 2026. Une augmentation des dépenses en Allemagne dans les domaines de la défense et des infrastructures devrait accélérer la croissance dans la plus grande économie de la zone euro, avec des retombées positives pour ses principaux partenaires commerciaux tels que l’Autriche, la Belgique et les Pays-Bas. Entre-temps, l’assainissement budgétaire en France, en Italie et en Espagne devrait maintenir la région dans une croissance modérée, avec un PIB légèrement supérieur à 1 % en 2026. Nous estimons que la politique de la BCE est « bien positionnée », avec une inflation proche de l’objectif et des marchés de l’emploi stables. Les obligations allemandes se négocient à un niveau proche de notre estimation de leur juste valeur. La valeur est un style d’exposition privilégié dans les actions de la zone euro.

Royaume-Uni

L’économie britannique continue de stagner, l’activité et le marché de l’emploi s’étant affaiblis ces derniers mois. Les facteurs de croissance devraient passer de la politique budgétaire à la politique monétaire au cours de l’année. Le budget devrait prévoir une hausse des impôts, qui pèsera sur la croissance en 2026. Nous prévoyons que la Banque d’Angleterre réduira ses taux directeurs à 3 % afin de stabiliser l’économie, alors que les risques haussiers pesant sur l’inflation s’estompent. Les gilts britanniques constituent une exposition privilégiée parmi les obligations souveraines du G7 pour 2026. Nous pensons que les actions britanniques devraient afficher un rendement supérieur à celui de l’économie britannique, car la pondération de l’indice en faveur des grandes multinationales offre une exposition à un cycle économique mondial plus sain.

Chine

La Chine devrait connaître une nouvelle année de croissance économique modérée, avec la persistance des problèmes structurels liés à la faiblesse du marché immobilier et des dépenses de consommation. Du point de vue des politiques publiques, l’un des axes prioritaires sera l’approche « anti-involution », c’est-à-dire la tentative d’ajuster certaines des pressions concurrentielles extrêmes qui sont source de déflation. Nous prévoyons des mesures de relance ciblées tout au long de l’année, mais rien qui ne stimulera de manière spectaculaire l’économie. Nous pourrions également assister à une baisse des taux d’intérêt. Les actions chinoises ont connu une très bonne année 2025, tirées par les valeurs technologiques. Malgré cette forte progression, nous pensons qu’elles restent attrayantes en termes de valorisation et qu’elles devraient être soutenues par l’amélioration du rendement des capitaux propres.

Japon

En 2026, l’attention se portera sur la politique budgétaire de la nouvelle première ministre Sanae Takaichi et ce que cela implique pour la politique monétaire. Mme Takaichi a fait campagne sur une politique expansionniste et sa popularité est liée à celle-ci. Nous prévoyons une croissance tendancielle au Japon, qui pourrait même être supérieure à la tendance si la politique budgétaire réservait des surprises positives. La Banque du Japon devrait se montrer très patiente dans son approche de la poursuite de la normalisation, avec une hausse des taux possible en 2026. Les actions japonaises continuent d’être soutenues par l’amélioration de la gouvernance d’entreprise. Le yen japonais semble sous-évalué, mais il existe peu de catalyseurs pour son appréciation, à l’exception d’un éventuel ralentissement économique mondial.

Australie et Nouvelle-Zélande

L’économie australienne a commencé à s’améliorer au cours des trois derniers mois, les dépenses de consommation ayant réagi aux baisses de taux de la Banque de réserve d’Australie (RBA) au début de l’année. Le marché de l’emploi s’est assoupli au cours des six derniers mois, avec l’apparition de capacités inutilisées, mais les intentions d’embauche restent solides. Nous prévoyons que la RBA réduira ses taux une fois au cours du premier semestre de 2026. Les obligations d’État australiennes semblent attrayantes par rapport aux obligations mondiales, tandis que nous pensons que les actions australiennes ont un potentiel de hausse limité.

L’économie néo-zélandaise devrait avoir touché le fond après le cycle de baisses substantielles des taux d’intérêt de la Banque centrale néo-zélandaise (RBNZ). Le marché du logement a pesé sur l’économie, mais la baisse des taux devrait commencer à soutenir la reprise dans ce secteur. Le dollar néo-zélandais semble sous-évalué, tandis que les actions néo-zélandaises restent chères par rapport aux actions mondiales.