美股七巨头还能霸占美股的龙头地位多长时间?它们的宝座是否已经开始出现裂痕

摘要:

- 虽美股七巨头市盈率尚未企及1999年代科技股泡沫时期的水平,但这极有可能是由于历史经验妨碍到预测的准确性。

- 标普500指数的集中度目前达到上世纪50年代以来的最高点。在这种大环境下,开展被动投资美股会大幅增加投资者投资个别高价股的概率,而这些股票一旦开始暴跌,恐怕会严重拖累投资者的投资组合表现。

- 我们认为,分散的多管理人式投资能为投资者在当前美股高度集中的市况下管理投资风险提供最大助益。

当前市况下的被动投资美股显现出重大尾部风险。

分析师们目前普遍预测科技创新将会改写全球的生产力指数,人工智能和自动化预计将会掀起新的工业效率浪潮。鉴于美股七巨头所对应的七家企业皆是科技创新者,也有分析师猜测,在今后数年里,美股七巨头还将继续独占股市鳌头。无论这种猜测最终是否成真,投资者确有必要了解的是投资的基本概念都不会发生变化。简单说就是,价格点仍是重要因素,而投资回报率能达到多少,最终还是要看估值,这也是判断决策背后安全边际的重要依据。

重现1999年狂欢? 当前美股市场集中度与上世纪90年代互联网繁荣期之异同

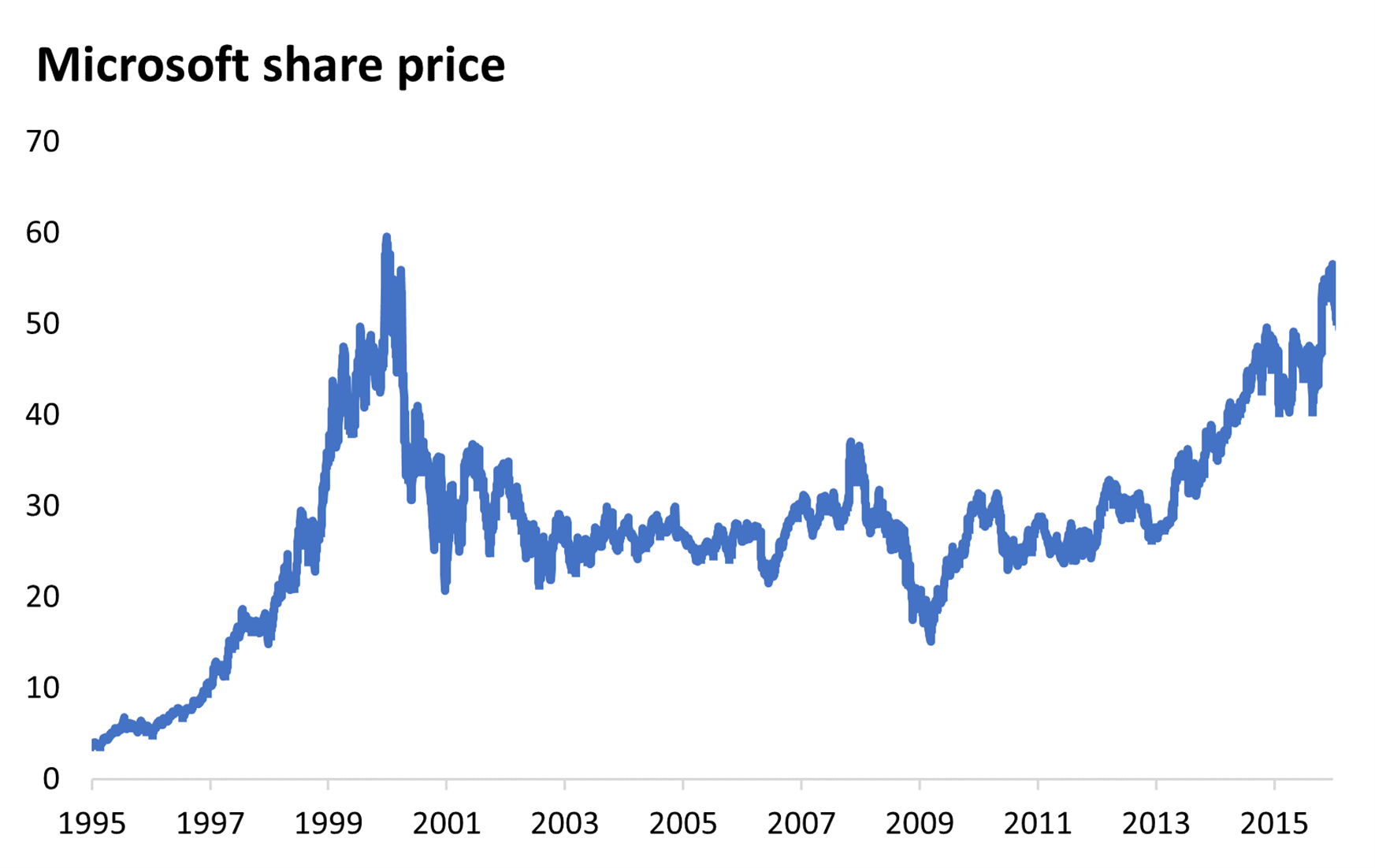

眼下美股七巨头在市场中的主导地位十分类似于1999年时的思科和微软,当时标普500指数高度集中于排名居前的成分企业,与当前状况不相上下。以其中的微软为例,它在1999年互联网泡沫破裂之前的股价最高曾达到每股60美元。如下图所示,在其后的16年里,微软再也没能回到过这个价格点上。

资料来源: LSEG Datastream

虽然当前市况与上世纪90年代依然存在若干显著差异,但很有意思的一点是,美股七巨头中的特斯拉的股价如今仅及2021年下半年时的半价水平,当时它的股价高达每股400美元。而如今,面对着日益激烈的市场竞争(中国低廉的同类产品)和自身内部的生产困境,特斯拉的股价还不到每股200美元。

资料来源: LSEG Datastream

揭开面纱:美股七巨头的市盈率

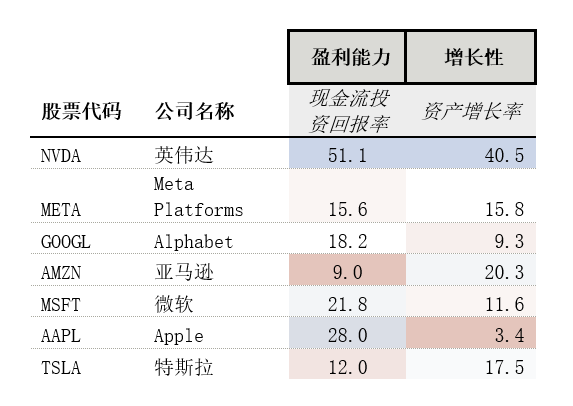

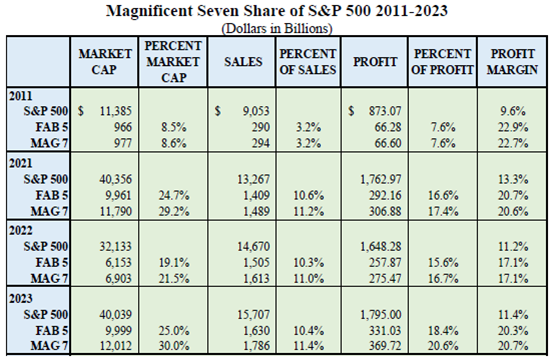

毫无疑问,美股七巨头都是些极为优秀的企业。回想2011年时,它们在标普500指数成分企业的销售收入中才仅占到3%。而到2023年时,它们所占到的份额已经跃升至11%。尽管这七家企业的利润率在此期间出现小幅下滑,但在整体上一直保持着健康水平,总利润率高于20%。不仅如此,美股七巨头在标普指数成分企业总利润中所占比例也从8%升至20%,对经济贡献巨大。截至2024年,美股七巨头的总市值已经达到13万亿美元。这是一个非常恐怖的数字。

资料来源: Semper Augustus

这让大众产生了一个问题:美股七巨头的市盈率相比互联网黄金时期的龙头股表现又如何?

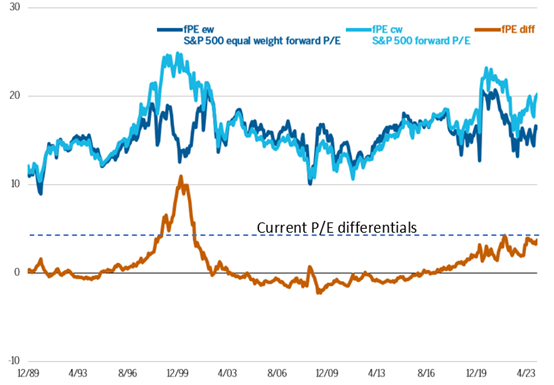

对此,我们可以通过对比指数中的龙头成分股与其余成分股的市盈率估值的差额来找出答案。具体方法是用市场加权市盈率和等权重市盈率进行对比,当我们在用这种方法审视标普指数时发现,当前的市盈率估值跨度尚未达到1999年科技股泡沫时期的水平,我们也一致认为,美股七巨头在销售和利润上均表现出十分可观的增长能力,如下图所示。

但我们也必须要意识到,历史经验也可能会妨碍到预测的准确性。要想充分确定美股七巨头的未来前景,就需要提出以下几个关键问题:

- 它们的市盈率是否能够进一步拉开与其他股票的差距? 抑或是逐渐缩小? 要知道,上次出现如此巨大的估值差距还是在30年前。

- 英伟达、Apple这些企业是否有望在整个投资期内分别保持住根据它们当前估值倍数推算所得的高达51%和28%的现金流投资回报率?

- 我们对于是否将会很快看到它们盈利增长见顶是否有所认识?

以上这些问题让我们不能不去思考美股七巨头在迎来商业周期低谷期时将会存在的风险,无论这个低谷期的时间点是在6个月后还是在6年以后。为了能够清楚地看到经济下行时潜在的市场形势变化,让我们再来回顾一下上世纪90年代末和本世纪头十年初期的情况。

互联网泡沫破裂时发生了什么?

虽然美国股市的市场集中度于1999年来到最高点,但整个市场上涨期一直延续到了本世纪头十年初期(如下图所示)。其后,市场开始发生剧烈的向下修正,股价纷纷大幅下跌。而今,同样的情景是否又会在下一次的衰退时再次上演?

历史告诉我们,这种可能性确实存在。接下来如若美股发生市场修正,可能会严重影响投资者的收益,特别是那些目前重仓美股七巨头的被动投资者,甚至可能达到1999年至2009年这段“失去的十年”间的水平。其间,股市可能会在某一阶段短暂升回1999年的水平,但这注定只会是当年繁荣景况的重演,成为其后信贷泡沫的最后辉煌。

当前美国股市是否存在AI泡沫? 这不重要。

根据最常用的一种市场集中度指标赫芬达尔—赫希曼指数 (HHI) 来看,标普500指数目前的集中度已经来到50多年来的最高点。而自从“漂亮50股”的格局成型以来,如此之高的市场集中度前所未有。面对这种形势,有部分投资者猜测,当前市场可能正处于一场AI泡沫之中。从我们的立场来看,无论当前是否处于泡沫之中,都没有讨论的必要,更为重要的是在当前市况下开展被动投资会大幅增加投资者投资个别高价股的风险,这一点没有任何争议。待到某个时点,这些股票终将会打回原形,回归合理水平,而这对被动管理型投资组合的影响就算不至于惨烈,也会是十分巨大的。

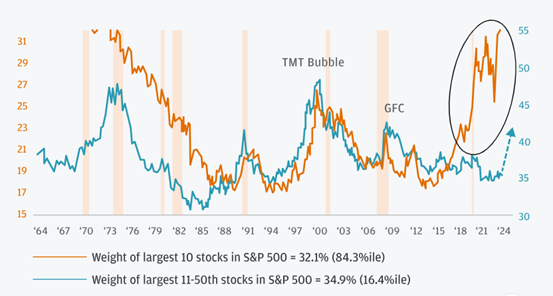

标普500指数集中度目前达到数十年最高点

资料来源: 摩根大通股票策略部

总结

当前市场内的投资者不仅应当认真思考自己的投资组合在“此时此处”的定位,还应慎重考虑市场对AI的激情褪去后自己的投资组合又当何去何从。虽然我们确实格外担忧股指的集中度现状,但因此就完全规避持有美股七巨头的话未免也显得有些幼稚。直接空仓这些股票所带来的主动风险,完全可能大过谨慎选股后的预期风险。

罗素投资的做法则是将投资流程分散于不同的决策者之中,发挥多方投资专家的集体智慧搭建投资组合。这能依托于不同的管理人的见解,对美股七巨头形成不同水平的风险敞口和个股选择。

有时候,市场集中度的异常也有可能引发不相称的风险水平,进而对投资业绩造成影响。罗素投资进一步综合运用超额收益策略以及内部的头寸策略和风险解决方案来为客户的投资旅程保驾护航。这将有助于客户顺利度过偶发的市场异常高度集中时期,同时无缝整合主动投资,帮助投资者在把握超额收益机会的过程中有效管理风险。