点検!ESG投資の現在地

パリ協定の発効から今年で5年が経ち、グローバルでESG課題への取り組みが加速している。

資産運用業界でも、世界的にESG投資戦略の運用資産額が急速に増加しているが、近年指摘されるのがグリーンウォッシングという行為である。グリーンウォッシングとは、企業が消費者への訴求効果を狙って、製品やサービスが環境に配慮しているかのようにうわべだけ見せかけることを指すが、資産運用においても近年、海外を中心に運用プロセスにおけるESGの考慮を実態以上にアピールする運用商品の存在が指摘されている。幅広いESG投資戦略の中から、投資家が運用商品の「ラベル」に左右されず、自らの目的に合致したESG投資を実践するためには、どのような点に留意が必要だろうか。

ESG投資への2つのアプローチ

ESG投資に対するアプローチを議論する前に、まずアクティブ運用におけるESG投資の分類を整理しておきたい(図1参照)。ESG投資を目的別に大別すると、「リターン重視型」と「社会課題重視型」の2種類に分けられる。前者に位置づけられるのが、リターン追求のために財務情報等に加えてESGを考慮するESGインテグレーションである。かつて、資産運用ではESGを殆ど考慮しない伝統的アクティブ運用が主流だったが、近年では運用機関によるESGへの取り組みが大きく進んだ結果、ESGインテグレーションがむしろ主流になりつつある。また、後者に該当するのが、SDGsなどの社会的な課題を重視するサステナブル投資や、特定の社会的テーマに特化したESGテーマ投資、インパクト投資などである。これらの戦略は、社会の持続可能性を高めることが長期的な投資リターンの確保につながるとの考え方が前提にある。両者が目指すものは大きく異なることから、投資家は自らがESG投資を通じて何を達成したいのかを明確にした上で、目的に合致する運用商品を選定することが重要である。

投資家が自らの目的に応じてESG投資へのアプローチを検討する場合、効率的なリターン追求のための有力な選択肢はESGインテグレーションの活用である。目的達成のためには、個別戦略のESGインテグレーションの実効性を評価し、優れた運用戦略を採用することが重要である。また、投資家が社会の持続可能性の向上を通じた長期リターンの確保を目指す場合、サステナブル投資やESGテーマ投資、インパクト投資などの採用が想定されるが、現時点ではこれらのアクティブ戦略の提供数は限定的である。以下では、それぞれ上記2種類のESGへのアプローチを検討する投資家を想定し、運用機関評価やポートフォリオ構築等における留意点について考察する。

図1:ESG投資の分類(アクティブ運用)

クリックすると拡大表示されます

2021年7月時点

出所:ラッセル・インベストメント

ESGインテグレーションを活用するアプローチ

効果的なESGインテグレーションを実践する優れた運用戦略の採用に向けて、まずは資産運用業界におけるESGへの取り組み状況を見ておきたい。

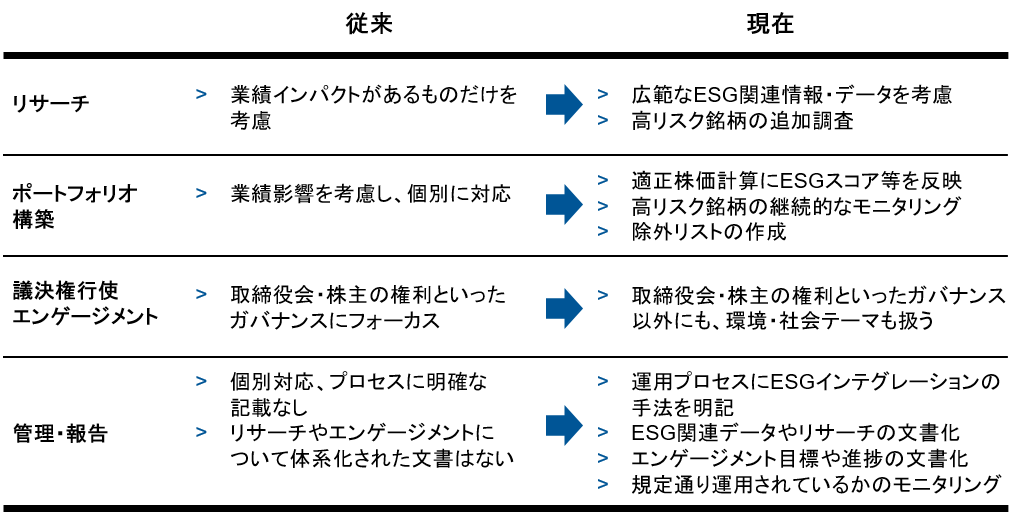

近年、運用機関によるESGへの取り組みが進化した結果、ESGインテグレーションは、運用プロセス全体にわたって体系的にESGを考慮する方向へと変化しつつある(図2)。

具体的に、まずリサーチにおいて、従来は業績に直接的に影響を及ぼすESG情報のみが考慮されていたが、現在は人権やダイバーシティ等、より広範なESG情報・データの考慮が見られることに加え、特定の銘柄のESG要素が高リスクと評価された場合には追加調査を実施するなどの対応が増えている。次に、ポートフォリオ構築でも、従来はESG要素が業績に与える影響が大きいと思われる場合に個別対応を行うケースが多かったが、現在では適正株価の算定にESGリスクを反映したり、高リスク銘柄を対象としたモニタリング、またはエクスクルージョン(除外)リストを作成して高リスク銘柄を除外するなど、体系化されたプロセス構築が見られる点が特徴的である。議決権行使やエンゲージメントについても、これまで主流だったガバナンス改善のみならず、環境や社会的課題をテーマとしたものも増加している。

最終的には、これらの取り組みを実施するだけではなく、活動内容が投資プロセスに明記され、活動が適切にモニタリングされているかどうも重要である。ラッセル・インベストメントでは運用機関のESGインテグレーションを、定性評価ランクを付与する際の評価項目の一部と位置付けており、「ESGへのコミットメント」「ESGの考慮」「ESGの実装」「積極的な株主行動」といった視点にもとづき、リターン獲得に向けた実効性を確認している。

このように、運用機関によるESGインテグレーションは大きな進化を遂げているが、運用機関や個別運用戦略における取り組み水準の差異は依然として大きい。業界全体を見ると、大規模な運用機関ほどESGの評価・考慮が進んでいる傾向が見られるものの、規模に比例して運用戦略の数も多いことから、個別の運用戦略ごとに取り組みを評価することが重要である。運用戦略ごとの差異には、ポートフォリオマネジャーによるESGへのコミットメントの他、運用スタイルや投資ホライズン、銘柄集中度など、運用戦略の特性が反映されているケースも多い。このため、ESGインテグレーションを含めて運用戦略の優位性を評価するためには、運用機関や運用戦略の特性を考慮する必要がある。

ESGインテグレーションの側面を含めて優れた運用戦略を特定した後、次のステップはポートフォリオ構築である。投資家が運用機関のESGインテグレーションを重視して運用戦略を選定すると、ESGスコアの高い銘柄を組み入れる運用戦略が選好され、結果としてポートフォリオの運用スタイルに偏りが生じるのではないか、との懸念の声を聞くが、ESGインテグレーションは必ずしもESGスコアの高い銘柄を組み入れる投資手法ではない。現在はESGスコアが高くない銘柄であっても、運用機関は将来の改善の可能性を含む投資魅力度に応じて銘柄を選定し、改善を促すためにエンゲージメント等を行うことが多い。このため、投資家はグロース型、バリュー型それぞれの運用スタイルにおいてESGインテグレーション等に優れた運用戦略を選定することが可能であり、これらの戦略を組み合わせることで、運用スタイルやセクター等でバランスの取れたポートフォリオを構築することが可能である。

図2:運用機関によるESGインテグレーションの現状クリックすると拡大表示されます

出所:ラッセル・インベストメント

サステナブル投資、ESGテーマ投資等を採用するアプローチ

次に、投資家が社会課題へのインパクトを重視し、サステナブル投資やESGテーマ投資の採用を検討する場合、特に重要となるのが、運用戦略の特性を十分に考慮することである。

近年、「ESG」や「サステナブル」の名称を冠した運用戦略の提供が増えているが、その戦略数やトラックレコードは限定的であり、従来のアクティブ戦略に多少の変更を加えたものから、前述したサステナブル投資やESGテーマ投資の特徴を持つものまで、戦略の特徴には大きな開きが見られる。弊社ではこれらの運用戦略について、現時点では多くがESGインテグレーションに分類され、実際にサステナブル投資やESGテーマ投資に分類できるものは多くないと考えている。このため、投資家がサステナブル投資やESGテーマ投資の採用を目指す場合には、候補となる運用戦略の投資哲学や運用プロセス等を吟味し、期待する特徴を持つ運用戦略を特定することが課題となる。また、投資家自身が特定の社会的テーマを重視する場合、運用戦略と当該テーマの整合性も、一つの評価ポイントとなるだろう。

なお、これらの戦略は特定の運用スタイルや業種への偏りを持ちやすい傾向があるため、サステナブル投資やESGテーマ投資を中心にポートフォリオを構築する場合、これらのバイアスへの留意も必要である。図3は、弊社データベースにおいて、「サステナブル」の名称を持つグローバル株式戦略のポートフォリオ特性を分析したものである。限定的なファンド数を対象とした分析ではあるものの、これらの戦略は総じてグロース寄りであり、情報技術セクターをオーバーウェイトとするなど、グロース型アクティブ戦略のユニバースと類似した特性を持つことが分かる。さらに、ESGテーマ投資であれば、特定のセクター等への傾斜はさらに強まることも予想される。これらの戦略の主たる目的は、「社会の持続可能性を高めることを通じた長期リターンの確保」であり、またこれらのファンドの全てがポートフォリオ特性に大きなバイアスを持つとは限らないが、ポートフォリオにおける意図せざるバイアスが短期~中期のパフォーマンスに影響を及ぼす可能性もあるため、一定の留意が必要と思われる。

図3: サステナブルの名称を冠した運用商品群とグロース戦略ユニバースとの特性比較(グローバル株クリックすると拡大表示されます

2020年9月時点。運用成果は過去の実績であり、将来の結果を保証するものではありません。インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

出所:AXIOMAのリスクモデルをもとにラッセル・インベストメント作成

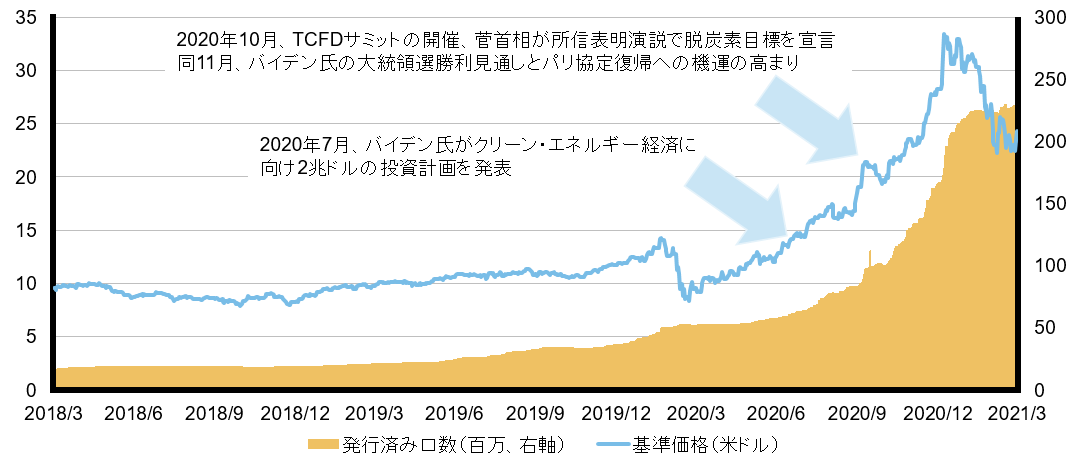

サステナブル投資やESGテーマ投資におけるセクター等への傾斜が、パフォーマンスに顕著な影響を及ぼした事例として、近年のクリーンエネルギーETFの価格変化を見ておきたい(図4)。クリーンエネルギー投資は、本来、気候変動問題の解決を目的として行われるものだが、近年加速する各国政府の気候変動問題への取り組みを受けて、投資家の資金が集中し、株価が大幅に上昇した後に急落するといった、本来の趣旨とは異なる様相を見せている。

世界的にESGへの取り組みが進み、社会が変化する中では、ESGの観点で選別した銘柄と、ビジネスの成長機会に着目して選別した銘柄が重なる可能性はあると考えられるが、結果的に実現したパフォーマンスは、「純粋にESG要素のみによって得られたものであり、長期的に同水準のリターンが期待できる」とは言い切れない。ESG要素とパフォーマンスの関係については、長年にわたって議論され多くの研究成果が見られるものの、パフォーマンス評価にあたっては、様々な他のパフォーマンス要因も含めて慎重な判断が必要と思われる。

図4:iShares Global Clean Energy ETFの発行済口数と価格推移(2018年4月~2021年3月)クリックすると拡大表示されます

2021年3月末時点

米ドルベース、報酬控除後。運用成果は過去の実績であり、将来の結果を保証するものではありません。出所:BlackRock, ブルームバーグのデータをもとにラッセル・インベストメント作成

今後に向けて

本稿では、現在のESG投資の状況を確認し、投資家が取り得るESG投資への2つのアプローチについて、留意点を考察した。近年、ESGインテグレーションに大きな進化が見られる一方で、さらに社会課題等に踏み込んだESG投資であるサステナブル投資やESGテーマ投資、インパクト投資については、その戦略の具体的な定義づけには曖昧さが残されており、アクティブ戦略の提供数も限定的である。将来的には、サステナブル投資等の定義の整理などが進み、運用戦略の提供数も増加していくと思われるものの、現時点で投資家が取り得るESG投資へのアプローチとしては、ESGインテグレーションの活用がより有力な選択肢と思われる。

資産運用業界において、ESG投資は今後も急速に進化していくエリアだと思われる。投資家が目指すESG投資の最終形は、ESG投資を行う目的に応じて異なると思われるが、前述した2種類いずれのアプローチを選択する場合でも、運用商品の「ラベル」や「名称」に捉われず、常に変化する選択肢と、その限界を含めた商品の中身を十分に把握した上で、ベストな選択肢を選び取っていく努力を継続することが重要と言えるだろう。