弱気相場の再来か?ボラティリティを恐れるな。

以下は、2025年3月12日にラッセル・インベストメント(米国)のHPに掲載された英文記事を翻訳したものです。原文はこちら。

温暖な気候になると、多くの動物が冬眠から目覚めます。投資家にとって残念なことに、市場の弱気派も眠りから覚めてしまいました。

最近の米国株式の急落は今週も続き、S&P500株価指数は月曜日に3%近く下落し、今日(3月11日。米国時間)はさらに1ポイント近く下落しました。最近の市場の動きにより、株式市場は現在、史上最高値を約10%下回っています。

景気後退の懸念が再浮上

貿易政策の不確実性は、米国の成長予測をめぐる不安を強めています。ここ数日、インターネット上での「不況」に関連した検索量が著しく増加しています。

恐ろしいRワード

出所:Googleトレンド

それでも、当社の「米国景気後退リスク・ダッシュボード」は、特に2023年と比較して、より心強い状況を描いています。私たちは激動の時代に突入していますが、このような背景から、今後12カ月間に米国の景気後退に陥るリスクは30%程度とみています。景気後退リスクは依然として平均を上回っていますが、当社の基本シナリオは依然として米国がソフトランディングを達成するとみています。これは現在発表されている関税措置が、長期間にわたって実施され続ける場合でも当てはまると考えているものの、その場合には米国の成長が緩やかに鈍化する可能性があります。

米国景気後退リスク・ダッシュボード

出所:ラッセル・インベストメント 2025年3月 赤はリスクの高い領域を表します。オレンジと黄色は中程度のリスクの領域を表します。緑はリスクの低いエリアを表します

株式市場の下落は耐え難いかもしれませんが、ボラティリティは正常です。

BeiChen Lin, CFA, CPA

Senior Investment Strategist, Head of Canadian Strategy

Russell Investments

売られ過ぎのセンチメント

米国株式市場の急落により、センチメントは著しい“売られ過ぎ”を示しています。センチメント指標は現在+1.7標準偏差で、2022年12月以来の水準に達しています。

出所: ラッセル・インベストメント 2025年3月10日現在

しかし歴史的に見ると、センチメントがこの水準に達すると、米国株式はその後の12カ月間で約11%反発しています。そしてセンチメントがパニックに達すると、その後のリターンは約20%に改善します。

状況分析

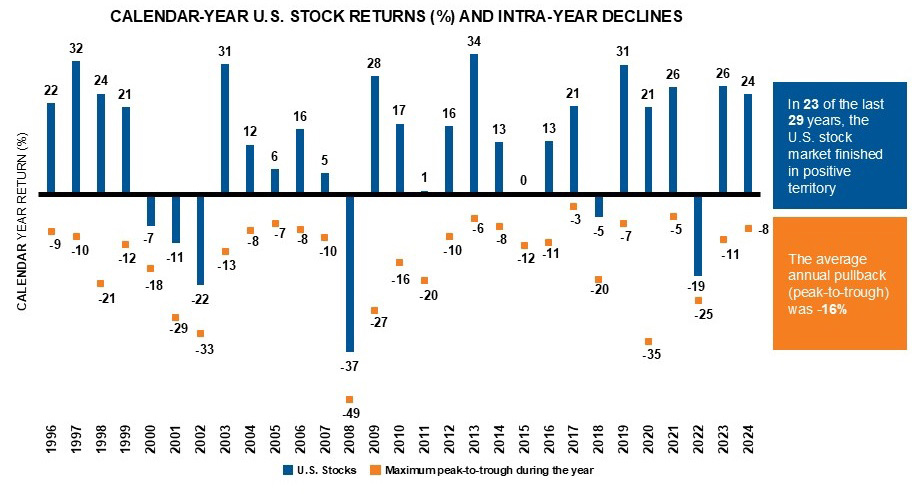

株式市場の下落は耐え難いかもしれませんが、ボラティリティは正常です。過去60年以上にわたり、市場では約半分の年で9%以上のドローダウンを経験しています。しかし、これらのドローダウンの後、投資計画を堅持した投資家は、多くの場合、2桁のリターンで報われました。

2024年12月末時点。 米国株式:Russell 3000 Index(配当込み)。最大ピーク・スルーは、年間の最高値と最低値の差です。上記は過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。 出所:モーニングスター

ただし、今回は状況が異なる可能性があります。トランプ大統領の貿易政策は米国の製造業を活性化することを目的としており、交渉戦略の一環とも考えられますが、最終的にどのように着地するかは依然とし不確実です。貿易摩擦が長期化すれば、企業や消費者の活動が抑制され、経済成長が鈍化する可能性があります。

ラッセル・インベストメントはこの流動的な状況を引き続き注視し、必要に応じてポートフォリオを調整していきます。市場の売りが続き、米国株式のバリュエーションが改善すれば、ポートフォリオに対してリスクを段階的に追加することを検討する可能性があります。現時点では、現金化するのではなく投資を継続することが最も慎重な対応であると考えています。