ダウンサイド・プロテクションをポートフォリオに組み込む

当社ナレッジ・チャネルに「ダウンサイド・プロテクションとの上手な付き合い方」(2021年4月30日)を掲載したが、その後ポートフォリオに組み込んだ場合の影響を知りたいという嬉しい反応をいくつか頂いた。そこで第二弾として、ダウンサイド・プロテクションをポートフォリオに組み込んだ場合の影響について、いくつかのポートフォリオを想定してシミュレーション分析を試みた。不透明な経済環境下のポートフォリオ運営にお役立ていただけたら幸いである。

分析したポートフォリオ

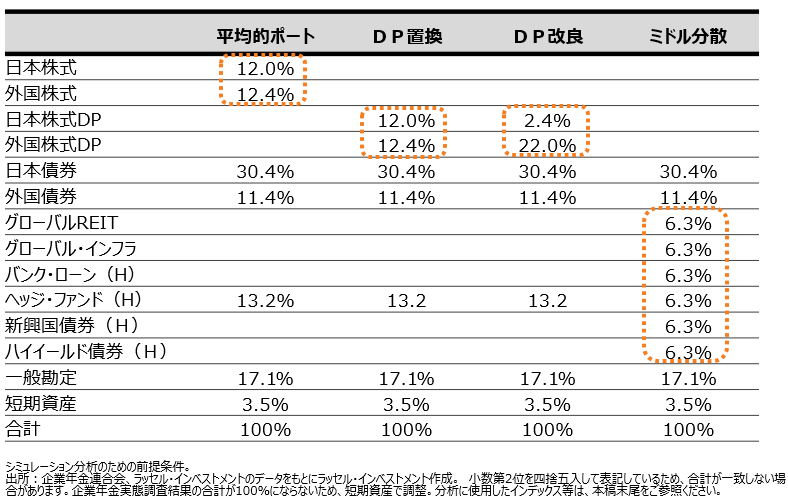

今回分析したポートフォリオは、ダウンサイド・プロテクションの効果が明確に確認できるように工夫した。具体的には、①平均的なポートフォリオ(以下、「平均的ポート」とする)、②ダウンサイド・プロテクションを組み込んだポートフォリオを2種類、③様々なミドル・リスクの資産に分散したポートフォリオ(以下、「ミドル分散」とする)の4種類を検証した。

平均的ポートは、企業年金連合会が発表している企業年金実態調査結果2019年度版の政策アセットミックス(会員合計)を参考に設定した。今回の分析でいえば、ベンチマークとなるポートフォリオだ。

2種類のダウンサイド・プロテクションを組み込んだポートフォリオは、①平均的ポートの日本株式、外国株式をダウンサイド・プロテクションにそのまま置換えた場合(以下、「DP置換」とする)と、②置換える際に、日本株式と外国株式の比率をグローバルの株式時価総額比率に近づけるイメージで国内株式:外国株式=1:9とした場合(以下、「DP改良」とする)である。ダウンサイド・プロテクションについては、2021年4月30日のコラムと同様に当社標準モデル(年度毎に下値フロア-10%、運用報酬35bp(他資産との比較分析のために一般的なダウンサイド・プロテクションの報酬として設定。実際の弊社の報酬水準とは異なる場合がある)、外国株式:MSCI KOKUSAIをベース、日本株式:TOPIX(配当込み)、直接間接の取引コストについては考慮せず)とした。

ミドル分散は、平均的ポートの日本株式、外国株式、その他を様々なミドル・リスクの資産に均等に分散投資した場合である。ダウンサイド・プロテクションがミドル・リスク資産に近いと考えて、ダウンサイド・プロテクションとの比較のために設定した。なお、資産配分の詳細は、下の表で確認してほしい。現実的にはあまり見ないポートフォリオといえるだろうが、一般的な目標リターンが2%前後であることを勘案すると、シミュレーションで確認するには興味深い配分案だと思う。

なお、表の合計は小数第一位までしか表示していない関係で合計が100%にならないものがあるが、シミュレーション上は合計を100%としている。

分析したポートフォリオの資産配分

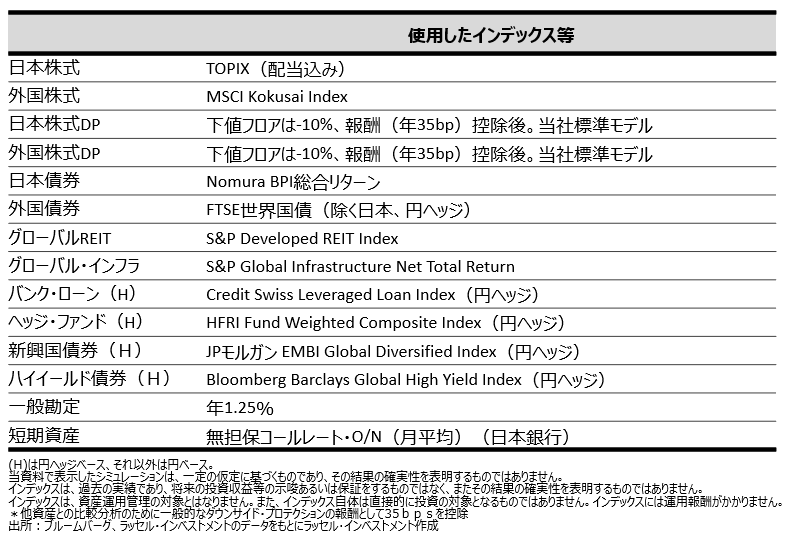

シミュレーション分析に使用したデータ

ミドル・リスク資産は、商品の個別性が高いため、インデックスによる分析では限界があるが、以下のインデックスを用いて分析した。なお、日本株式と外国株式のダウンサイド・プロテクションのみ、報酬として35bpを控除している。これは、ダウンサイドを抑制するための必要コストを考慮する方が分析上合理的と考えたからだ。したがって、ダウンサイド・プロテクションのデータには、報酬と株式追随率の低下による影響の二つを考慮し、保守的な前提となるように心掛けた。

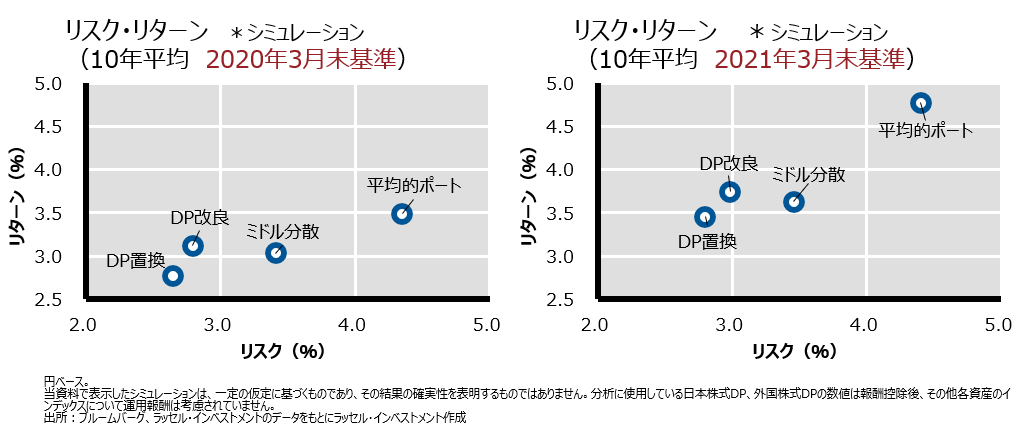

直近10年間のリスク・リターンの傾向

それではまず直近10年間のリスク・リターンから確認してみる。なお、比較のため、株価が大幅に上昇した2020年度を含めない2020年3月末基準(2010年度~2019年度)も併せて検証した。

二つのグラフを見て気づくことは、いずれのポートフォリオもリスク水準は比較的安定しているが、リターン水準は変化がある点だ。特に平均的ポートの変化は大きかった。株式比率合計が24%程度にも関わらず、基準日が1年違うだけで10年平均リターンが1.3ポイント近く変化したのだ。一方で、DP置換やDP改良は、株式比率合計が平均的ポートと同一であるにもかかわらず、平均リターンの差は0.6~0.7ポイントで変化は抑制され、ミドル分散の変化(0.6ポイント)とほぼ同水準だった。

リターンの水準は、いずれの基準日でも平均的ポートが一番高かった。これは、2020年度の株価上昇の恩恵をあまり受けられなかった、現在ダウンサイド・プロテクションを採用している方々の印象に近いものだろう。なお、DP置換、DP改良のリターンの水準は、ミドル分散と概ね同水準であった。

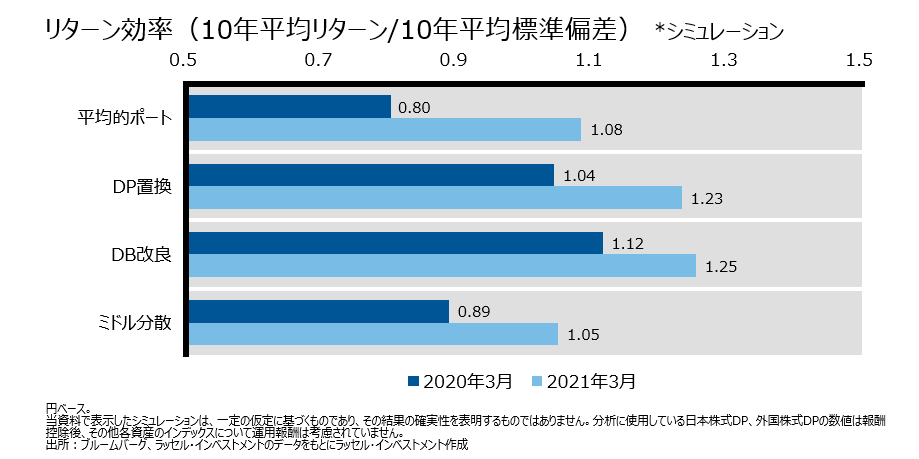

直近10年間のリターン効率を確認する

次に、同様の期間でリターン効率を確認する。結果は下のグラフの通りだが、DP置換、DP改良のリターン効率の高さと安定性が確認できる結果となった。単純なリターン水準だけに注目すれば、先の分析の通り平均的ポートが一番だったが、リスク調整後で見るとDP置換やDP改良が優位だったのだ。また、ミドル分散は、リターン水準は先の分析でDP置換、DP改良と概ね同水準だったが、リターン効率という面で見れば劣後していた。

より客観的にリターンの傾向を確認する

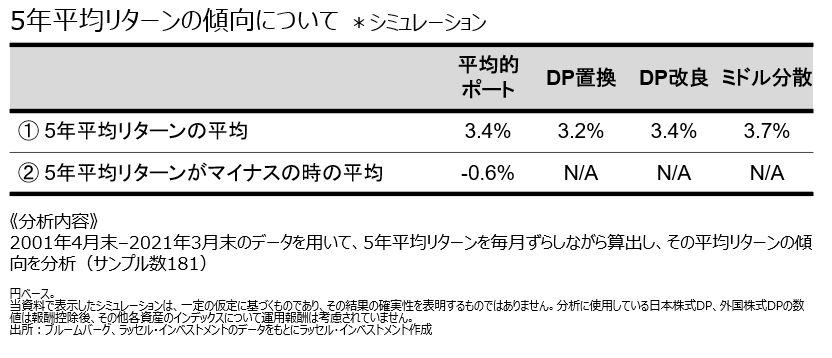

ここからは、より長いデータ期間(2001年4月末から2021年3月末(20年間))を使って、5年移動平均の傾向を見ていきたい。なお、移動平均による分析を実施する狙いは、データの採用期間による影響を排除し客観的に特性を理解することにある。期間5年とした理由は、企業年金の財政再計算の期間や運用評価期間と近いので、実践的な影響を知るヒントになると考えたからだ。20年間のデータを使い一月ずつずらし5年移動平均を計算したのでデータサンプル数は181個になる。ここからは、この181個の傾向について詳しく見ていく。

まず、5年平均リターンの傾向を確認する。181個の平均は、ミドル分散が最も高く(3.7%)、次にDP改良と平均的ポートが同水準(3.4%)、そしてもっとも低かったのがDP置換(3.2%)であった。先の直近10年間の分析はあくまで一断面の結果で、(10年間と5年間の違いはあるが)タイミングを変えてサンプル数を増やすと別の姿が浮かび上がることが確認できたと思う。

注目ポイントは、DP置換、DP改良、ミドル分散では、平均リターンがマイナスになる結果がなかった点だ。これはポートフォリオの効率性に由来するものだと考えられる。

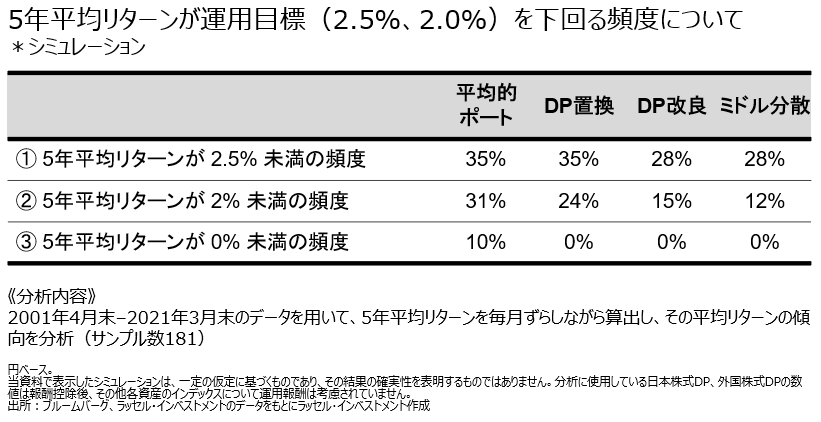

掛金引き上げになる可能性

次に財政運営への影響という観点で、財政再計算で掛金引き上げになる可能性について確認してみたい。平均的な予定利率は、2.0%から2.5%の間(企業年金連合会、企業年金実態調査結果2019年度版より)なので、5年平均リターンが2.0%、2.5%を下回る確率(頻度)を分析してみた。結果は、下の表のとおりだ。なお、2000年代前半の経済環境からみると、当時のポートフォリオの目標リターンとして2.5%や2.0%は低すぎるので、この確率水準を今後の掛金引き上げの確率水準と読み替えるには少し無理がある点には留意いただきたい。あと、現実的には多くの年金制度では累積剰余金(別途積立金)があるため、実際の掛金引き上げはその影響も考える必要がある。

このような留意点はあるもののポートフォリオ間で比較した場合、確率水準には明確な差があり、特に運用目標が低いとDP置換、DP改良、ミドル分散の優位性が高くなっていることは興味深いポイントだ。なお、この表でいうと、DP改良やミドル分散の場合、平均的ポートとの差は運用目標2.0%とした場合が一番大きかった。

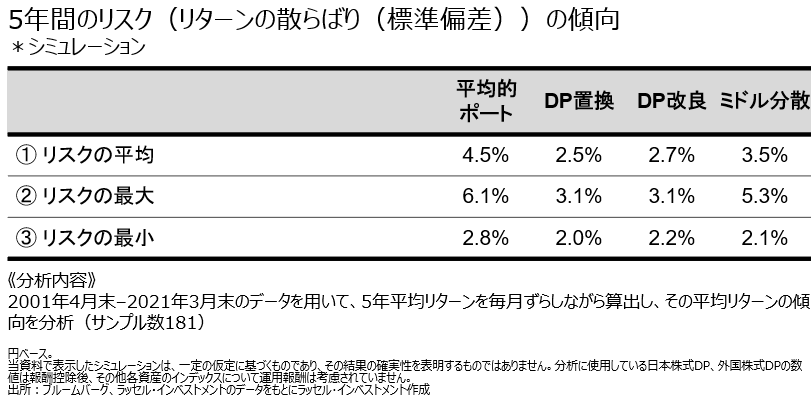

リスクの傾向を見てみる

企業年金の場合、単年度の資産運用リスクが母体の純資産額に直接影響を与えるため、リスク(標準偏差)は重要な問題だ。分析結果の表を見てわかることは、株式を単純にダウンサイド・プロテクションに置換えるとリスクの平均が2ポイント低下したことだ(平均的ポートとDP置換との比較)。既にリスク水準が低い現状でさらにリスクの平均が2ポイント低下する意味は小さくない。リスクは単純な按分計算から求められないが、株式のリスクが概ね20%だとすると、今よりさらにリスクを2ポイント下げるためには、平均的ポートでいえば株式合計比率24.4%を15%前後にまで引き下げることを意味するからだ。なお、ダウンサイド・プロテクション内の内外株比率をグローバルの株式時価総額比に近づけるとリスクの平均は、若干上昇した。

リスクの平均的な水準も大事だが、母体への財務インパクトという点で見ると、最大のリスクが抑制されていることが大事なポイントだろう。DP置換やDP改良は、リスクの最大が平均的ポートより大きく低下していた。リスクの最小も確かに低下したが、最大が下がることで、全体としてリスクの平均が低下していたことが確認できる。なお、ミドル分散は、最大、最小、平均が比較的均等に低下していたことから、平均的ポートに対して概ね相似形でリスクが抑制されていたことが確認できる。

より長期で見た傾向

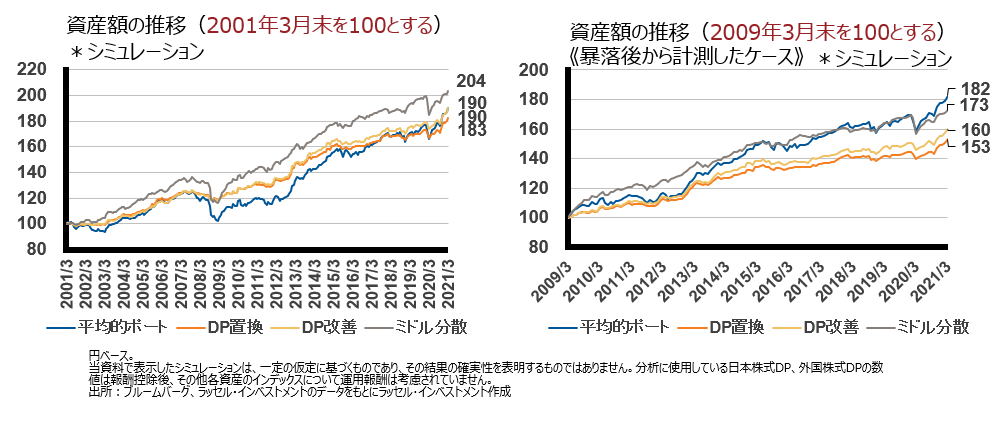

今回の主な分析は、データの採用期間による影響を排除し客観的にダウンサイド・プロテクションをポートフォリオに組み入れた場合の影響を理解することにある。しかし、参考のためにより長い期間で見た場合の傾向も確認してみたい。結論から言えば、事前に少し想像していたが、参考として追加したミドル分散が一番良好な結果であった。

なお、本題のダウンサイド・プロテクションの有無による優劣は、分析期間によって、様々であった。例えば、2001年4月投資開始(下の左のグラフ)では、期末ベースで見るとダウンサイド・プロテクションが2017年度末まで16年間常に優位だったし(平均的ポートとDP置換の比較)、それ以降2020年度末までは若干平均的ポートが優位であったが、ダウンサイド・プロテクションと平均的ポートは概ね近い水準であった。また、2009年4月投資開始(下の右のグラフ)では、先進国の量的緩和策などもあり、平均的ポートが常に優位になる展開だった。要するに、分析期間に株価暴落がどの程度含まれるか、いつ投資を開始するかで結果は大きく変わったのだ。こうした分析実績をみると、「長期で見ると、コストのあるダウンサイド・プロテクションより、株式を直に保有するほうが有利」とは必ずしも言えないということなのだ。

分析の総括と実践にあたって

分析結果を総括すると、次のとおりだ。ダウンサイド・プロテクションを組み入れた場合、リターン効率の改善が期待できるということだ。特に運用目標が低い現状では、5年平均で運用目標を下回る確率(掛金見直し確率)が大幅に低下したことは注目に値する。また、リスクの抑制効果(特にリスクの最大が低下したこと)も退職給付会計への影響を考えればかなり魅力的だ。要するに当たり前のことだが、リターン効率が高く、リスクを抑制した運用を心掛けるとポートフォリオ運用の効率化が図れるということだ。

なお、ダウンサイド・プロテクションを組み入れるにあたってはいくつか留意点がある。詳細は、弊社ナレッジ・チャネル「株式ポートフォリオの下値抑制手法(2021年4月13日 宇野 豪)を参照していただきたいが、ポイントだけ紹介しよう。

ダウンサイド・プロテクションは、モデルに基づく運用戦略を採用している場合、同一環境におけるパフォーマンスの再現性にはある程度期待できる。しかし、商品特性上逃れられない「経路依存性」の影響(結果として原資産の年リターンが同一でも、そこに至るリターンの道筋によってダウンサイド・プロテクションのパフォーマンスには差が生ずること)については、しっかり理解し納得しておく必要がある。

また、執行力についても忘れてはならないポイントだ。執行力とは、単にコストを抑制できるかだけではなく、モデルで想定していることが、いかなる状況でも365日24時間実行できる体制を整えているということが特に重要である。市場がグローバルに存在する以上、時間の空白を作らないことが、保険機能を確実に機能させるための必須条件なのだ。また、蛇足ではあるが、オーバーレイサービスなどを利用することで現在の株式ポートフォリオのアクティブ部分を大きく変えることなくダウンサイド・プロテクション機能を付加することもできる。詳細は触れないが、実現に向けた方法には色々あることも忘れてはいけないポイントだろう。

なお、ミドル分散に魅力を感じた方もいると思うので、留意点を簡単に整理する。一番のポイントは、この分析がインデックスによる分析という点だ。ミドル・リスクの資産の多くは、インデックス通りの運用が難しく、かつ商品ごとの差異が大きい。また、今回はできるだけデータ期間を長くしてより厚みのある分析を試みたが、ヒストリカル分析の常といえばそれまでだが、将来を保証するものではないということだ。2000年代と今では、ミドル・リスク資産の一部では市場特性が大きく変化している。例えば、投資家層が大きく変化している資産、法規制などルールが変化した資産、キャパシティ要件が強く高止まり傾向のある資産など様々だ。要するに、分析結果の通りに投資できない可能性は無視しえないということであり、こうした留意点を考慮して注意深く投資していく必要がある。

繰り返しになるが、日本株式DPと外国株式DPについては、ダウンサイドを抑制するための必要コストとして一般的なダウンサイド・プロテクションの報酬を控除したが、それ以外の資産については報酬を控除していない点にも留意していただきたい。

最後に

今回の分析結果を見て驚いたり、違和感を覚えたりした方は少なくないと思う。私自身、質問を受けてこのシミュレーションを始めたが、当初考えていた以上に興味深い結果になり驚いた。驚いた理由を自分なりに考えたのだが、「ダウンサイド・プロテクションは、保険的なプロセスにコスト(運用コスト、株式追随率の低下)がかかり、長期で有利なはずがない」という論理的な思考が事前に働いていたからだと思う。

この「論理的な思考」は、未知なることをヒューリスティックに判断する上では、非常に有効である。そして人間は、この能力が高いが故に進化してきたし、様々な新しい困難に打ち勝ってきた。しかし、時としてこのフレームワークが事実認識を誤らせることには注意が必要だ。

ところで、「論理的な思考」がなぜ事実認識を誤らせるのだろうか。理由は簡単だ。その論理的思考が完璧ではないからだ。一般的に身の回りの多くの社会現象は非常に複雑で、そう簡単に正しく説明することはできない。要するに殆どの論理は、かなりシンプルな前提の上に構築されているということなのだ。例えば、伝統的な経済学は、合理的で機械のような人間が世界を満たしている前提の上に構築されている。しかし、誰もが知るように現実の運用の世界では、市場参加者が、全ての情報を瞬時に手に入れて、合理的に判断し理性的に行動しているわけではない。実際のところ今でも現役筆頭のモダンポートフォリオ理論は、データも不十分、情報機器も不十分な1950年代の産物であり、それ以外の多くの金融経済理論もその時代の世界観から大きく脱却できていないものがかなりある。我々の論理的思考は、知らず知らずのうちに、こうしたフレームの中で構築されていて、これによるメリット、デメリットが働いていることを忘れてはならない。

当然ではあるが、今回の分析だけで、伝統的なフレームワークがダウンサイド・プロテクションには通用しないと主張するつもりは全くない。一方で2001年からの20年間という「時の洗礼」を受けた事実を無視してよいとも言えないだろう。そういう意味では、非常に興味深い分析結果といえるし、より効率的なポートフォリオ運営を考える上では価値ある分析だと考える。

MSCIインデックスに関する著作権及びその他知的財産権はすべてMSCI Inc.に帰属しており、その許諾なしにコピーを含め電子的、機械的な一切の手段その他、あらゆる形態を用い、インデックスの全部または一部を複製、配付、使用することは禁じられています。またこれらの情報は信頼のおける情報源から得たものでありますが、その確実性および完結性をMSCI Inc.は何ら保証するものではありません。

TOPIXは、株式会社東京証券取引所の知的財産であり、株価指数の算出、公表、利用などTOPIXに関するすべての権利およびTOPIXの商標に関するすべての権利は株式会社東京証券取引所が所有しています。また、これらの情報は信頼のおける情報源から得たものではありますが、株式会社東京証券取引所はその確実性および完結性に責任を負うものではありません。

STOXX Japan 600 最小分散インデックスは、STOXX Limited が発表しており、著作権はSTOXX Limitedに帰属しています。

米VIX指数はS&P Dow Jones Indices LLC(SPDJI)とその関係会社およびChicago Board Options Exchange, Incorporated(CBOE)が所有する登録商標です。SPDJI およびCBOEは、当指数の計算及びその元になるデータの正確性や完全性を保証するものではありません。 SPDJI およびCBOEは、当指数に含まれるいかなる誤り、欠落又は障害に対する責任を負いません。

ブルームバーグは、ブルームバーグ・ファイナンス・エル・ピーの商標およびサービスマークです。バークレイズは、ライセンスに基づき使用されているバークレイズ・バンク・ピーエルシーの商標およびサービスマークです。ブルームバーグ・ファイナンス・エル・ピーおよびその関係会社(以下「ブルームバーグ」と総称します。)またはブルームバーグのライセンサーは、ブルームバーグ・バークレイズ・インデックスに対する一切の独占的権利を有しています。

HFRI Fund Weighted Composite Indexは、Hedge Fund Research, Inc.が公表しているインデックスであり、その著作権および知的財産権は同社に帰属します。

Credit Suisse Leveraged Loan Indexは、クレディ・スイスが独自の調査に基づいて作成した指数です。当該指数に関する一切の知的財産権その他一切の権利はクレディ・スイス、その子会社および関連会社に帰属します。

Swiss Re Global Cat Bond Indexは、Swiss Re Capital Markets CorporationおよびSwiss Re Capital Markets Limitedが公表しているインデックスであり、その著作権および知的財産権は同社に帰属します。

S&P Japan REIT Index、S&P Developed REIT Index、S&P Global Infrastructure Indexに関する著作権、知的所有権その他一切の権利はスタンダード&プアーズ(以下「S&P」といいます。)に帰属します。S&PはS&Pが公表する各指数またはそれに含まれるデータの正確性あるいは完全性を保証するものではなく、またS&Pが公表する各指数またはそれに含まれるデータを利用した結果生じた事項に関して保証等の責任を負うものではありません。

JPモルガン・エマージング・マーケット・ボンド・インデックス・グローバル(J.P.Morgan Emerging Market Bond Index Global)は、J.P.Morgan Securities Inc.が公表している、エマージング・マーケット債を対象としたインデックスであり、その著作権および知的財産権は同社に帰属します。

インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

ダウンサイド・プロテクション戦略における主なリスク

①お客様が保有しているダウンサイド・プロテクションの参照資産と投資一任契約において当社が運用する信託銀行にお預け頂いている資産を合算したポートフォリオについて、市場下落時の損失を目標値以内に限定し、かつ、可能な限り市場上昇時のリターンを享受するために、当社のモデル(適宜改定されることがあります)と判断に基づき、原則として先物の取引を活用し、ポートフォリオ全体の損失を限定することを目指します。しかし、市場の変動パターンによっては、市場上昇時の追随率が大きく変動することがあります。また市場の変動の結果、ダウンサイド・プロテクション参照資産と同額まで先物の売建てを行った場合、その後の市場上昇時のベータを享受することが出来ません。目標フロア水準についても、当社がポートフォリオ管理を行ったにもかかわらず、市場の変動の結果目標フロア以上の損失が発生する場合があります。株価指数先物取引および株価指数オプション取引のショート(売建て)を行った場合に、市場価格が予想とは反対の方向に変化したときには、短期間のうちに証拠金の大部分又はその全てを失うこともあります。また、その損失は証拠金の額だけに限定されません。株価指数先物取引の相場や株価指数オプション取引の参照指数の変動により、不足額が発生した場合には、証拠金の追加差し入れが必要となります。

②店頭株価指数オプション取引を行った場合、取引所を介さずに金融機関と直接取引を行うことから、相手先金融機関がデフォルト(債務不履行)に陥ると、契約が履行されないなど損失が発生する可能性があります。

③システムリスク:

当戦略は、モデルリスクにも服します。モデルリスクとは、モデルの誤謬、またはモデルの不正確もしくは不適切な適用により、損失を被るリスクをいいます。

ダウンサイド・プロテクション・サービスにかかる報酬・手数料

当執行サービスに対して投資顧問報酬とは別に費用がかかる場合があります。当執行サービスの費用は、個々のお客様との間の執行条件等により異なるため、事前に料率・上限額等を示すことができません。 ※税法が改正された場合は、信託報酬に係る消費税等相当額が変更になることがあります。

各費用の詳細につきましては、当社までお問い合わせください。