金、超伝統的オルタナティブ資産の意外な特性

超伝統的なオルタナティブ資産

投資家は、オルタナティブ投資として、ヘッジファンド、不動産、プライベートエクイティを中心に、徐々にその幅を広げてきた。ただ、多くの機関投資家が見過ごしている資産がある。

金(きん)である。

言わずもがな価値保全の代表格と言える資産で、古くは紀元前約6,000年のメソポタミアでその価値が認められていた。株式や債券どころか、人類の歴史と寄り添ってきたと言えるほど、古くから変わらずその価値を認められてきた資産である。世界統一的な価格決定の仕組みも確立されており、先物や上場投資信託(ETF)といった投資手段もある。それにもかかわらず、企業年金の世界ではこれまでほぼスルーされてきた。超伝統的ながら、オルタナティブ資産としてさえ検討されることがあまりないと言っていい。

なお、金は、独立した投資対象としても認知されているが、コモディティの一部として分類されることもある。コモディティとは、労働生産物であり市場で交換されるものということで、様々な種類のものがごちゃ混ぜにされた区分でもある。生産高の時価構成比から見ると、原油や天然ガスなどのエネルギー関係がその中心と言える。金は、エネルギーや他のコモディティとは資産性格、価格動向共に大きく異なる。本稿では、コモディティとしてではなく、独立した投資対象としての金を考察する。

最近の相場でも機能したヘッジ効果

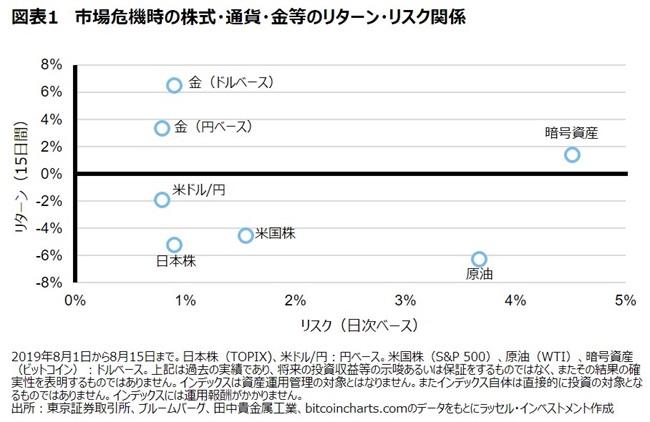

さて、2019年8月早々、かねてから危惧されていた米中貿易戦争の激化を受けて、株式市場は波乱に見舞われた。こういった時期のデータを見ることは、パニック時の各資産の動きを計るのに大変参考になる。8月前半、1日から15日までの段階で、7月末対比で日本株(TOPIX)、米国株(S&P 500)共に▲5%前後、ドル/円は最大▲3%強下げた。それに対し、金は最大6%近く上昇(ドルベース)した。なお、この間の金(ドルベース)と日本株、米国株との相関係数はそれぞれ-0.8、-0.7と、明確な逆相関関係を示した。では、同じコモディティに分類される原油(WTI)や、将来金や通貨にとって代わるかもしれないと言われる暗号資産(ビットコイン)はどうであったか。

ちなみに、当該時期のリターン・リスク関係をグラフ化したのが図表1である。

金のリスクが株式やドル/円と同水準なのに対し、原油は約4倍、暗号資産に至っては約5倍のリスク水準である。原油と日本株、米国株との相関係数はそれぞれ+0.2、+0.5と順相関、暗号資産のそれは-0.3、-0.3と金よりは弱めの逆相関となった。

なお、今年5月に発生した株価下落の期間で見ても、その関係性はほぼ同じである。即ち、以下5点にまとめられる。

- 金と株式の逆相関:市場下落時に金にはヘッジ効果が観察された。

- 金と株式の同等のリスク水準:株式の下落幅と金の上昇(逆も)は相殺できるレベルの大きさであった。

- 原油と株式の順相関:コモディティの中心である原油は、市場下落時同様に弱含む傾向がある。

- 原油の高リスク:原油の価格変動は株式以上に大きい。

- 飛びぬけて高い暗号資産のリスク:伝統的資産とは、もはや異質な値動きと言える。

このように、これまで約8,000年間にわたり資産価値を認められてきた金は、現在に至ってもリスクオフ時にはヘッジ効果が期待できそうである。

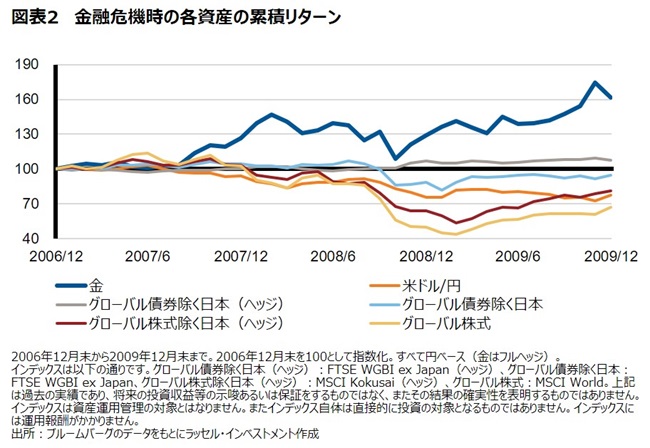

金融危機時の価格動向と2013年以降の価格暴落と低迷

市場混乱時の金のヘッジ効果について前述したが、過去の象徴的な危機時の動向も見てみたい。2007年から2009年にかけてのサブプライム危機~金融危機時を見ると、金は遺憾なくそのヘッジ効果を発揮したと言える。図表2では、各資産が軒並み総崩れになる中、金は一旦低下したものの、直ぐに上昇に転じているのが確認できる。

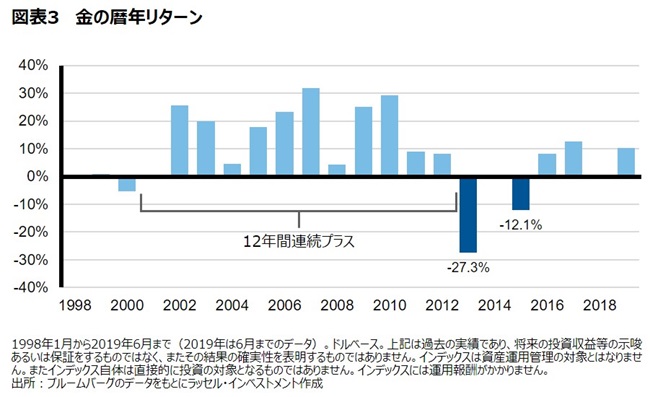

一方、金価格の暴落についても触れておかねばならないだろう。図表3で観察できるように、金価格は2013年に▲27%、2014年は小康状態だったものの、翌2015年に▲12%下落した(暦年、ドルベース)。これ以前はと言うと、2001年から2012年まで12年間連続でプラスリターン、この期間中の平均年率リターンは16%で、約6倍の価格にまで成長していた。すなわち、長期間かけて登り切った上で暴落したわけである。

2013年の暴落およびその後の金価格低迷に影響を与えたのは、バーナンキ・ショック(量的緩和状態からの脱却の始まり)に加え、デフレ懸念、株価上昇に伴う金ETFからの資金流出が始まっていた等の複合要因と言われている。株式における株価収益率(PER)や株価純資産倍率(PBR)のように広く用いられているバリュエーション指標がないため説明しづらいが、その前までの12年間にわたる連騰によって市場ではかなりの割高感が醸成されており、それが一気に決壊したという構図も無視できなさそうである。

ちなみに、2013年末を基準とすると、2019年3月までの金価格上昇幅は年率1.3%でインフレ率(1.5%)並みの価格上昇しかなかった。このように、昨年度末までは、株式や債券、その他のオルタナティブ資産と異なり、過度な価格上昇が見られていなかったと言えたのだが、今年度に入り8月15日時点で、金相場は1トロイオンス=1,531.2ドルと18%(ドルベース)値上がりしている。

これが割高なのかどうか明確に判断できないのが難しいところであるが、過去の最高値は月末ベースで2011年8月の1,813.5ドルであり、まだそこまでには距離があると言える。

今回は金相場動向の振返りを中心としたが、次回執筆時には、金市場の全貌やの価格変動要因を紹介し、なぜこれまで年金運用において軽視されてきたのかも踏まえつつ、日本人投資家の立場としてどのように金投資を考えるべきかを論じてみようと思う。

※TOPIXは、株式会社東京証券取引所の知的財産であり、株価指数の算出、公表、利用などTOPIXに関するすべての権利およびTOPIXの商標に関するすべての権利は株式会社東京証券取引所が所有しています。また、これらの情報は信頼のおける情報源から得たものではありますが、株式会社東京証券取引所はその確実性および完結性に責任を負うものではありません。

※S&P500インデックスに関する著作権等の知的財産権、その他一切の権利は、マグロウヒル・カンパニーズの一部門であるスタンダード・アンド・プアーズに帰属します。

※FTSE世界国債インデックスは、FTSE Fixed Income LLCにより運営され、世界主要国の国債の総合収益率を各市場の時価総額で加重平均した債券インデックスです。このインデックスのデータは、情報提供のみを目的としており、FTSE Fixed Income LLCは、当該データの正確性および完全性を保証せず、またデータの誤謬、脱漏または遅延につき何ら責任を負いません。このインデックスに対する著作権等の知的財産その他一切の権利はFTSE Fixed Income LLCに帰属します。

※MSCIインデックスに関する著作権およびその他知的財産権はすべてMSCI Inc.に帰属しており、その許諾なしにコピーを含め電子的、機械的な一切の手段その他、あらゆる形態を用い、インデックスの全部または一部を複製、配付、使用することは禁じられています。またこれらの情報は信頼のおける情報源から得たものでありますが、その確実性および完結性をMSCI Inc.は何ら保証するものではありません。

※インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。