外国株式アクティブ運用 不振の要因

はじめに

昨今、外国株式におけるアクティブ運用が不振に陥っている企業年金が多い。これは、株式ポートフォリオのホームカントリーバイアス是正が進む企業年金にとって、重大な課題だ。グローバル株式ユニバースの実績を過去5年度振り返ると、ユニバース中位のパフォーマンスは、2017年度と2020年度は、ベンチマーク(MSCI World)を上回っている。だが、特に2021年度は、過去と比較してもアンダーパフォーム幅が大きく、過去3年、5年(2022年3月末時点)ではベンチマークを下回っている。しかし、アクティブ運用全般が振るっていないわけではない。日本株式、欧州株式、英国株式、新興国株式は、ユニバースにおけるパフォーマンス中位の運用戦略が過去3年、5年(2022年3月末時点)でベンチマークを上回っている*。

このブログ記事では、グローバル株式アクティブ運用戦略の不振について、同戦略ユニバースの平均的な特性を起点に考えてみたい。

グローバル株式アクティブ運用戦略の平均的な特性

個別戦略の株式ポートフォリオは、各社の投資哲学に基づいた銘柄選択により構築され、千差万別だ。だが、グローバル株式アクティブ運用戦略のリスク特性を平均すると、特定のファクターバイアスが継続して確認される。これは、年金スポンサーが複数の運用機関に分散してポートフォリオを構築しても、そのような偏りを持ちやすいということでもある。

弊社が認識する限りグローバル株式ユニバースの平均的なアクティブエクスポージャーには、以下のような特性が長期間にわたり継続して確認される*。

|

スタイル |

小型バイアス ボラティリティファクター(ポジティブバイアス) |

|

国・地域 |

米国株式アンダーウェイト、新興国株式オーバーウェイト |

|

セクター |

エネルギー、不動産、公益セクターアンダーウェイト |

少数特定銘柄の高バリュエーション・高リターン

上記の特性と、市場環境の変化を振り返ると、アクティブ運用不振の大きな理由の一つは、少数特定銘柄(GAFAM**+テスラ)の相対的な株価上昇率の高さだろう。これは、小型バイアスと米国アンダーウェイトの特徴と持つアクティブ運用に対してはネガティブな動きといえる。

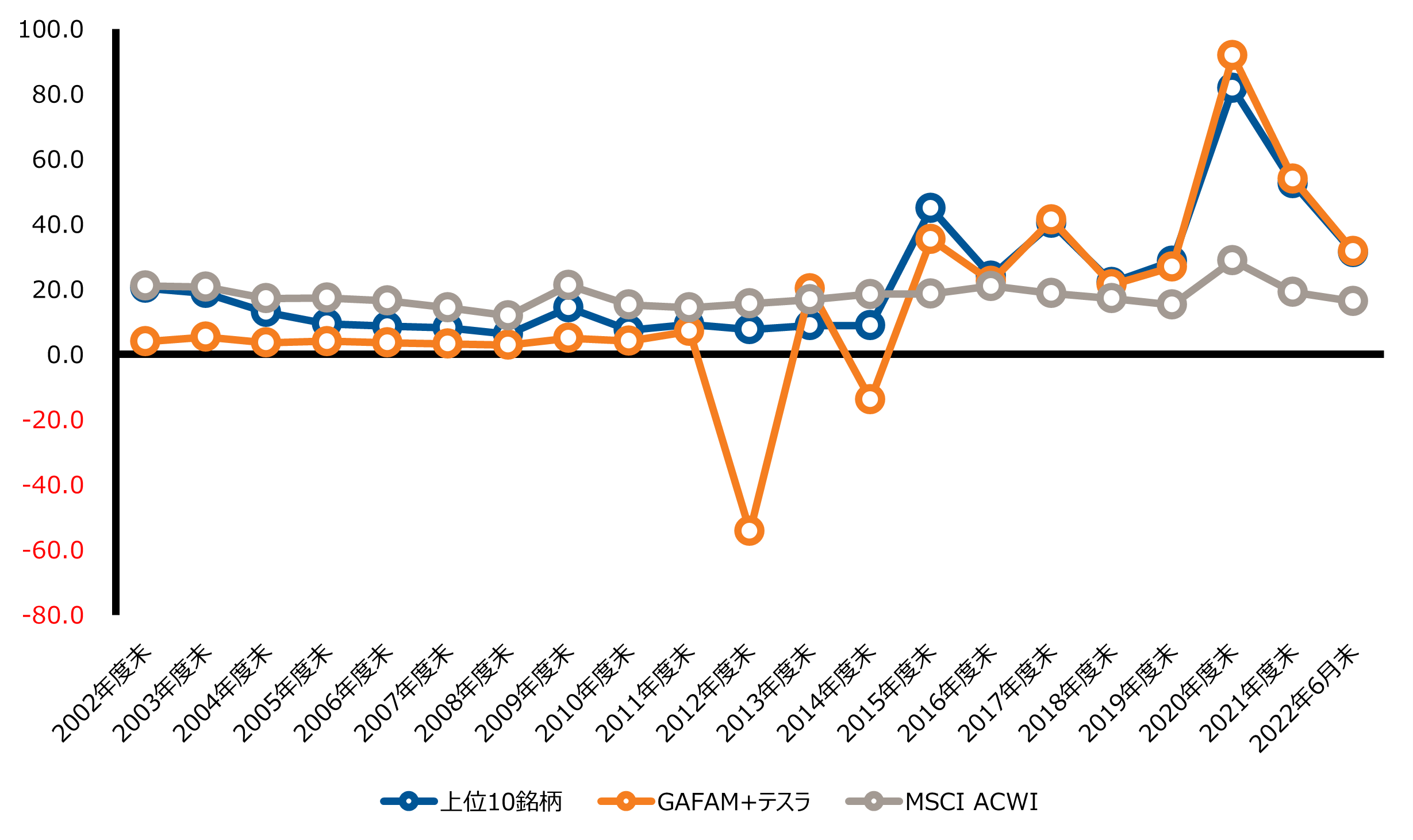

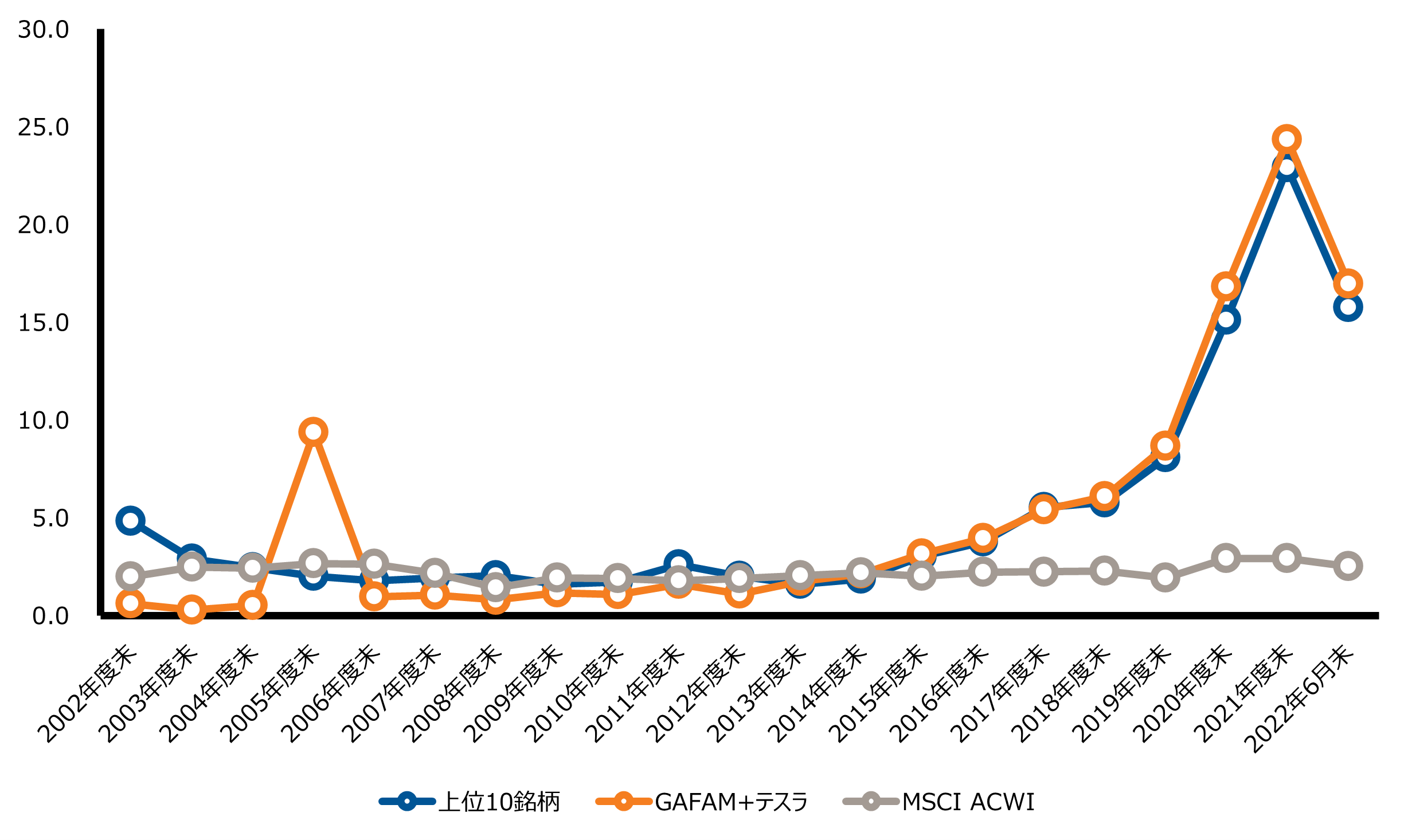

図1、図2は、それぞれ市場における時価総額上位銘柄群の集中度、およびMSCI ACWIの年度リターンに対する寄与を示している。

市場の集中度(上位10銘柄)は、ITバブル前後で上昇した後、ITバブル崩壊後の株価回復局面で小型寄りの銘柄が相対的に上昇したため、低下して推移していたが、2016年頃から上昇している。これには、GAFA等テクノロジー企業の成長が大きく寄与している。図2の通り上位銘柄リターンのベンチマークに対する寄与は、直近の年度では比較的大きく、これらの銘柄を保有していなければ、ベンチマーク並みのリターンを得ることは難しかった可能性がある。

図1 MSCI ACWIに占める時価総額上位10銘柄およびGAFAM+テスラの比率推移(単位:%)

Click to enlarge the image

出所: MSCI Inc.のデータをもとにラッセル・インベストメント作成

図2 MSCI ACWIの年度リターンに対する時価総額上位10銘柄およびGAFAM+テスラの寄与度(単位:%)

Click to enlarge the image

出所: MSCI Inc.のデータをもとにラッセル・インベストメント作成

前年度末時点の時価総額上位10銘柄およびGAFAM+テスラ(計7銘柄)を対象に、各銘柄の寄与度(各銘柄の比率とその年度の株価リターンを掛け合わせた値)を累積させた値。例えば、2021年度は、MSCI ACWIの株価リターン16.09%のうち、4.67%分は、上位10銘柄の寄与で説明されることを意味する。2022年4-6月のみ3か月リターン。

だが、多くのアクティブ運用戦略がGAFAやテスラを非保有ないしアンダーウェイトしていると推察される。図3、図4は、MSCI ACWI、時価総額上位10銘柄およびGAFAM+テスラのバリュエーションの推移を示している。

上位銘柄は、市場平均(MSCI ACWI)に比べ、特に2017年度以降、極めて高いバリュエーションで取引されてきた。収益モメンタムを狙うグロース戦略の一部を除いて、この高バリュエーションを長期投資を志向するアクティブ運用戦略が正当化することは難しかったと考えられる。多くのアクティブ運用戦略は、より割安な投資機会を求めたが、結果的に一部の銘柄による市場全体の押上げ効果に及ばなかった。

図3 MSCI ACWI、時価総額上位10銘柄およびGAFAM+テスラのPER推移(単位:倍)

Click to enlarge the image

出所: MSCI Inc.のデータをもとにラッセル・インベストメント作成

時価総額上位10銘柄およびGAFAM+テスラの値は、構成銘柄の時価総額加重値。

図4 MSCI ACWI、時価総額上位10銘柄およびGAFAM+テスラのPBR推移(単位:倍)

Click to enlarge the image

出所: MSCI Inc.のデータをもとにラッセル・インベストメント作成

時価総額上位10銘柄およびGAFAM+テスラの値は、構成銘柄の時価総額加重値。

この市場構造について今後を占うのは非常に困難だが、市場の集中度は、2022年6月末時点では、4-6月期の金利上昇、株価下落局面をはさみ、やや低下した(図1)。また上位銘柄のバリュエーションは、市場平均対比大きい低下がみられる(図3、図4)。

このような傾向が継続すれば、市場構造は、アクティブ運用にとってポジティブな環境に移ると考える。実際、ユニバースの中位値リターンがベンチマークを上回った2017年度、2020年度は、過去5年度の中では上位銘柄の寄与が相対的に小さかった(図2)。

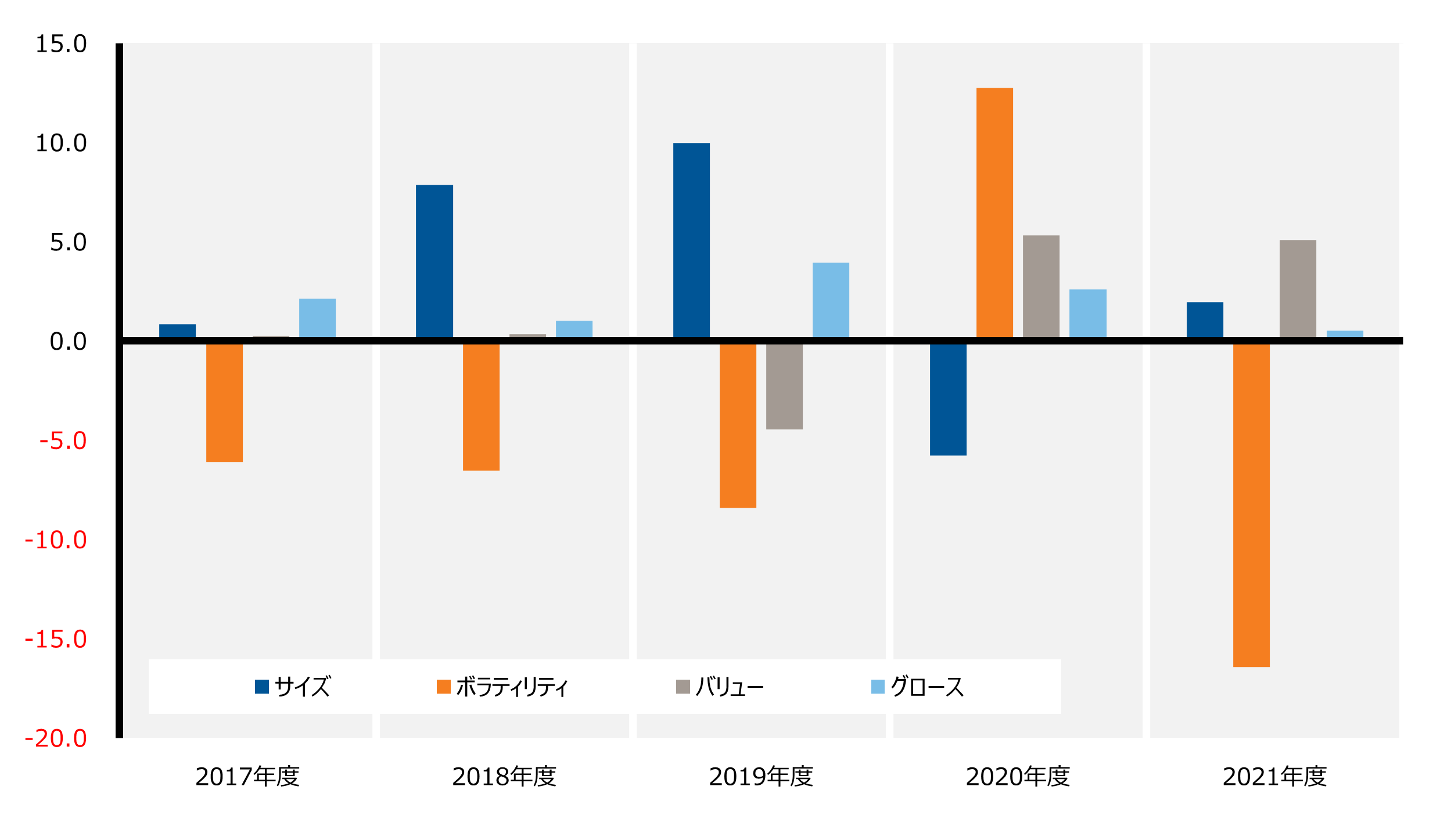

ボラティリティファクター

ボラティリティファクターへのバイアスもここ5年程度アンダーパフォームの原因となってきたと考えられる。図5は、主なファクターの年度別リターンだ。ボラティリティファクターは、投資家がリスク許容度を高め、株価が大幅に上昇した2020年度を除いて、マイナスリターンだった。特に2021年度は、経済見通しの警戒感からマイナス幅が大きく、アクティブ運用にとってマイナス要因となったと考えられる。

このバイアスへの対応としては、低ボラティリティ、低ベータ要素を含むアクティブ運用戦略を採用し、バイアスを調整する方法がある。ただし、ボラティリティファクターに対する今後の見方は、景気サイクルとバリュエーションそれぞれの観点で異なるといえ、注意が必要だ。将来的な景気後退観測を重視すれば、過去実績上、景気後退局面で相対的に下値抵抗のあった低ボラティリティは優位となる可能性がある。一方、低ボラティリティファクターのバリュエーションは、これまで奏功してきた結果から高めの水準にあると弊社ではみている。

図5 主なファクターの年度別リターン(単位:%)

Click to enlarge the image

出所: FactSetのデータをもとにラッセル・インベストメント作成

終わりに

アクティブ運用には、運用機関が優れた銘柄選択を行っても、市場構造やファクターリターンの影響で、一時的に超過収益を獲得しづらい期間が存在する。だからこそ、長期的にアクティブ運用を行うことが、成功の鍵の一つになるが、足下、アクティブ運用に対して、米国大型株式優位等ネガティブな環境が比較的長く続いたことで、長期運用のメリットが見い出されづらくなっている。

ファクターに関しては循環性があると弊社では考えている。特定のファクターが劣後を継続しても、その歪みが超過収益の機会になりうると考えられる。他方、過去好調だったファクターをオーバーウェイトすると、循環の過程でマイナスの影響を被る危険性がある。

従って、アクティブ運用については、長期的な実践を前提とすることに併せて、ファクターについては中立性を保ちながら、銘柄選択による超過収益を獲得することが、長期的な得策であると考える。そのためには、株式ポートフォリオのリスク特性において意図せざるバイアスがないか、そのバイアスを縮小するような運用スタイルを持つ戦略でポートフォリオを補完できないか今一度検討する必要がある。

* ユニバースデータの出所は、ラッセル・インベストメント。

** GAFAM・・・グーグル、アップル、メタ(旧フェイスブック)、アマゾン、マイクロソフトの大手テクノロジー企業を指す。

インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

MSCIインデックスに関する著作権及びその他知的財産権はすべてMSCI Inc.に帰属しており、その許諾なしにコピーを含め電子的、機械的な一切の手段その他、あらゆる形態を用い、インデックスの全部または一部を複製、配付、使用することは禁じられています。またこれらの情報は信頼のおける情報源から得たものでありますが、その確実性および完結性をMSCI Inc.は何ら保証するものではありません。