投資の「切り札」:プライベート市場は、もうニッチではない。

以下は、2021年9月28日にラッセル・インベストメント(米国)のHPに掲載された英文記事を翻訳したものです。原文はこちら。

悪いニュース:低リターン環境はすぐに終わりそうにありません。

良いニュース:プライベート市場投資は、(正しく利用できれば)役に立つだろう。

投資対象としてのプライベート市場は、低リターンを克服する強力な投資手段となる可能性があります。ただし、ポートフォリオ全体での高レベルなリスク管理が必要となります。それは経験の浅い投資家やスキルの低い投資家が使う手段ではなく、高度な投資能力と確かな投資実績が求められるものです。とはいえ統計上、プライベート市場を投資手段に加える投資家が増えていることは確かです。プライベート市場には潜在的な価値がありますが、その力を最大限に活用するにはどうすれば良いのでしょうか?

プライベート市場への需要が高まっているのはなぜか?

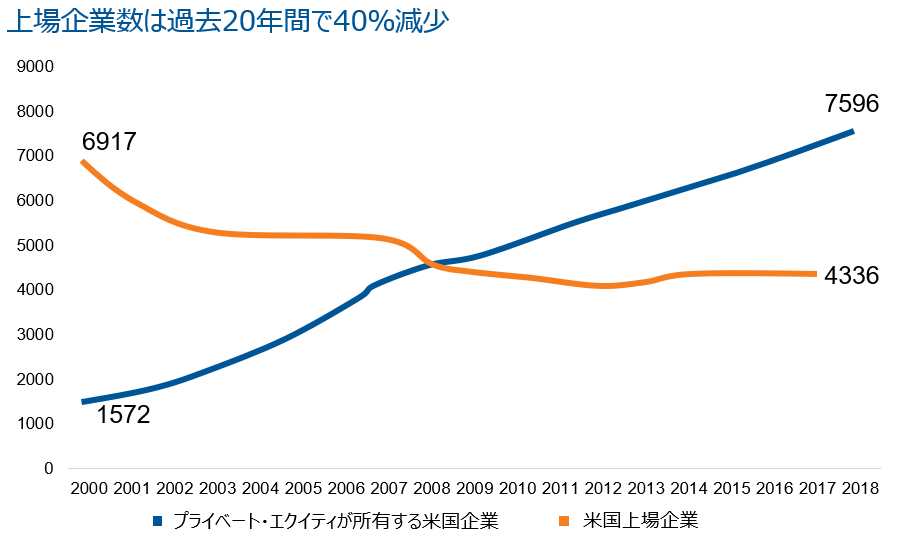

過去10年以上にわたりプライベート市場投資への需要が高まっていることには、理由があります。規制強化により、企業が株式を公開したい、あるいは上場を維持したいという意欲が減退しています。リーマンショック時の世界金融危機以降、上場企業を取り巻く規制環境は急速に厳格化しました。このような規制強化が進んだことにより、企業のIPO(新規株式公開)は大きく減少しました。

銀行業界においても同様、またはそれ以上に規制強化の影響を受け、これによりプライベート・クレジット市場の成長にも拍車がかかっています。具体的には、Preqinの調査によると、2020年末に8,480億ドルであったプライベートデットの残高は2025年末までに1兆4,600億ドルに増加すると予想されています。年率にすると11.4%の成長率です。i

株式については、四半期ごとに決算結果が公表される状況からも見られるように、企業の短期的業績を重視する傾向が強まっています。このような短期重視の傾向は、長期的戦略を実施しようとしている企業にとって、大きな問題になりかねません。多くのCEOや役員にとっては、一般投資家からこれほど監視されるのは煩わしく、このために新規公開を取りやめたり、自主的に上場を廃止してプライベート・カンパニー(非上場企業)のステータスに逆戻りする方向転換を行う場合もあります。

それとは対照的に、プライベート・エクイティを保有するモデルは、比較的長い期間で業績を見る余地を与え、また当該企業の役員も上場企業に比べ、深く経営に関与するのが通常です。また、プライベート・カンパニーの役員は単なる役員ではなく、株主でもあるため、より積極的な役割を担おうとします。このように真剣に経営に関与することによって、新たな企業価値が生み出されることもあります。

投資家から見ると、プライベート市場の成長は、投資可能なユニバース全体へのアクセス、リターン向上への高い期待感と、主に2つの理由によって理にかなっていると言えます上場企業だけに投資するエクイティ投資家は、投資可能なユニバースの一部しか利用できておらず、これによって投資対象の多様化と超過リターンを獲得する機会をどちらも逃している可能性があります。

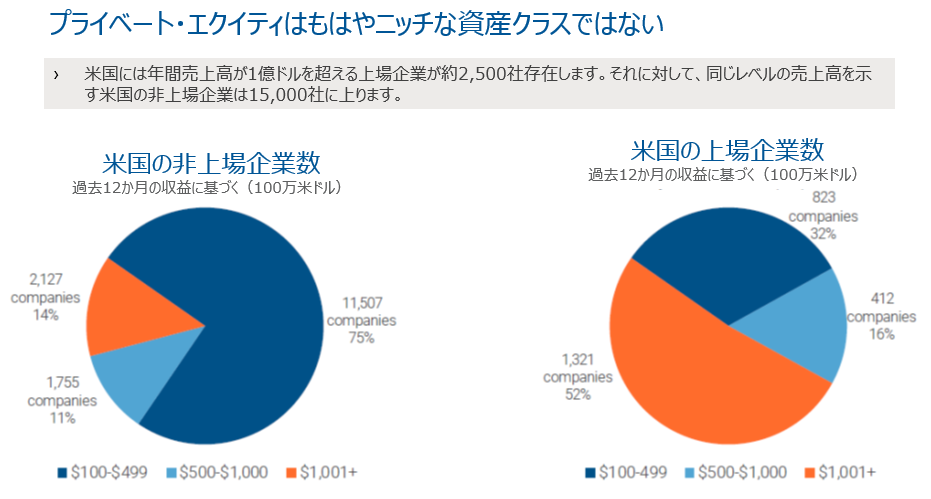

下図に示すとおり、米国には年間売上高が1億ドルを超える上場企業が約2,500社存在します。それに対して、同じレベルの売上高を示す米国の非上場企業は15,000社に上ります。米国で最大規模の売上高を持つ企業のうち上場企業が占める割合は、全体の15%にも満たないのです。

所:Hamilton Lane, Capital IQ, 2020年9月時点

上場市場の指標については、特定銘柄への集中度が高まっているということにも注目する必要があります。S&P500指数では、上位5銘柄が採用銘柄の合計時価総額の約20%を占めています。そのため、上場および非上場を合わせた投資ユニバース全体のうち、投資家が利用できるエクスポージャーはさらに限られることになります。

また、上場企業投資のみでは投資機会が得られない特定の市場セグメントも存在します。例えば、上場インフラ銘柄の指数は公益、電力、石油・ガス設備およびサービスといったわずかなセクターに集中しています。非上場のインフラ銘柄へと投資機会を拡大すれば、投資対象を多様化できるだけでなく、再生可能エネルギー、社会インフラ、データインフラなどの魅力的なセクターへのエクスポージャーが得られる可能性もあります。これらのセクターへの投資は、公開市場を通してでは困難だと、私たちは考えています。

もう一つ検討すべき重要な点は、上場を計画している企業について、上場するまでの期間が著しく長期化する傾向にあることです。ハミルトン・レーンによると、1999年時点で、新設企業がIPOを実施するまでの非上場期間は、平均で4.5年でした。しかし、2020年までに、この期間は12年に長期化しました。iiそして、この非上場の期間こそ、大きな企業価値が形成されている期間である可能性が高いのです。例えば、ウーバーとエアビーアンドビーという破壊的創造を成し遂げた2大テクノロジー企業のIPOは、両社の設立からそれぞれ10年、12年かかったものでした。もし両社が非上場企業であるうちに投資できていたならば、投資家はもっと大きな恩恵を得られたことでしょう。

出所:ラッセル・インベストメント、World Bank, World Federation of Exchanges, Pitchbook, Credit Suisse. 上場企業は2017年12月31日時点、非上場企業は2018年3月31日時点。上図はイメージ図であり、現実を忠実に反映したものとは限りません。

プライベート市場が示す高リターン投資の潜在力

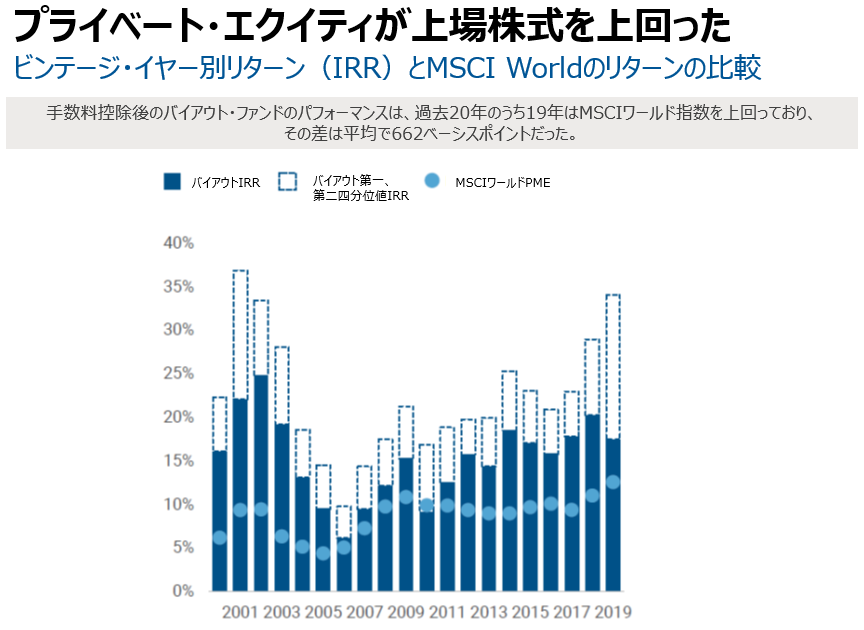

プライベート市場はどれほど強力な投資手段なのでしょうか?下のグラフに示すとおり、プライベート・エクイティのパフォーマンスは、大幅に上場株式を上回る傾向にあります。このグラフでわかるように、手数料控除後のバイアウト・ファンドのパフォーマンスは、過去20年のうち19年はMSCIワールド指数を上回っており、その差は平均で662ベーシスポイントです。プライベート市場投資については、手数料が200ベーシスポイントも高いといった否定的な見解を耳にすることがありますが、そのときはこの662ベーシスポイントという数字を思い出してください。プライベート・クレジット市場についても事情は同じです。ハミルトン・レーンによると、プライベート・クレジットのパフォーマンスは、過去20年のうち19年で、パブリック・クレジットを上回っており、その差は平均で479ベーシスポイントでした。

出所:ハミルトン・レーン、ブルームバーグ。2021年1月時点

また、ボラティリティの低減と積立水準を守る点においても、プライベート市場は市場下落時にも耐性を発揮します。ハミルトン・レーンによれば、1995年から2020年までのデータで見ると、先進国市場のバイアウト・ファンドとプライベート・クレジットは、5年間どの時期においてもリターンがマイナスになったことはありません。iii

プライベート・エクイティがアウトパフォームすることには理由があります。その理由とは、プライベート市場は以下の3つの要因を通して、価値を高めることが可能だということです。

- 企業買収 - ジェネラル・パートナー(GP)は、独自のネットワークを通して新たな投資機会を作り出し、その中から投資対象を選択し、規模を拡大させ、業界の専門知識および複雑性を活用することができます。また、GPは交渉により買収案件の条件を最適化することができ、非公開の情報を特権として入手することもできます。

- 業務転換 - プライベート・エクイティのオーナーは、費用の削減や人材の抜擢といった業務改善、あるいは企業買収や新製品導入といった戦略的施策を実施することができます。

- エグジット - GPは長期的な視野から、価値を最大化するタイミングを自ら選んで、エグジットを実行できます。また、GPは売り先として、IPOの際の一般投資家、戦略的投資家、プライベート・エクイティ・スポンサーなど複数の選択肢を持っています。

ここまでに述べたことは決して、プライベート市場は常にアウトパフォームし、常に高い手数料に見合うリターンを上げるということを意味するものではありません。プライベート市場への投資が成功するかどうかは、アクティブ・マネジメントのスキルに大きく依存すると考えています。言い換えれば、上記で述べたようなアウトパフォーマンスを実現できるかどうかは、すぐれた実績があるPM・運用機関を利用できるかどうかにかかっている、ということです。従来型の株式投資では、アクティブ運用でアウトパフォームできるかどうかは、運用機関の銘柄選定能力にかかっています。その点はプライベート・エクイティでも同じですが、プライベート市場でのパフォーマンスの大部分は、アクセス能力、特にディールフローや情報へのアクセス能力に依存するのです。

ディールフローへのアクセス能力について、単純に言えば以下の通りです。ディールの機会が生じた場合に、プライベート市場への投資額が少ない企業に最初に声をかけようとするGPはいません。そのような業者はせいぜいおこぼれにあずかるだけです。ところが、プライベート市場に300億ドルの投資を行っている企業であればどうでしょうか。そのような優良企業は、GPが最初に声をかける業者の一つとなる可能性が非常に高いといえます。この理屈から言えば、最良の機会を得るにはその水準のアクセス能力が必要ということになります。

少しわかりにくいかもしれませんが、私たちが情報の優位性と呼んでいるものがあります。このように考えてみてください。上場企業については、インサイダー取引防止の観点から、誰もが有益な情報を同時に入手できるような規制が必要です。非上場企業についても同種の情報があります。そうした情報は、新規の買収案件や新製品導入の発表といったことかもしれませんが、そのような情報は誰もが得られるものとは限りません。情報の分配は民主的には行われるものではないため、そこに情報の優位性が生じる可能性があります。情報の優位性によって、投資の超過収益が得られる可能性はさらに大きくなるのです。これはプライベート・クレジットについても同じです。融資の交渉がプライベートな形で行われ、独自のコベナンツ、融資条件あるいは独創的なストラクチャーが用いられる場合には、情報の優位性が発生する可能性があります。そして、誰がそのような情報を入手できるのかというと、それはアクセス能力の高い企業ということになります。

非流動性の問題(そして、優位性)

プライベート市場に対する否定的意見として最も一般的なものは、よく知られている通り流動化が難しいということでしょう。しかし、プライベート市場のパフォーマンスがより高いと私たちが考える理由の一つは、流動性の低い資産だけが持つ優位性によるものです。上場企業の株式は流動性が高いため、株式を保有している投資家はいつでも売却できます。つまり、その企業の株価は全ての投資家の行動により決定されるということです。ある企業の株式を保有する投資家の多数がその株式を売却しようと考えた場合、自身が望もうと望むまいと、自身が持っている株は価格が下がってしまう、というのはよくあることです。一方、プライベート・エクイティでは状況が全く異なります。意思決定者は少数であり、彼らは企業価値が上昇したタイミングを最適な売却時期と考え、その時まで売却を待つことができます。このように売却のタイミングをコントロールできるということは、私たちが「非流動性リスクプレミアム」と呼んでいるものの肝となるものです。

プライベート・エクイティやプライベート・クレジット投資の流動性が低いことは事実ですが、実は投資家は一般的に考えられているより早く、当初の投資を回収する傾向にあります。ラッセル・インベストメントの経験から言えば、プライベート・エクイティ・ファンドの投資期間は通常10年ですが、多くのファンドは投資期間全体にわたって資金を分配しており、そのほとんどで投資家は拠出資金を7年目までに回収しています。プライベート・クレジット・ファンドはそれ以上に早くペイアウトを行う傾向にあり、通常は5年目までに投資資金が回収されています。また、スキルの高いパートナーであれば、流動性や利益に関する各投資家個別のニーズに合わせて最適化を図ることも可能です。

結論

投資対象としてのプライベート市場がこれほど多くの注目を集めている理由は、プライベート市場が無視できないほど強力な投資手段だからです。プライベート市場は、もうニッチとはとても言えません。ただし、プライベート市場投資が主流となりつつある中で、その複雑さを無視することもできません。必ずポートフォリオ全体レベルで対応できるソリューション・プロバイダーを選ぶようにしてください。また、このいわば「切り札」の力を最大限に活用できる方法を知っている者と連携するようにしてください。

i https://www.preqin.com/Portals/0/Documents/About/press-release/2020/Nov/FoA-AUM-Nov-20.pdf?ver=2020-11-09-134721-620

ii https://www.hamiltonlane.com/en-US/Insight/0c9fc38d-a3b5-48dc-808a-5458e6332cc1/Broader-Horizons-The-Case-for-Private-Markets-Inve

iii https://www.hamiltonlane.com/CMSPages/GetAmazonFile.aspx?path=~\hamiltonlane\files\86\8607497d-3a97-44d4-aa0a-62a551b201eb.pdf&hash=32e213f73d91d7bff2156e26eebcdb8b2a187168a997cdcc658751e430094ade

S&P500インデックスに関する著作権等の知的財産権、その他一切の権利は、S&Pダウ・ジョーンズ・インデックス社(S&P Dow Jones Indices LLC)に帰属します。

MSCIインデックスに関する著作権及びその他知的財産権はすべてMSCI Inc.に帰属しており、その許諾なしにコピーを含め電子的、機械的な一切の手段その他、あらゆる形態を用い、インデックスの全部または一部を複製、配付、使用することは禁じられています。またこれらの情報は信頼のおける情報源から得たものでありますが、その確実性および完結性をMSCI Inc.は何ら保証するものではありません。

インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません