世界のプライベート・クレジット市場における投資機会

以下は、2021年4月15日にラッセル・インベストメント(米国)のHPに掲載された英文記事を元に抄訳したものです。原文はこちら。内容は英文記事作成時点のもので今後市場や経済の状況に応じて変わる可能性があります。また、当見解は将来の結果を保証するものではありません。

企業への融資は、歴史的に見ても商業銀行の主要な業務の1つであり、何百年も前から行われてきました。今日、プライベート・クレジットには様々な形態がありますが、最も一般的なのは、ノンバンクが民間企業に対して、それぞれの事業が生み出すキャッシュフローに基づいて融資を行うこと、不動産などのハードアセット取得のために融資を行うこと、あるいはセカンダリー・マーケットで既存の融資を取得したりすることです。

世界金融危機以降、プライベート・クレジットは様々な理由から注目されており、成長が高まっています。特に、低金利環境が続いていること、株式のバリュエーションが高いこと、投資家が伝統的な上場債券に対する分散投資や利回り向上を求めていることなどが挙げられます。

以下の表は、一般的なプライベート・ローンの主な特徴を示しています。

図表1: 一般的なプライベート・ローンの特徴

| リスク(格付け)水準 | 投資適格未満の社債(通常は格付けなし) |

| 融資先企業規模 | 企業価値5,000万米ドル~10億米ドルの中堅・中小企業 |

| スポンサーシップ有無 | PEがスポンサーの企業とスポンサーなし企業の混合 |

| プライマリー市場 | ダイレクト・レンディング: 大規模な投資家グループに対して広くシンジケートされておらず、非公開で締結される貸付枠(ファシリティ) |

| セカンダリー市場 | 存在するが流動性が低い |

| リターンの範囲 | ネットIRRで6~20%(シニアからメザニンまで) |

| ファンド構造 | 通常はクローズドエンド型で、投資期間と運用期間を定めたリミテッド・パートナーシップ |

出所:ラッセル・インベストメント。例示目的のみ。

企業が成長するためには常に資本が必要

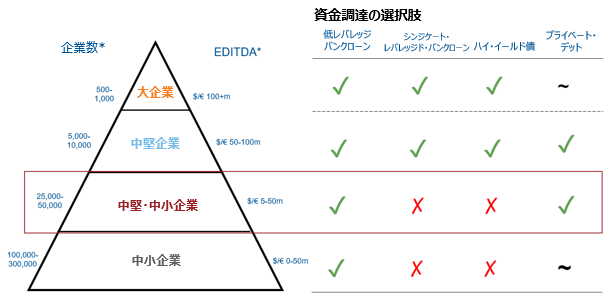

以下の表は、さまざまな規模の企業が利用できる(または利用できない)さまざまな資金調達手法を示しています。(EBITDAで分類した)中堅・中小企業は、銀行やシンジケートローン市場など、伝統的な手法での資本調達が最も少なくなっています。そのため、このような企業は、民間プロバイダーからの融資の主な利用者となっています。潜在的な借り手の世界は広く、特に米国とヨーロッパでは、25,000〜50,000の中堅・中小企業が存在することを考えると、その数はかなり多いといえます。他のプライベート・クレジット投資と同様に、借り手の信用力に関するデューデリジェンス、ローンのストラクチャリングや関連するコベナンツに関する専門知識が、投資を成功させるための重要な要素となります。

図表2: 中堅・中小企業(lower middle market)の広大なユニバースに対するプライベート・クレジットの関連性

米国および欧州の経済についての推計値

出所:Campbell Lutyens 2019年11月時点。

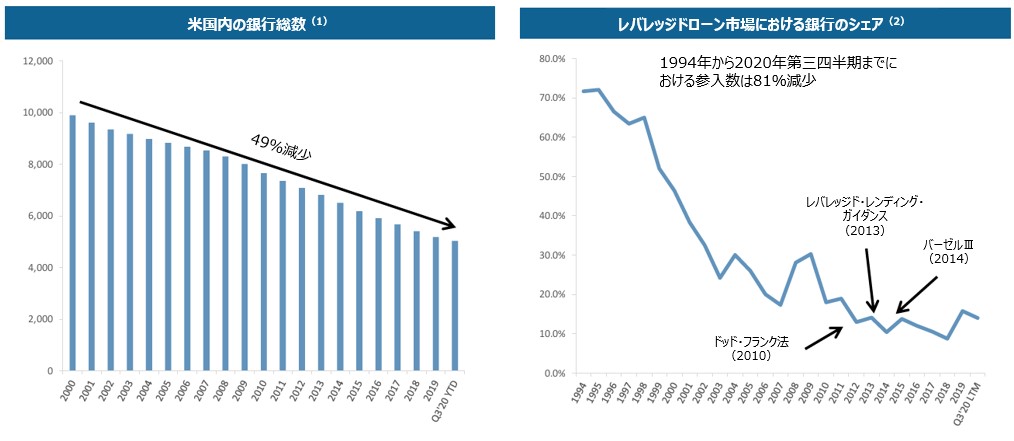

銀行が融資から手を引いたことで、直接融資の機会が生まれた

世界金融危機以降、金融サービス業界の構造的な変化により、ノンバンク・ローンへの需要が高まっています。銀行は依然として法人向け融資を支配していますが、業界の統合や規制強化に対応して、中堅下位市場から撤退し、これらの融資へのエクスポージャーを減らしています。図表3は、その傾向を反映しています。

図表3: 銀行がプライベート・マーケットへの融資を縮小

1出所: Federal Deposit Corporation (FDIC) , "Statistics at a Glance: Latest Industry Trends."

2出所:S&P's LCD Q3 Leverage Lending Review.

また、民間の金融機関は投資家に対して、より高い投資利回りを提供することができます。

*プライベート・エクイティ・ファンドの戦略の一つで、追加的な企業買収等を通じて複数の事業や部門を相乗的に組み合わせ企業価値を向上する戦略

シンジケートローンとダイレクトローンには違いがあり、その違いは投資家に関係しています。シンジケートローンは、銀行から機関投資家の大規模なグループに分配されます。シンジケートローンはセカンダリー・マーケットで取引されるため、流動性が高く、ダイレクトローンに比べて利回りが低く、ボラティリティが高いものとなります。対照的に、ダイレクトローンは一般的に取引されずに満期まで保有されるため、ボラティリティが低く、分散投資、比較的高いリターン、低いボラティリティを求める投資家にとってはメリットがあります。また、シンジケートローンは、デフォルト率および損失率が高くなっていますが、これはコベナンツおよびデューデリジェンスがそれほど厳密ではなく、ローンを満期まで、あるいはイグジットもしくは再融資まで保有する機関によるローンの監督が弱いことも一因であるといえます。

ダイレクトローンは、その構成や発行方法の違いから、投資家にとって魅力的なセグメントとなっています。前述のとおり、プライベート・ローンは一般的に取引されるよりも満期まで保有されることが多いため、ボラティリティは低くなります。また、銀行ローンと同様に、ダイレクトローンは資本構成上、上位にあり、信用リスクを低減するための保護措置を受けることができます。

主に、シンジケートローンとダイレクトローンは、流動性、リスク、リターンのレベルがそれぞれ異なるという点が重要です。そのため、投資家は自分の目標と、様々な種類の融資のリスクについて明確に理解しておく必要があります。

投資家にとってなぜプライベート・デットなのか

企業がお金を借りる必要があるだけでなく、投資家が状況に応じてプライベート・クレジットを検討する理由には、以下のような点が挙げられます。

- 伝統的な資産からの分散

- 伝統的な債券よりも高いインカム収入

- 流動性の低い構造への投資に対する非流動性プレミアム

- 流動性の高い投資では得られない可能性のあるトータルリターンへの投資機会

下の図は、主要なプライベート・クレジット戦略の種類、予想内部収益率(IRR)の目標値、ファンド・ライフの期間の例を示したものです。ファンドの期間は5~10年で、公的なクレジットと比べると比較的流動性に欠けるものの、一般的に10年のプライベート・エクイティやオポチュニスティック・プライベート・不動産ファンド、または10~12年のプライベート・インフラストラクチャーと比較するとファンドの寿命はそれほど長くはありません。ローンという性質上、プライベート・クレジットは、プライベート・エクイティよりも早く定期的にインカム収入を生み出すため、ポートフォリオ全体の中では魅力的な特徴の1つとなっています。

プライベート・マーケット・ファンドは、ファンド・ライフの期間は長いものの、キャッシュフローも生み出しており、投資家から見落とされがちですが、相対的に流動性が低いという懸念を軽減できるという点に留意すべきです。ラッセル・インベストメントは最近、このトピックに関する研究を発表しています。

図表4: 一般的な貸付戦略とその投資プロファイル

| ファンド戦略 | 説明 | 目標リターン (総IRR) |

投資期間 | 運用期間 |

|---|---|---|---|---|

| 直接融資: シニア | 資本構成のシニアレベルでコーポレートクレジットに直接投資 | 5〜10% | 1~4年 | 5~8年 |

| スペシャリスト・レンディング/オポチュニティスティク・クレジット・オ | 資本構造全体(通常はシニア)および/または複雑な状況におけるオポチュニスティックな投資 | 12〜20% | 3~5年 | 8~10年 |

| メザニン | 主にメザニンローンおよびその他の劣後債への投資 | 12~15% | 5年 | 10年 |

| ディストレスト/スペシャル・シチュエーション | ディストレスト証券、ストレス証券、過小評価証券への投資。ディストレスト・デット・フォー・コントロール(株式)を含む | 15〜25% | 3~5年 | 7~10年 |

出所:ラッセル・インベストメント。例示目的のみ。

混乱は機会を生み出すが、リスクもある

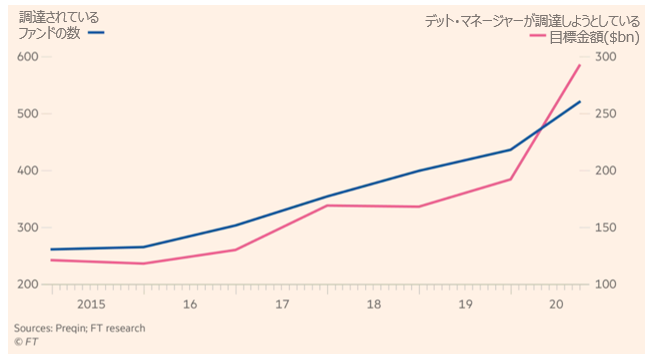

新型コロナウイルス(COVID)の世界的流行により、様々な市場で混乱が生じており、これはプライベート・マーケットでも投資機会を生み出しています。世界中の中央銀行や政府が、パンデミックによる経済的打撃を緩和させるために何兆米ドルもの景気刺激策を打ち出した後、2020年には上場されている債券や株式の価格が急上昇しましたが、プライベート・マーケットの参加者の中には、このままではうまくいかない可能性があると感じている人もいます。その証拠は、以下のFinancial TimesとPreqinに掲載されたグラフに反映されています。これは、プライベート・クレジット・ファンドの最近の成長を示しています。青い線は調達されているファンドの数で、赤い線はデット・マネージャーが調達しようとしている目標金額です。どちらも2020年に急上昇しています。FTによると、2020年10月に投資家が利用できるプライベート・クレジット・ファンドは520件で、年初の436件、2019年1月の400件弱から増加しています。また、平均的なファンドの規模も拡大し、資金調達目標の総額は2,920億米ドルとなり、2020年1月の1,920億米ドルから増加しました。

この資金調達目標は、マネージャーがすでに展開している約3,000億米ドル相当のドライパウダーに追加されます。ドライパウダーとは、投資家によるコミットメント額のうち、プライベート・マーケット・マネージャーがまだコールしていないもので、投資機会を待っている資金を意味します。

図表5: プライベート・デット・ファンドの市場規模(年別)

出所:Preqin、Financial Times 2020年10月21日時点 。

機会はどこにあるのか

ラッセル・インベストメントは、プライベート・クレジット・マネージャーを継続的に調査し、クライアントに良好な結果をもたらすと思われる機会を特定しています。現在魅力的な機会は、シニア担保付社債、不動産担保付デット、オポチュニスティック・コーポレート、および資産担保デットなどです。これらの戦略はリターンの観点からも魅力的ですが、ダウンサイド・プロテクションも強化されています。特に、ラッセル・インベストメントは以下の戦略については前向きな見通しを持っています。

- 中堅下位市場のスポンサー付き/スポンサーなしのバイアウト取引に対するシニア担保ローン。一般的には、第一先取特権が設定されていますが、第二先取特権が設定されることもあります。先取特権とは、デフォルトが発生した場合に、債務を履行するための担保に供する資産に対する法的権利のことです。

- 不動産市場が高度に発達している都市の安定した不動産を対象とした商業用不動産担保ローン。米国では、ボストン、シカゴ、ワシントンDC都市圏、ロサンゼルス、ニューヨーク、サンフランシスコなどの都市が含まれます。

- 主にレストラン・フランチャイズ企業向け、複数のキャピタルストラクチャーをまとめてパッケージで提供する融資方法。多くのケースではシニア担保付およびストレッチ・シニアの形で、ワラント付きの場合もあります。

- テクノロジー企業へのデット・ファイナンス。ワラントがついていることが多い。株式による増資はコストがかかり、希薄化するとみなされています。

- 米国農業信用制度(Farm Credit System)に劣後する米国農業関連分野における補完的な融資(コンプリ―ション・ファイナンス)。

リスクはどこにあるのか

現在の魅力的な投資環境にもかかわらず、ラッセル・インベストメントがクライアントのポートフォリオのために運用機関を選定する際には、デフォルト率の上昇、運用機関の損失を最小化する能力、および資本配分における忍耐力という3つの分野を特に重視しています。

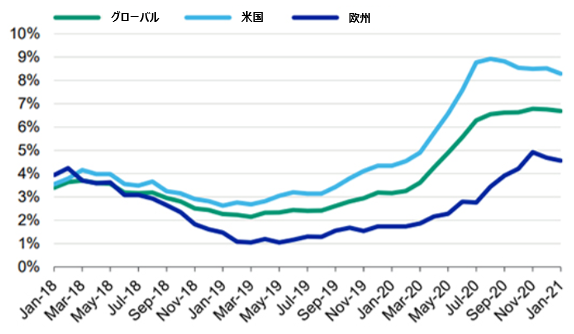

クレジット・デフォルトは、世界金融危機後の2009年に高水準となった後、過去10年間にわたって歴史的な最低水準で推移してきました。しかし、以下のチャートに示すように、2020年には投機的格付け企業のデフォルト率が上昇しており、注意が必要となっています。

図表6 投機的格付け企業のデフォルト率

出所:ムーディーズ・インベスターズ・サービス、2021年2月時点

デフォルト率は、レバレッジの大小、デット・カバレッジ・レシオ、収益性、成長見通し、規模など複数の要因が影響します。運用機関は、デフォルトを最小限に抑え、デフォルトが発生した場合のリカバリーを最大化するために、これらすべての要素のバランスを取る必要があります。ラッセル・インベストメントが運用機関を調査する際の分析の一環として、潜在的なデフォルトに対処する能力を検証しています。新型コロナウィルス(COVID-19)後の市場では、経験豊富なチームが重要な差別化要因となり、アロケーションへの指標となります。

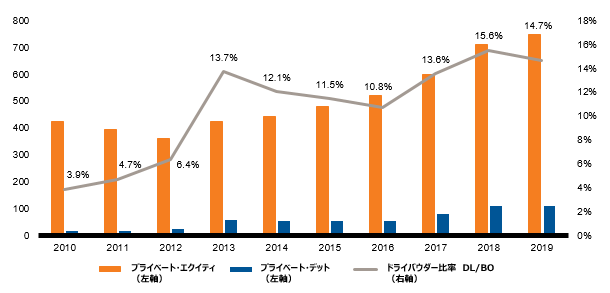

引き続き注視し続けている3つ目の分野は、マネージャーが慎重に資本を配分することです。下のグラフで示されるように、ドライパウダーは、プライベート・クレジットを含む全てのプライベート・マーケットで増加しています。投資家の需要が大きければ、貸出基準の悪化につながり、その結果リスクが高まり、デフォルトが発生する可能性が高まります。運用機関への配分の際の私たちの目標は、慎重な資本配分を行い、質の高い借り手に融資を行い、デフォルトの際には質の高い資産を担保とする運用機関を選択することであり、これらの条件は長期的な成功のカギとなります。

図表7 ドライパウダー(単位:10億米ドル): プライベート・エクイティ vs プライベート・クレジット

出所: Preqin Proのデータを元にラッセル・インベストメント作成。2019年11月27日時点。

結論: 投資機会は多いが、現実的且つ慎重な姿勢が必要

プライベート・クレジットのシニア担保付ローンは5~10%のリターンを提供しており、流動性のある市場における同等の信用リスクに対してかなり大きなプレミアムであることから、投資家は引き続き民間融資機関への投資機会を求めていると考えられます。

成長のためにお金を借りる必要のある質の高い企業や、一時的に困難な状況にあっても、有力な事業を有し、困難を乗り越えればより強固なバランスシートを生み出せる健全な企業も数多く存在します。

ラッセル・インベストメントは、高い融資基準を持ち、融資関係や調達ルートがよく整備されている運用機関を選定し、わずかな利回り上昇のために投機的な取引で過度のリスクを引き受けるようなオポチュニスティックな運用機関を避けるという、現実的で慎重なアプローチを採用しています。また、私たちは、資産保護、コベナンツの執行可能性、およびポートフォリオの分散化の価値は、信用リスクの高い環境に入る場合に最大になると考えています。

ラッセル・インベストメントは、適切に管理され、分散化されたプライベート・クレジットのポートフォリオは、投資家に堅実で回復力のあるリターンを長期にわたって提供することができると考えています。