2021年第1四半期債券調査:目を覚ましたインフレという野獣。その影響の大きさとは?

※当資料は、ラッセル・インベストメントが四半期ごとに世界の債券運用機関に対して行っている、現状認識や市場見通しのアンケート結果の主要点をまとめ、2021年3月にラッセル・インベストメント(米国)のHPに掲載されました英文記事を翻訳したものです。

当資料の内容は作成時点におけるラッセル・インベストメントの見解および予想であり、今後市場や経済の状況に応じて変わる可能性があります。また、将来の結果の確実性を保証するものではありません。

本調査では、世界の債券運用機関50社が今後数カ月先までのバリュエーションや予測、市場見通しについて検討した。

前回の2020年第4四半期の調査では、年末にかけて新型コロナウイルス感染症の第二波によって、各国でロックダウンへの逆戻りを余儀なくされた。ブレグジットの不確実性と米大統領選挙運動期間中のボラティリティは、投資家リスクセンチメントを抑えた。G4の中央銀行は引き続き緩和的な姿勢を維持したものの、特に米国は追加財政支援に難色を示し、潜在的な回復の速度について懸念が高まった。事実、回復の速度は引き続き運用機関の間での最も大きな懸念材料となった。とはいえ、金利、米国のインフレ期待、先進国市場と新興国市場の両方の市場の為替動向に関しては、コンセンサスがより強まった。

それ以降は、ブレグジットの合意(ただし初期段階の問題は残る)、新型コロナワクチンの継続的な展開(パンデミック収束への期待)、ジョー・バイデン氏の米国大統領選挙での勝利と1.9兆ドル規模の大型財政刺激策が、世界の成長見通しの後押しとなった。投資家はこれらの変数をすべて吸い上げ、市場は年初から上昇してきている。この楽観的な成長見通しは同時に、インフレ期待も高めた。インフレの上昇は将来的に金利の上昇につながり、これが2月下旬にソブリン債が大きく売り込まれる原因となった。

そこで今回の調査では、2月末にボラティリティが大きく上昇したことを受けて、景気回復の速度に関する考えについて、さらに、今後のインフレ期待はどうなるのか、また、先進国の金利上昇によってエマージング市場の債券に対するこれまでの楽観的な見方がくつがえされるのかについて、各運用機関に最新のコンセンサスを求めた。

いよいよインフレに転じるのか。

金利マネジャーによる見解

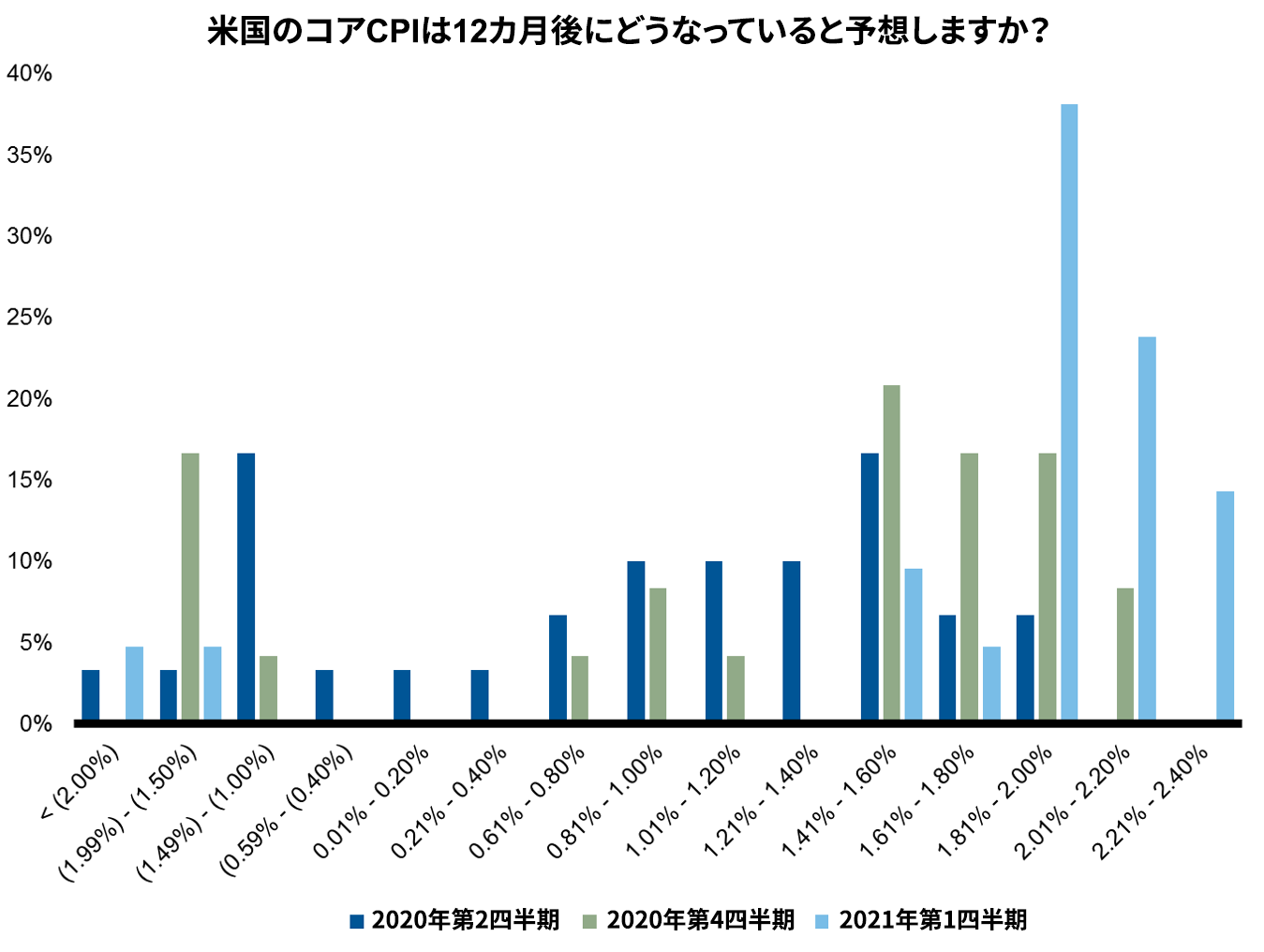

- 米国のインフレ率については、前回の調査よりもコンセンサスの形成が進んでいる。運用機関の76%が今後12カ月間で、米国のインフレ率が連邦準備制度(FRB)のインフレ目標である1.80~2.40%付近で推移すると予想している。今後12カ月がデフレ環境になると予想しているのはわずか10%で、前回の調査で同じ見方を表明したのが21%だったのとは対照的となった。

- 運用機関の60%はFRBがインフレの約束を果たすと予想している。しかし、30%はまだFRBが目標を達成する能力について懐疑的である。

- 米国10年国債利回りについては、回答者の62%が今後12カ月間で1.20~1.60%で推移すると予想している。運用機関の予想では、米国債のイールドカーブのスティープ化は今後12カ月間にわたり継続する。

- 運用機関は、米国10年債利回りの1.90%がFRBによって潜在的に問題とされる水準になると見ている。

- 金利が上昇してリスク資産が悪化する前に、FRBがイールドカーブ・コントロールを実施するかどうかという質問に対しては、実施すると思うは20%にとどまり、37%はこのイールドカーブ・コントロールは行われないと考えている。

- 長引く低金利:運用機関の36%がFRBによる次の利上げは2023年までないと予想しており、40%は2024年以降と予想している。

出所:ラッセル・インベストメント2021年第1四半期債券調査(2021年3月)

インベストメントグレードのクレジット・マネージャー(強気が和らいでいる)による見解

- 回答者の60%近くはスプレッドが±10ベーシスポイント(bp)のレンジで推移すると予想している一方、38%が今後12カ月で若干縮小(10~30bp)すると予想している。前回の2020年第4四半期調査では、回答者の67%が今後12カ月間でスプレッドが縮小すると予想していたことを思い出していただきたい。

- パニックの兆候は消滅:投資適格企業においてレバレッジが高まると予想した運用機関は10%程度まで減少し、前回調査の50%とは対照的となっている。今回の調査では、今後6~18カ月で投資適格企業のレバレッジが低くなるか、少なくとも横ばいになると考えている運用機関が大半となっている。現在のスプレッドが現状のリスクに見合っているかどうかを尋ねたところ、約35%の運用機関が注意を要するとしており、前回調査よりも14%増加している。

- 運用機関の大半が最も魅力の高いリターンを出している米国を引き続き選好しており、現時点では、エマージング市場(EM)が僅差でこの後に続いている。セクター別では、金融が今後12カ月間で最も高いリターンを出すとの予想が継続している一方、景気循環セクターの予想が、2020年第4四半期調査に比べて大幅に改善した。

グローバル・レバレッジド・クレジット(見解は保守的になりつつある)

- 運用機関の50%が今後12カ月間にわたりスプレッドが横ばいに推移すると予想しており、前回調査の33%とは対照的となっている。スプレッドが若干縮小すると予想している運用機関はまだ39%あったものの、こちらは2020年第4四半期調査よりも15%減少している。

- ファンダメンタルズには肯定的:運用機関の80%近くが企業のファンダメンタルズの緩やかな改善を予想しており、これは前回調査から40%増加している。

- 2020年第2四半期以降、米国のハイ・イールド(HY)債に対する運用機関の関心が着実に下がっている一方で、運用機関の間では米国のレバレッジド・ローンが市場で最も魅力的な機会になると期待されており、これにエマージング市場のHY債が続いている。

- 低下を続けるリターンの期待値:運用機関の61%が、米国ハイ・イールド債市場のトータルリターンが4~5%のレンジ内で推移すると予想している。これは、2020年第4四半期調査で運用機関が示した予想トータルリターンの5~6%からの減少となる。

- 60%の運用機関はワクチン接種の展開の遅れがHY市場の最大のリスクになると見ており、30%の運用機関は金利上昇がこのセグメントで最も懸念される点としている。

- 見解が落ち着いてきたデフォルト率:2020年第4四半期調査では、運用機関の67%が先行き12カ月間のデフォルト率を5~8%のレンジになると予想していた。現時点では、38%の回答者が先行き12カ月のデフォルト率について、3~5%の低い水準に留まると見ている。

世界各地のリスク

エマージング市場

- 現地通貨建てエマージング市場債券(LC EMD)に関連して、運用機関は新興国通貨のパフォーマンスに関して、2020年第4四半期調査よりも前向きな見方を示した。およそ89%が今後12カ月間で、新興国通貨のパフォーマンスがプラスになると予想している。運用機関の40%近くが、今後12カ月間の新興国通貨について強いプラスのリターンになると予想している。今後12カ月間で新興国通貨がマイナス要因になると予想した運用機関はわずか4%だった。

- 今後12カ月間を見通して、最も魅力のある通貨として運用機関が選好した通貨はブラジルレアルで、これにトルコリラが続いた。前回の調査では、トルコリラが先行き12カ月間で、最も悪いパフォーマンスとなると予想されていたことを思い出していただきたい。トルコリラのセンチメントが変化した最も大きな理由は、同国の金融政策の動向がよりポジティブに受け止められているためと考えられる。

- 68%はエマージング市場の為替相場のリターンがプラスになると考えている一方で、今後12カ月間にわたり金利のリターンが最も高くなる可能性があると考えている運用機関はわずか4%にとどまっている。通貨と金利の組み合わせがリターンのプラスに寄与すると予想しているのは約30%で、2020年第4四半期調査の61%から減少した。

- 運用機関は強気を維持しつつも、外貨通貨建てエマージング市場債券(HC EMD)の領域においては、あまり積極的ではなくなっている。運用機関の74%は、今後12カ月間でHC EMDインデックスのスプレッドが縮小すると予想している。加重平均期待リターンは今後12カ月間で4.7%となっており、2020年第4四半期調査よりも1%低下している。

- エマージング市場と先進国市場との成長率の格差については見方が安定化:42%の運用機関が成長率格差について2〜3%の横ばいを見込んでいる。前回の調査ではそうした見方は60%だった。現在、38%が今後12カ月間の成長率の格差を1〜2%になると予想している。

- 外貨通貨建てでは、今後12カ月間の期待リターンが最も高い国として、メキシコ、ウクライナ、ブラジルが運用機関の間で引き続き選好されている。中国とフィリピンは引き続きアンダーウェイトのトップ2の国となっている。

- 運用機関にとって、米国債利回り水準の変化が今後12カ月間のHC EMDのパフォーマンスを左右する最も大きなリスク要因となる。一方、HC EMD社債に対するエクスポージャーが15%以上あると回答した運用機関は36%で、これは本調査開始来で2番目に高い水準となっている。

欧州および英国

- ユーロの予想レンジは縮小:運用機関の61%がユーロについて、1.21~1.25のレンジになると予想している。2020年第4四半期調査では、運用機関の73%がユーロについて1.21~1.30のレンジになると予測していた。

- 英ポンド高にやや傾斜したコンセンサスが拡大:運用機関のおよそ77%が今後12カ月間の英ポンドについて1.36~1.50のレンジになると予想している。

証券化商品

- 証券化商品セグメントについても見方が均質化:運用機関の31%が今後12カ月間でリターン重視型証券化ポートフォリオにリスクを追加すると回答した。この数字は2020年第4四半期調査の38%よりも減少している。63%はリスクを横ばいとする。

- ベータのポジションを大きくするかどうかについて質問すると、運用機関の64%がそれぞれのポートフォリオですでに買持ちとなっていると回答した。2020年第4四半期調査の20%から増加した。 運用機関の21%はショートポジションを追加する予定であるが、2020年第4四半期調査でそのように回答した運用機関はなかった。

- 運用機関の間で、CMBSに対する新型コロナの影響についての懸念は低減しているのだろうか? 50%の運用機関は、新型コロナウイルスの結果、CMBS 2.0証券の構造の中で、損失が予想される最高格付がBBB-のトランシェになると見ている。2020年第4四半期調査では、CMBS 2.0証券の構造において、シングルAに相当するトランシェでも大きな損失が出る可能性があると考える運用機関は30%であった。

結論:

新型コロナウイルスによってリスク資産が広く売られた1年前と比べると、市場センチメントは大きく異なっている。今回の調査の回答を見ると、ワクチン、財政支出、金融緩和が資産価格を支えるという点で運用機関の意見が本当に一致していることが分かる。

景気回復の速度について、運用機関はより楽観的になっている。成長が新型コロナ以前のレベルまで回復するとの期待は2022年の後半に持ち越され、この見方を回答者の57%が支持した。一方、運用機関の42%がその実現について2022年上半期と予想している。

さらに、リスク調整後のリターンが最も魅力的なセグメントについて尋ねたところ、運用機関は引き続き投資適格資産に対する選好を低減し、終わることのない利回り追求のためにHY資産と、最近では現地通貨建ておよび外貨通貨建てのEMDの傾斜を高めていく姿勢である。

インフレ率の上昇については、運用機関の間ではFRBの目標金利付近での推移で予想が安定しているようだ。運用機関のコンセンサスは、直近の米連邦公開市場委員会(FOMC)の議事録で示された、インフレ率の上昇よりもインフレ率の抑制の方が大きな脅威になるという見解と一致しているようだ。

しかし、米国議会が1.9兆ドルの景気刺激策を承認し、低金利でマネーサプライの増加が続くという金融政策が非常に緩和的な状況の中、米国債の利回りはこのような期待の実現性を試す展開となっている。決定的な財政支出と通貨供給量の拡大の組み合わせによって、インフレに対する市場の懸念が呼び起こされるのだろうか?

調査回答者はそのようには考えておらず、現在の市場水準は単に正常な経済活動への復帰を示しているに過ぎない。とはいえ、これは今後も重要な問題であり、現在の市場評価にとって緩和的な市場環境は不可欠である。