2022年第2四半期(4-6月期)債券運用機関調査:タカ派色を強める各国中央銀行

以下は、2022年7月7日にラッセル・インベストメント(米国)のHPに掲載された英文記事を翻訳したものです。原文は こちら。内容は作成時点のもので今後市場や経済の状況に応じて変わる可能性があります。また、当見解は将来の結果を保証するものではありません。

今回は、59の主要な債券・為替運用機関を対象に、今後数カ月間のバリュエーションや市場予測、見通しについてどのように考えているかを調査した。

- 本調査は6月初旬に実施された。つまり、米連邦準備制度理事会(FRB)が75ベーシスポイント(bps)の大幅利上げに踏み切り、市場にサプライズを与える前のタイミングだった。回答者の大半は、調査時点で市場が織り込んでいた利上げ幅は超えると想定していたが、予想以上のインフレデータに対する市場の反応については過小評価していた。

- 米国の予想インフレ率が、FRBの目標としてきた2.0%を大きく上回る水準で推移し続けているため、投資家はFRBによる追加利上げを想定しているが、利上げペースは9月以降に鈍化し始める見込みである。さらに、投資家の多くは、今年の第3四半期以降に欧州中央銀行(ECB)が利上げを開始すると予想している。

- 今後ファンダメンタルズが悪化し、スプレッドも概してやや拡大するとの見方から、投資家は引き続き、クレジット市場にはいくらかリスクがあると考えている。前回調査時以降に若干の改善が見られた理由は、年初から社債が低迷していたためであろう。とは言え、デフォルト率の大幅な上昇はないとの見方が優勢である。

- 本調査の回答者は、G10諸国の通貨でパフォーマンスが最下位となるのは英ポンド、その次が日本円と予想している。米ドルと豪ドルに対しては非常に楽観的だった。新興国通貨では、トルコリラとロシアルーブルが最も敬遠された。新興国市場の運用機関は基本的に、対米ドルで現地通貨をポジティブに見ている。

- 米国が景気後退入りするタイミングは不透明だが、投資家がそれ以上に懸念しているのは全般的なスタグフレーションの影響である。関連する懸念事項としては、世界的なインフレと経済成長への影響、そして金利上昇のペースが挙げられる。

タカ派姿勢は変わらない

金利運用機関による見解

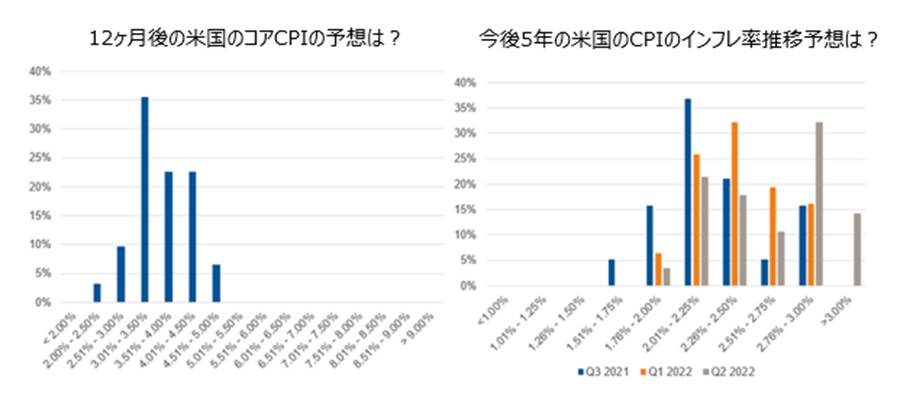

- 米国のインフレ率(コアおよびノンコア)の高止まりを受けて、本調査の回答者は今後12カ月間のインフレ見通しを更新した。現在では、3分の2以上がインフレ率を3.0~4.5%と予測しており、2.0%を下回ると考えている回答者はゼロだった。

- 調査終了時点(6月8日)の市場では、FRBが年内に2.2%まで利上げすることが織り込まれていた。回答者の75%以上は金利が2.5%から3.0%の間になると予測しており、市場予想よりも積極的にFRBが利上げすると考えていた。直近のインフレデータの影響については、運用機関が予想していた方向性は間違っていなかったが、影響の大きさは過小評価していた。FRBはその後、利上げ幅を50bpsから75bpsに引き上げている。これに債券利回りが反応し、市場では年末までに3.5%に達するとの織り込みが進み、運用機関の弱気予想を上回った。

- FRBが前回の会合で75bpsの利上げにより市場関係者を驚かせる前は、ほぼ半数の投資家が、1会合ごとに50bpsという利上げペースは9月に減速すると見ていた。2023年の利上げについては、44%の投資家が25bpsで2回行うだけになると予想している。また、大半の投資家は、米FF金利が2.75%から3.00%の間になると見ている。

- 債券利回りについては、回答者の半数が、米10年物国債利回りが3.0%を下回ることはないと予想している。さらに、75%の回答者が米10年物国債利回りは3.0~3.5%の水準でピークをつけると考えている。

- 一方、大半の投資家(53%)は、FRBのテーパリングによって米国債の需給バランスが悪化すると予測している。米国債の増加については、需給バランスをそれ以上に不安定化させるとは考えていない。それでも、57%の運用機関は、財政出動によって引き続き経済回復を助け、緊縮的金融政策による悪影響を部分的に相殺することを期待していた。

- 景気後退入りのタイミングについては見解がかなり分かれており、投資家の31%が来年、27%が2024年、28%がそれ以降と予想している。重要なのは、多くの回答者(58%)がスタグフレーションを懸念していることである。

- 欧州については、欧州中央銀行(ECB)が今年の第3四半期以降、25bpsの利上げを3回連続で行うことを大半の投資家が予想している。投資家の38%は、ECBが今年下半期中に合計50bpsの利上げを実施すると見ている。その結果、ドイツ10年物国債の利回り(スポット)が12カ月以内に1.26%を上回ると考えている投資家は63%に上った。

画像をクリックして拡大

出所:ラッセル・インベストメント 2022年第2四半期(4-6月期)債券運用機関調査

IG(投資適格)クレジット運用機関の見方:センチメントの変化

- バリュエーションに対する懸念はまだ存在している。スプレッドが今後12カ月間で緩やかに拡大すると予想している回答者は39%だが、前回調査時の54%からは減少した。また、スプレッドが緩やかに縮小すると予想している運用機関の割合は、年初のゼロから21%に増加した。

- 興味深いことに、バリュエーションの見通しが改善したにもかかわらず、短期的にはネガティブな見方をしている運用機関の割合は17%に増加した。

- 一方、本調査の回答者は、2021年に観測されたデレバレッジのトレンドが終息したと考えている。大半の回答者が、米国のBBB格企業のレバレッジが上昇すると見ている。さらに、ファンダメンタルズについて警戒すべきと考えている運用機関の割合はほぼ2倍の40%となり、ファンダメンタルズの悪化をスプレッドがある程度補うと考えている運用機関の割合を上回った。

- グローバルIGクレジット投資家の主な懸念点は金利上昇であり、欧州の景気後退リスクと地政学的リスク(ロシア・ウクライナ戦争)がこれに続く。興味深いことに、ESGファクターへの関心はさほど高くなかった。

グローバル・レバレッジド・クレジット

- 本調査の回答者はグローバル・レバレッジド・クレジットについて懸念しており、回答者の大半が少なくとも緩やかなスプレッド拡大があると予想している。52%以上がスプレッドの緩やかな拡大を予想しているが、大幅なスプレッド拡大を予想している回答者はわずか5%である。

- グローバル・レバレッジド・クレジットの市場セグメントにおいて、米国ハイイールド債を選好する投資家の割合が21%に低下する一方で、より多くの投資家(37%)がマルチ・クレジット・セクターを選好している。

- 投資家のリターン期待は大幅に上昇しており、6%以上と回答した投資家は前回調査時のゼロから35%に増加した。一方、4%以下と回答した投資家は減少している。

- 運用機関の50%は結局のところ企業のファンダメンタルズは変わらないと考えているが、かなりの割合(40%)は少なくとも緩やかに悪化すると予想している。

- このような企業ファンダメンタルズの悪化に伴い、デフォルト率に対する懸念が若干増加した。前回の調査では、デフォルト率が3%未満にとどまると見ていた投資家が85%だったが、今回は70%まで減少した。

- フォーリン・エンジェル債への信頼は、非常に高いままである。回答者の37%がフォーリン・エンジェル債をライジング・スターとして分類し、63%は潜在的に魅力的な投資機会になり得ると答えた。

- 投資家の関心は、インフレ(回答者の35%)とそれがグローバル経済成長に及ぼす影響(同40%)に集まり続けている。結果として、地政学的リスクの高まりや新型コロナウイルス感染症への懸念は、比較的落ち着いている。

世界各地のリスク

新興国市場(EM)

- 約55%の運用機関は今後12カ月間、80%は今後3年間にわたって新興国通貨がポジティブなパフォーマンスを示すと予想し、依然として強気な見方を保っている。

- 今後12カ月間においてハードカレンシー建て新興国債券(HC EMD)よりも現地通貨建て新興国債券(LC EMD)を選好する回答者は62%で、前回調査時の70%から減少した。

- 現地通貨建て新興国債権(LC EMD)の中では、GBI-EM GDインデックスのトータルリターンは2021年第3四半期に3.3%まで減少し、2022年第1四半期には3.9% まで回復したが、運用機関は今後12カ月間で4.6%になると予測している。しかし、現在のトータルリターンの期待値は、1年前につけた5.6%を依然として大きく下回っている。

- 地域別では、大半の投資家(72%)が引き続きラテンアメリカを選好した。トルコリラとロシアルーブルは今回も敬遠された。

- ハードカレンシー建て新興国債券(HC EMD)については、57%の運用機関が今後12カ月間でHC EMDインデックスのスプレッドが縮小すると予想している(前回調査時は38%)。一方、スプレッドの拡大を見込んでいる運用機関は11%だった。

- 今後12カ月間で最も高いリターンが期待できる国としては、今回もアルゼンチン、インドネシア、エジプトが挙げられていた。中国、フィリピン、トルコは、今回もアンダーウェイトする国の上位に挙げられている。

先進国通貨

- 米ドルについて、回答者の大半は1米ドルあたりパリティ超えの1.01~1.05ユーロで取引されると予想している。ただし、これは底値となり、1米ドルあたり1.15ユーロまで上昇すると見ている。

- 英ポンドについて、G10諸国通貨の中で最も悪いパフォーマンスになると予想している投資家は43%で、最も良いパフォーマンスになると予想している投資家はゼロだった。また、投資家は米ドルと豪ドルを選好しており、日本円は2番目に敬遠されている通貨だった。

証券化商品

- 証券化商品セグメントに対する保守的な見方は弱まる:リターン重視型証券化商品ポートフォリオに対して、今後12カ月間でリスクを追加すると回答した運用機関は35%だった。同じく35%は現在のポジションを維持すると回答し、リスク・エクスポージャーを減らすとの回答は29%だった。

- 有意なベータ・ポジションをとるかどうかという質問には、47%の運用機関がそれぞれのポートフォリオですでにショート・バイアスがあると回答し、2022年第1四半期調査の9%から増加した。また、すでにロング・ポジションを取っているとの回答はわずか20%で、前回調査時の73%から減少した。

- 一方、ノンエージェンシーのスプレッドが縮小すると見る投資家は、2022年1月の14%から6月は30%へと増加した。スプレッドがレンジ内で推移するとの回答は43%から24%に減少し、拡大するとの回答は43%から47%に増加した。

- 運用機関は、CLO市場に対する懸念やリスクについて、バランスのとれた見解を示した。47%が主なリスクとして広範なリスクオフのセンチメントを挙げ、次いで原資産ローンの担保の信用低下を挙げた。

結論

インフレは今年の市場における注目材料になっていたが、直近のインフレデータとそれに続く75bpsの利上げは運用機関にとって明らかに不意打ちだった。

運用機関は利上げ幅について市場予想を上回る方向で見ていたが、ここまでの大幅利上げは想定していなかった。調査結果は、インフレ懸念によって金融政策の引き締めが進んだが、このことはクレジットファンダメンタルズの緩やかな悪化懸念につながっただけだと示唆している。

今後の重要な問題は、サプライズ利上げと相場下落を受けて、経済成長や各クレジット・セクターへの影響について運用機関が懸念を強めるかどうかである。つまり、調査終了時点からの数週間で発生した社債の低迷に、投資家は価値を見いだすのか、それとも企業の収益性やファンダメンタルズに対する懸念を深めるのかが焦点になる。

本調査では、いかに市場が素早く動き、主要イベントに対して敏感に反応しているかが、これまで以上に示された。まだ1年の半分を経過したに過ぎないため、一層気を引き締めて臨む必要がある。

JPモルガンGBI-EMグローバル・ダイバーシファイドは、JP Morgan Securities LLCが算出し公表している指数で、現地通貨建てのエマージング債市場の代表的なインデックスです。現地通貨建てのエマージング債のうち、投資規制の有無や、発行規模等を考慮して選ばれた銘柄により構成されています。当指数の著作権および知的所有権はJP Morgan Chase & Co.に帰属します。

インデックスは資産運用管理の対象とはなりません。

またインデックス自体は、直接投資の対象となるものではありません。