ESGポートフォリオが持つ意図せざるバイアス

以下は、2020年2月6日にラッセル・インベストメント(米国)のHPに掲載された英文記事を翻訳したものです。原文はこちら。

概要

クライアントは、投資計画においてどのようにESG(環境、社会、ガバナンス)課題を考慮すべきかという点にますます関心を寄せている。これに対し、運用機関はより多くのESGプロダクトや様々な投資アプローチ、より洗練されたメッセージなどを取り揃えることで対応している。

ESGデータは価値のあるインプットではあるが、ラッセル・インベストメントの経験やリサーチは、内容に乏しいデータは意図せざる選定やポートフォリオ構築結果につながる恐れがあることを示している。私たちは、450の運用プロダクトの分析を行い、ESGリスク指標とポートフォリオのエクスポージャーとの関係に注目した。本レポートではこれらの分析結果とともに、運用機関のESGに対する考察やインパクトについて多面的に評価することで、ラッセル・インベストメントとしてこれらの関係をどのように見ているか述べたい。

ESGプロダクトの増加

直近のモーニングスター社のレポートによると、米国投資家向けのESG投資のオープンエンド型ファンドおよび上場投資信託(ETF)への資金流入の推計額は2019年に合計206億ドルに上り、前年の4倍となった1。運用機関はより多くのESGプロダクトや様々な投資アプローチを取り揃えることで、投資家の関心に対応している。多くのESGまたは責任投資の運用プロダクトは、真にESG課題を考慮し、適切に定義された投資プロセスを持つが、その他は単純なネガティブ・スクリーニングを行うことで「常にESGを考慮している」と主張しつつ、実際には限定的なリソースや管理体制しか割いていない。

いずれにしても、運用機関は自社のESG投資の能力に関して、ますます洗練されたメッセージを発信するようになっている。ESGプロダクトのユニバース全体に対する深い理解と包括的な視点を持たない限り、ESGの観点から適切なエクスポージャーとパフォーマンスを提供するプロダクトをクライアントが見極めることは困難である。

データから分かることとは?

運用機関や投資家は、第三者が提供するESGデータを活用してESGインテグレーションの効果を測定し、運用プロダクトの特性や有効性を示すようになっているが、私たちのリサーチや経験から、ESGデータの取り扱いには注意が必要である。ラッセル・インベストメントではESGデータやESGの観点によるポートフォリオのティルトに関するリサーチを2013年から行っている。また第三者が提供するESGデータを運用機関調査やポートフォリオ管理プロセスにおいて活用しているが、同時にクライアントに提供するソリューションとして、独自のESGスコアを開発し導入した。ESGリスクの中にはリターンを牽引する他のファクター(企業規模やスタイル、地域など)との相関が高いものがあることが分かっている。この結果、一部の投資哲学やプロダクトは単にそれら固有のエクスポージャーによってESGプロダクトとして簡単に位置付けられる傾向があるが、これらのプロダクトにおいて高いレベルでのESGインテグレーションが行われているかどうかは別問題である。

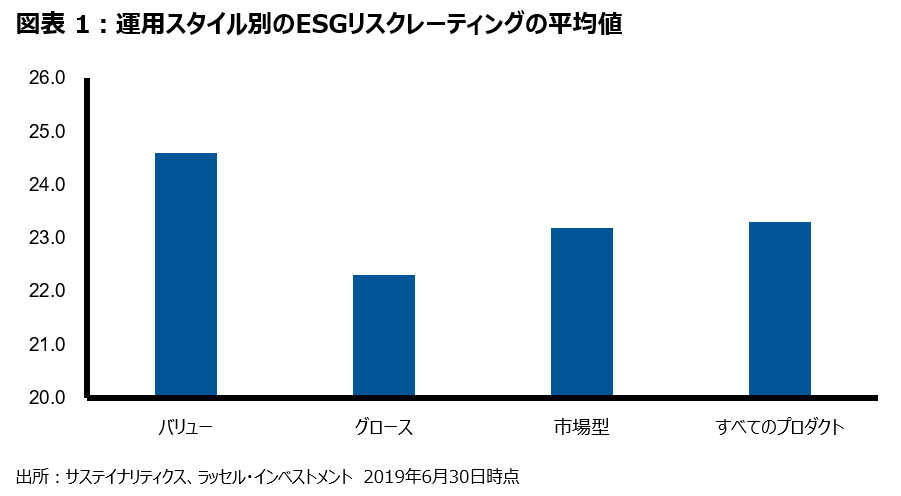

例えば、私たちはグローバル株式およびグローバル株式(除く米国)の449のプロダクトにおけるポートフォリオの平均的なESGリスクレーティング2を分析し、スタイルごと(バリュー、市場型、グロース)に分類した。この結果、ESGリスクレーティングにはスタイル間で統計的に優位な差異があることが分かった。(図表1)特に、バリュー戦略にはグロース戦略に比べて高いESGリスクレーティングが見られる。

このデータの傾向は、これら運用機関がポートフォリオに組入れる企業の種別にある程度起因する。バリュー型の運用機関は、エネルギーや素材などといったシクリカルな業種に投資する可能性が高く、セクター別にグループ分けして見ると、実際にこれらのリスクレーティングは全セクターの中でそれぞれ1位と3位であった。一方で、グロース型の投資家は、リスクレーティングが最も低く分類されるテクノロジーや消費材セクターをオーバーウェイトとする傾向がみられる。

私たちは銘柄データによるリサーチも実施し、MSCI オール・カントリー・ワールド・インデックス(ACWI)に含まれる銘柄について、各銘柄のグロースファクターのスコアからバリューファクターのスコアを差し引いたものにより順位付けを行った(2019年10月31日時点)。この結果、上位20%タイルと下位20%タイルの銘柄の間に明確な差異があり、上記の定義によりバリュー銘柄として分類された銘柄にはグロース銘柄に比べ高いESGリスクが見られることが分かった。

つまり、単純に考えるとグロース型戦略はESGに沿った戦略と受け止められやすく、ESGを考慮したポートフォリオを構築しようとする投資家は意図せずしてグロース銘柄にティルトし、バリューの投資機会がある銘柄の保有を抑制する可能性がある。

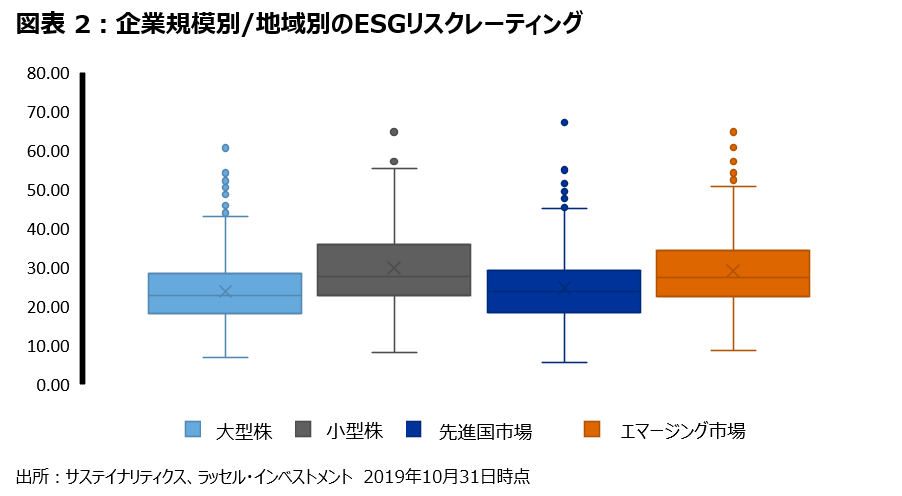

同じように、ACWIの構成銘柄を大型株と小型株、先進国市場とエマージング市場に分けた上で3、それぞれのESGリスクレーティングの分布を比較した結果、小型株やエマージング株式には、大型株や先進国株式に比べて高いESGリスクスコアが見られることが分かった(図表2)。

ESG ポートフォリオの構築では単純化されたアプローチに注意が必要

ESGリスクスコアを最低限に抑えることを重視したESGへの単純なアプローチは、グロース銘柄や先進国株式、あるいは大型株などへの意図せざるバイアスを持つポートフォリオを生み出してしまう可能性がある。このような問題を避けるため、ESG投資のプロダクトまたはポートフォリオを検討する投資家は、プロダクトのメッセージ、もしくは上記のようなデータを伴ったメッセージに注意する必要がある。必要なのは、ESG投資のプロダクトユニバースに対する包括的な視点であり、類似する運用機関同士を比較できる能力である。言い換えると、バリュー型の運用機関は、バリュー銘柄間のESGリスクを特定する能力について、他のバリュー型運用機関との比較により評価されるべきである。ラッセル・インベストメントの運用プロフェッショナルは、これらのバイアスを十分に認識しており、多面的なアプローチにより運用機関を評価・選定することで、各地域およびスタイル内でESGインテグレーションを適切に行う運用機関を特定している。

多面的な視点:ラッセル・インベストメントはどのようにESGインテグレーションを評価しているか

ラッセル・インベストメントでは、トップダウンとボトムアップの両面から運用機関によるESGインテグレーションを評価し、ESGに対する考察とインパクトについて多面的な視点を得るようにしている。

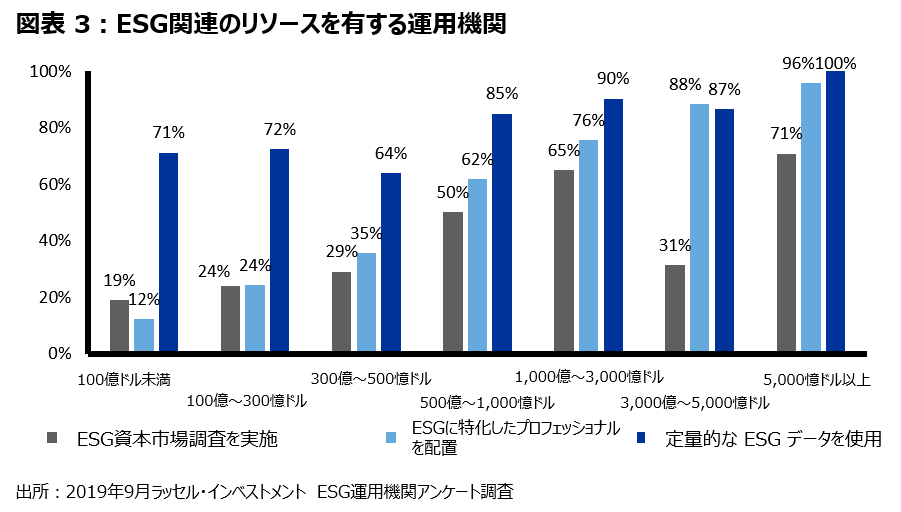

ラッセル・インベストメントが毎年発行しているESG運用機関アンケート調査(英語)では、ESGデータの提供者や担当者といった、運用機関が保有するESG投資のリソースについて、個社レベルの情報を入手している。図表3に見られる通り、調査結果からは運用資産残高が小規模の運用機関にはESG専門のプロフェッショナルが配置されていない傾向があり、定量的なESGデータを活用したり、ESGインテグレーションの効率性に関するリサーチも実施したりしている割合が低いことが分かる。

一方、運用機関のESGに対する考察とそのインパクトを正確に評価するため、ラッセル・インベストメントは、ESG指標や運用機関のメッセージより、更に深い内容を調査している。私たちは、運用プロダクトごとのデューディリジェンスのためのミーティングを通じて、ESGを真に考慮している運用機関とグリーンウォッシング(greenwashing)4をしている運用機関とを区別している。私たちが行ったリサーチからは、個社レベルで見事なまでにESG関連リソースに投資をしている運用機関であっても、運用プロダクトとしては、ESGインテグレーションを十分に実証していないケースがあることも明らかとなっている。

運用機関によるESGの考慮を運用機関調査の評価体系に導入した2014年以来、ラッセル・インベストメントは独自のESGスコア(英語)を株式、債券、オルタナティブ投資の約2,000のプロダクトに対し付与してきた。私たちが積み重ねてきた深い知識により、投資プロセスにおいて効果的なESGインテグレーションを行う多くの運用機関を特定することが可能となっている。このことにより、ラッセル・インベストメントのクライアントは、運用機関のESGに対する考察とそのインパクトを享受しつつ運用目標を追求することが可能になると考えている。

2 サステナリティックス社が付与するリスクレーティングを使用した分析。同社では業種や個別企業の情報をもとに各銘柄のESGリスクを定量化した上で、そのうち未だ管理されていないESGリスクの大きさを"リスクレーティング"としてスコア化している。同社では、リスクレーティングが20以下の場合に低リスク、20-30が中リスク、30以上が高リスク、40以上は深刻なリスクと定義している。

3大型株は時価総額100億ドル超の銘柄、小型株は20億ドル未満の銘柄として分析を行った。また先進国市場はMSCI Developed Market Indexの構成銘柄、エマージング市場はACWI構成銘柄のうち先進国市場に含まれない全銘柄として分析した。

4Merriam-Webster (メリアム・ウェブスター):「特に商品、政策、または行動を印象づけるために、環境保護主義者としての懸念事項を表現すること。」