非上場インフラ投資 -分散確保への近道

概要:

- 非上場インフラには独特の投資特性があり、ポートフォリオ構築において分散効果が得られる可能性が存在します。

- 非上場インフラ投資ポートフォリオの導入には固有の課題が伴いますが、マルチ・マネージャー戦略を採用することで、そのような欠点に対処することができます。

- 総合的で強固なフレームワークを導入し、それをインフラ投資ポートフォリオの構築、運用会社の選定および評価の指針とすることが、投資を成功に導く鍵となります。

インフラは社会の基盤であり、運輸、電気通信ネットワーク、エネルギー、水、社会衛生など私たちが毎日利用する必要不可欠なサービスを提供するものです。また、インフラは経済の成長や発展にも重要な役割を果たします。

一方、非上場インフラについては、分散投資対象としての活用が進んでいるとはいえません。株式や債券のような一般的な資産クラスには重要な役割がありますが、それらを取り巻くさらに大きな市場のボラティリティに影響されやすく、投資家の長期的なリターン目標を達成するには他の投資対象による補完が必要となる場合があります。

インフラ投資が代替的な投資対象として浮上する一方で、上場インフラ投資と非上場インフラ投資にはっきりと分けられています。前者は投資が容易ですが、公開市場で取引されるため、真の分散投資手段としての可能性は限られています。それに対して、非上場インフラ資産は、四半期ベースで評価が行われるため分散投資のメリットが大きくなりますが、最適な投資の実施が行えない場合があるという課題も有しています。投資家が非上場インフラの導入に関する課題を理解すれば、非上場インフラの潜在的能力をポートフォリオに活用できるようになります。

非上場インフラ投資とは?

世界のインフラ状況は多面的で広大なものです。資産クラスとしてのインフラは、運輸(有料道路や空港など)や公益事業(水道や電気など)から社会インフラ(病院や学校など)まで多岐にわたります。インフラにはさまざまなセグメントがありますが、非上場のプライベート市場は10兆米ドルを超えるバリュエーションを誇っています。

このセグメントは力強い成長が見込まれており、それを推し進めるのは、エネルギー効率向上の必要性、技術の進化が促すデータ需要の急増、仕事やライフスタイルの変化に伴うデジタル通信への負担の増大、人口動態パターンの変化といった要因です。

ただし、非上場インフラはそれを取り巻く大きなエコシステムの重要な構成要素であるものの、投資家は非上場インフラを巨大なセクターにおける複数の異なる側面の一つとして認識する必要があります。

非上場インフラ投資のメリット

分散効果

非上場インフラは、特に公開市場のインフラと比較すると、投資対象として常に特徴的な動きを示してきました。非上場インフラが上場インフラと最も大きく異なる点は、上場インフラや株式、債券と相関性が低かったことにあります。

各種資産の相関関係のうち最も相関が低いものは、グローバル非上場インフラ(EDHECインフラ300指数)とそれ以外の全資産との相関であり、それを示しているのが下の図表です。

- グローバル株式:先進国株式と新興国株式の両方を対象とするMSCI ACWI指数

- グローバル債券:全世界の投資適格債(先進国市場および新興国市場の発行者が発行する国債、政府機関債、社債及び固定利付の証券化債券を含む)に追随するブルームバーグ・グローバル総合指数

- 上場インフラ:より細かく比較するために、上場インフラ分野を代表する3種類のベンチマークを考慮しています。それらのベンチマークからは、上場インフラ資産が市場でどのようなパフォーマンスを示すかという点についてさまざまな視点が得られます。3種類のベンチマークがいずれも非上場インフラとの相関が低いことは興味深い点です。このことから、非上場インフラのリターンが上場インフラと異なるリスクファクターや特性からもたらされていることが明らかです。

非上場インフラをこれらの資産クラスと対比することにより、非上場インフラには独特の投資特性があり、ポートフォリオ構築において分散メリットが得られる可能性が存在することが明らかになります。

四半期ごとのリターンにおける相関関係(期間:2014年12月31日~2023年6月30日)

出所:ブルームバーグ、EDHEC Infra & Private Assets Research Instituteのデータを元にラッセル・インベストメント作成。2023年6月30日時点。

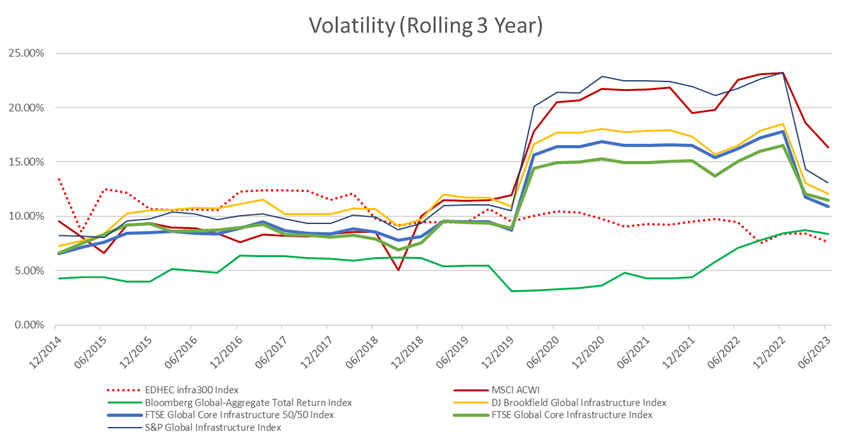

安定したキャッシュフロー

非上場インフラは堅実で予測可能なキャッシュフローを生み出すため、着実に収益を分配することができます。下の図表では、非上場インフラの過去のボラティリティの低さが読み取れます。非上場インフラが安定した性質を有することは明らかです。一方、公開市場では、2018年に記録的な低ボラティリティの時期があり、2020年にはパンデミックが引き金となってボラティリティが急上昇しました。

非上場インフラ投資(点線はEDHECインフラ300指数)は常にボラティリティが低い一方で、グローバル債券、グローバル株式および上場インフラのボラティリティは大きく変動しています。

ボラティリティ(3年ローリング)

(Click image to enlarge)

出所:ブルームバーグ、EDHEC Infra & Private Assets Research Instituteのデータを元におよびラッセル・インベストメント作成。2023年6月30日時点。

非上場インフラのボラティリティの低さは、非上場インフラがマクロ経済変動の影響を比較的受けにくいことを裏付けています。この10年間は、パンデミック、類例のない経済回復、歴史的低金利といった特徴的な出来事が起こった時期であり、、稀少なテスト期間となりました。

こうした状況において、非上場インフラは常に安定したリターンを実現しており、リターンの低迷は規模の面でも期間の面でも限られています。一方、上場インフラについては、パンデミックの発生と同時期に大幅なドローダウンが発生しました。

|

四半期ごとのリターンベース(期間:2014年12月31日~2023年6月30日) |

最大ドローダウン値 |

ドローダウンの開始時期 |

ドローダウンの終了時期 |

新高値までの回復期間 |

| EDHEC Infra 300 Index | -12.2% | 30/03/2012 | 28/09/2012 | 6 months |

| MSCI ACWI | -25/6% | 30/09/2022 | ongoing | n/a |

| Bloomberg Global Aggregate Total Return Index | -23.7% | 30/09/2022 | ongoing | n/a |

| DJ Brookfield Global Infrastructure Index | -20.9% | 31/03/2020 | 03/06/2021 | 15 months |

| FTSE Global Core Infrastructure 50/50 Index | -21.2% | 31/03/2020 | 30/06/2021 | 15 months |

| FTSE Global Core Infrastructure Index | -17.9% | 31/03/2020 | 30/06/2021 | 15 months |

| S&P Global Infrastructure Index | -29.2% | 31/03/2020 | 30/09/2021 | 18 months |

出所:ブルームバーグ、EDHEC Infra & Private Assets Research Instituteのデータを元におよびラッセル・インベストメント作成。2023年6月30日時点。

株式や債券が世界中で大幅に下落した原因は、インフレ対策としての利上げが間近に迫っていることを市場が急速に織り込んだことにあります。インフレに端を発したこの大混乱は、限られた資源と食糧やエネルギーなどの基本的生活必需品を求めて以前から闘っている社会的弱者層にとって特に悲痛な事態となりました。

そうした困難な状況において、上場および非上場のインフラ資産はインフレ圧力に対する安全策として機能し、特に非上場インフラは強力な緩衝材となりました。非上場インフラがそのような優れたインフレ・ヘッジ機能を発揮できた理由は、資産保有者が、財務や事業運営に関する独自の詳細な知見を特権的に利用できたことにあると考えることもできます。対外秘の情報を利用できれば、複雑な非上場インフラ資産を深く理解することが可能となり、インフレに強いキャッシュフローへの理解も高まります。その結果として、非上場インフラは、インフレに端を発する経済不安の中で力強い抵抗力を示したのです。

非上場インフラ投資ポートフォリオ構築の課題

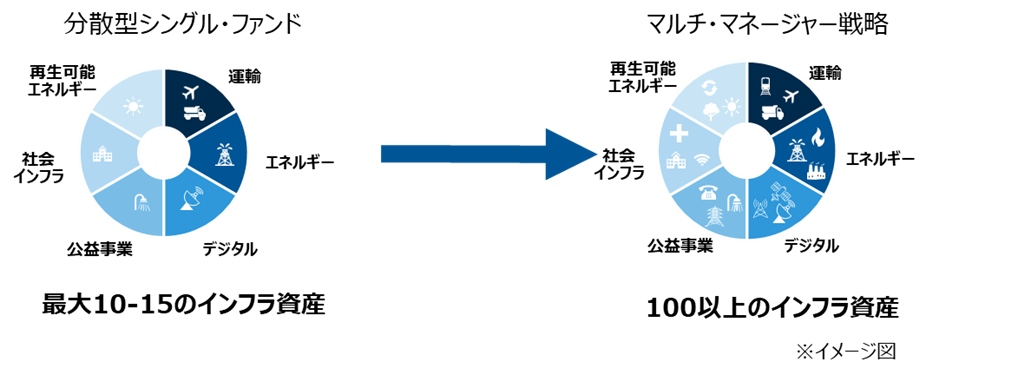

非上場インフラ投資ポートフォリオの導入には固有の課題が伴います。例えば、単一のジェネラルパートナー(GP)ファンドに全面的に依存するという限界があります。そのような単一的手法はリスクの集中による危険な状況を招き、投資家は分散投資の欠如により大幅なアンダーパフォーマンスや深刻な損失を被る可能性があります。

したがって、より慎重な選択肢として、マルチ・マネージャー戦略の採用が浮上することになります。マルチ・マネージャー戦略は、単一GPファンドの脆弱性に対処できるだけでなく、さまざまな専門系運用会社やセクターにエクスポージャーを拡大します。インフラはエネルギー、公共事業、医療、教育、住宅など多様な分野に広がっています。インフラのさまざまなサブセクターには、それぞれ独自の経済的な推進要因とリスク要因があり、分散投資の別の層を提供します。

投資家の中でも特にリソースに関心の高い投資家は、マルチ・マネージャー手法により、広範囲な専門系運用会社へのエクスポージャーを獲得することができます。平均的な単一ファンドでは、投資先資産(設備)は10~15であるのが普通ですが、強固に構築したマルチ・マネージャー型インフラソリューションでは、それよりはるかに多くの投資先資産を保有します。10~15社程度の資産では、一部のセクターに対するエクスポージャーしか持つことができず、各セクターの投資先資産は1つか2つだけであるのが普通です。

上記はインフラ投資における課題に対するソリューションを示すためのイメージ図であり、現実を忠実に反映したものとは限りません。分散効果を得るために複数のシングル・ファンドに直接投資をした場合は、1件のファンド・オブ・ファンズと同様の効果を実現しえますが、ファンドのモニタリング等の業務と負担がファンドの数だけ増加します。

出所:ラッセル・インベストメント

ポートフォリオ構築においては慎重な検討が重要です。十分に検討を重ねることにより、リターンの向上や内在的リスクの軽減が可能となります。特に、単一セクター内の資産でも多様なリターンのメカニズムが働いており、異なるリスクを伴う可能性がある点を考慮する必要があります。

例えば、収益が契約により固定されているパイプラインを、市場連動型の料金で電力を販売する独立系発電所と比較してみましょう。どちらもエネルギーセクターに属していますが、キャッシュフローの予測可能性により、リスクとリターンのプロファイルが異なっています。したがって、このようなサブセクターの違いを認識して分散投資の可能性を活用することが、ポートフォリオ構築には不可欠となります。

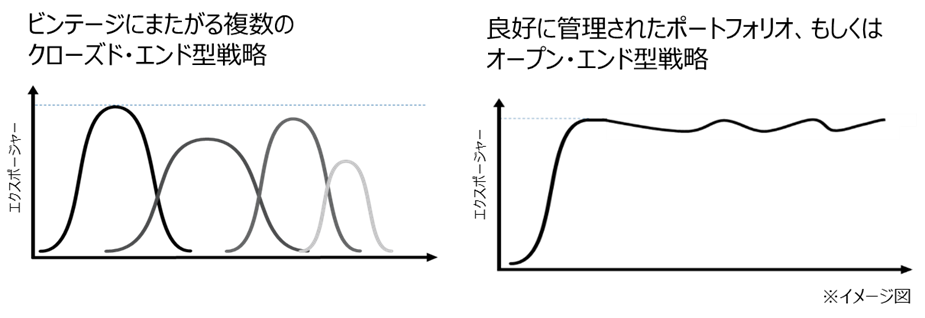

リスク管理 - すべてのビンテージとプロファイルを対象としてリスクを管理する

非上場インフラ投資のポートフォリオが構築されると、投資家は指定されたエクスポージャーを維持する責任を負います。この責任とは、全体的な投資金額に関する管理と、資産クラス内での具体的な戦略配分の管理の両方を指しています。

クローズドエンド型ファンドは、非上場インフラへのアクセスに広く利用されていますが、存続期間が定められているため、注意すべき問題があります。クローズドエンド型ファンドは、投資実行段階で資金を集め、その後資産の清算時に資金を分配します。

投資家は、意図するエクスポージャーを維持するために、新たなコミットメントの実施と、キャピタルコールや分配の時期を正確に予測する試みを絶え間なく繰り返すことになります。通常、そのような予測は相当に困難です。また、ブラインドプール型投資(投資家が最終的な投資内容を知らないコミットメント形式、つまり投資対象が何であるかが投資家に事前に明かされない形式)ではそのような予測は不可能です。

また、クローズドエンド型ファンドでは資産の取得と売却を継続的に行っているため、ポートフォリオが重要な分散指標を維持できるかどうかは流動的です。戦略的配分を維持するためには、投資先ファンドを継続的かつ厳格に監視することや、永続的な市場分析により今後の募集予定を確認してエクスポージャーを補充することが必要です。それに対して、オープンエンド型ファンドのストラクチャーは簡潔で煩雑さの少ない手法であり、上記の複雑な問題のほとんどを軽減することができます。

上記は良好に管理されたポートフォリオ、もしくはオープン・エンド型戦略でのインフラ投資における課題に対するソリューションを示すためのイメージ図であり、現実を忠実に反映したものとは限りません。分散効果を得るために複数のクローズド・エンド型戦略に直接投資をした場合は、1件のファンド・オブ・ファンズと同様の効果を実現しえますが、ファンドのモニタリング等の業務と負担がファンドの数だけ増加します。

出所:ラッセル・インベストメント

規律と柔軟性の維持

非上場インフラ資産は期間が長期であるという性質を有するため、成長率の過大評価や陳腐化の過小評価といった投資上の失敗が増幅される可能性があります。ラッセル・インベストメントは、この資産クラスへの投資を成功させるには、正しくない投資判断を回避する規律と、変化する世界に適応する柔軟性との微妙なバランスが必要だと考えています。総合的で強固なフレームワークを導入してインフラ投資ポートフォリオの構築、運用会社の選定および投資評価の指針とすることが重要であると確信しています。

実務上の示唆

インフラ投資に強固なフレームワークを採用する投資家は、典型的なインフラ資産ではないものの強力な参入障壁(政府が許可したものか市場構造によるものかを問わず)を有する資産に投資することが可能になります。

例えば、データ保存技術は、ここ数年で現代経済に不可欠なサービスになってきたとラッセル・インベストメントは認識しています。このトレンドに参入する上での問題点は、通常のデータセンターの特色(低い参入障壁、短い契約期間、高い陳腐化リスク、回収不能な資本的支出の多さなど)は投資対象としての魅力が小さいことです。

ラッセル・インベストメントは、データ保存技術を調査する中で、重要な問題の解決策として機能するアプローチを発見しました。発掘したデータセンターは、アジア太平洋地域の政府系機関が独占的に使用していたものであり、収益や資本支出を含め全面的に契約の規定に従って運営されていました。ラッセル・インベストメントの分析では、このデータセンターは非常に高いセキュリティ要件を備えており、それが新規参入に対する強力な障壁となっていました。

結論として、非上場インフラは、投資家に分散投資、インカム収益およびグロース収益の大きな機会をもたらすとラッセル・インベストメントは投資経験から確信しています。この資産クラスへの投資を行うには、ポートフォリオ構築の難しさ、リスク管理、事務上の課題など難しい問題を乗り越える必要がありますが、マルチ・マネージャー戦略を採用することによりそれらのリスクを軽減することができます。

十分な情報や非上場インフラのメリット・デメリットについての総合的な理解があれば、非上場インフラを取り入れることによりポートフォリオを大幅に改善できる可能性があります。

MSCIインデックスに関する著作権およびその他知的財産権はすべてMSCI Inc.に帰属しており、その許諾なしにコピーを含め電子的、機械的な一切の手段その他、あらゆる形態を用い、インデックスの全部または一部を複製、配付、使用することは禁じられています。またこれらの情報は信頼のおける情報源から得たものでありますが、その確実性および完結性をMSCI Inc.は何ら保証するものではありません。

EDHEinfra infra300 indexはEDHECグループの一員であるScientific Infraが開発、計算、保守、公開をしています。Scientific Infraは当該インデックスに関する知的財産権を有し、世界各国で商標を登録しています。

Dow Jones Brookfield Listed Infrastructure Indexに関する著作権等の知的財産権、その他一切の権利は、S&Pダウ・ジョーンズ・インデックス社(S&P Dow Jones Indices LLC)に帰属します。

FTSE EPRA/NAREIT REIT Indexは、FTSEインターナショナル・リミテッド(以下FTSE)により計算されます。FTSE EPRA/NAREIT REIT Indexに関する全ての権利は、FTSE、ユーロネクスト株式会社(EURONEXT)、欧州一般公共不動産連合 (“EPRA”) 及び全米不動産投信連合 (“NAREIT”) に属します。“FTSE™”はロンドン証券取引所株式会社及びフィナンシャル・タイムズ・リミテッドの商標であり、FTSEのライセンスのもとで使用される商標です。“NAREIT®” はNAREITの商標にしてかつライセンスのもとで使用される商標です。“EPRA®” はEPRA の商標にしてかつライセンスのもとで使用される商標です。“FTSE EPRA/NAREIT REIT Index”はFTSE, EPRA, NAREIT 及び EURONEXTの商標です。FTSE、EURONEXT、EPRA、NAREITあるいはそれらからライセンス供与された者のいずれも、何人に対してもFTSE EPRA/NAREIT REIT Indexの利用から生じるいかなる損失には(過失を含めて)責任を負うものではありません。

ブルームバーグ(BLOOMBERG)は、ブルームバーグ・ファイナンス・エル・ピー(Bloomberg Finance L.P.)の商標およびサービスマークです。ブルームバーグ・ファイナンス・エル・ピーおよびその関係会社(以下「ブルームバーグ」と総称します。)またはブルームバーグのライセンサーは、ブルームバーグインデックス(BLOOMBERG INDICES)に対する一切の独占的権利を有しています。

インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。