アブソリュート・リターン・カレンシーによる為替ヘッジの補完:日本の投資家にとっての視点

概要

- ラッセル・インベストメントのアブソリュート・リターン・カレンシー・ストラテジー(ARCS)は、3つのファクター(キャリー、バリュー、トレンド)にエクスポージャーを分散させる、強固で透明性の高いルールベースの戦略です。

- この戦略は伝統的資産との相関が低いため、リスクをほとんど追加することなく、マルチ・アセット・ポートフォリオのリターンの向上が見込めます。

- ラッセル・インベストメントの見解として、為替市場では長年の試練に耐えてきたファクターが3点あります。それは、キャリー、バリュー、トレンドです。近年、G10通貨間の金利差とバリュエーション・スプレッドが拡大しているため、ARCSの期待リターンは良好と考えられます。

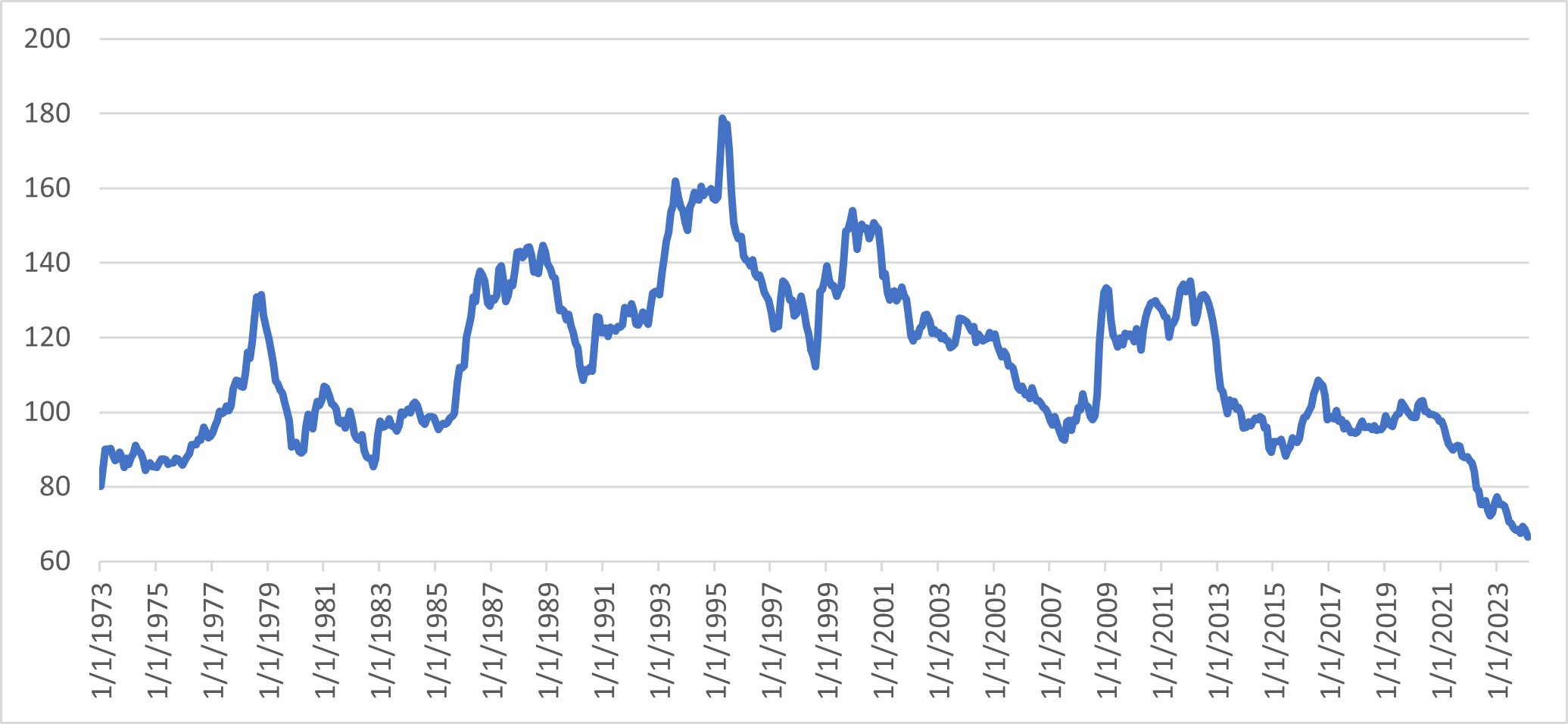

日本円(JPY)は現在、自由変動相場制が開始された1973年以降で最低となる水準で取引されています。図表1に示した国際決済銀行の実質実効為替レート指数(日本の主要貿易相手国の通貨に対する円のインフレ調整後のバリュエーション)を見ても、これは明らかです。

図表1:日本円の実質実効為替レート指数

出所:国際決済銀行、LSEGデータストリーム、2024年2月時点

グローバル市場に投資する日本の投資家の視点では、円のバリュエーションが低いことは、将来的に円が外貨に対して上昇する円高リスクが増すことを意味します。そのため投資家は、為替フォワード市場で円に対して外貨を売ることによって、国際分散投資に伴う為替リスクをヘッジすることができます。そして外貨建て資産の一定割合の為替リスクをヘッジする手法は、パッシブ為替ヘッジ(または固定為替ヘッジ)と呼ばれています。

現在の市場環境で日本の投資家が為替ヘッジを行う場合、為替ヘッジコストに留意する必要があります。米ドル(USD)を例にとると、円との短期金利差である4.7%が、米ドル/円の3ヵ月先物為替レートに織り込まれています1。仮に1年後も為替レートが現在の水準であれば、米ドルを対円で先売りしてヘッジした場合、4.7%の為替ヘッジコストが発生します。言い換えれば、為替ヘッジがプラスのリターンをもたらすには、今後12ヵ月間に米ドルが対円で4.7%超下落する必要があります。

パッシブ為替ヘッジを補完する方法の一つは、ラッセル・インベストメントのアブソリュート・リターン・カレンシー・ストラテジー(ARCS)などの通貨ファクター戦略と組み合わせることです。ARCSは、3つのファクター(キャリー、バリュー、トレンド)にエクスポージャーを分散させる、強固で透明性の高いルールベースの戦略です。日本の投資家にとって、ARCSはパッシブ為替ヘッジのヘッジコストを軽減する方法となり得ます。2020年1月の新型コロナウイルス感染症のパンデミック以来、ARCSは年率1.4%のリターンを達成してきました。同期間にJPモルガン国債インデックス・グローバルをヘッジした場合、ヘッジコストは年率1.9%となりますが、ARCSでこのコストを軽減できます2。

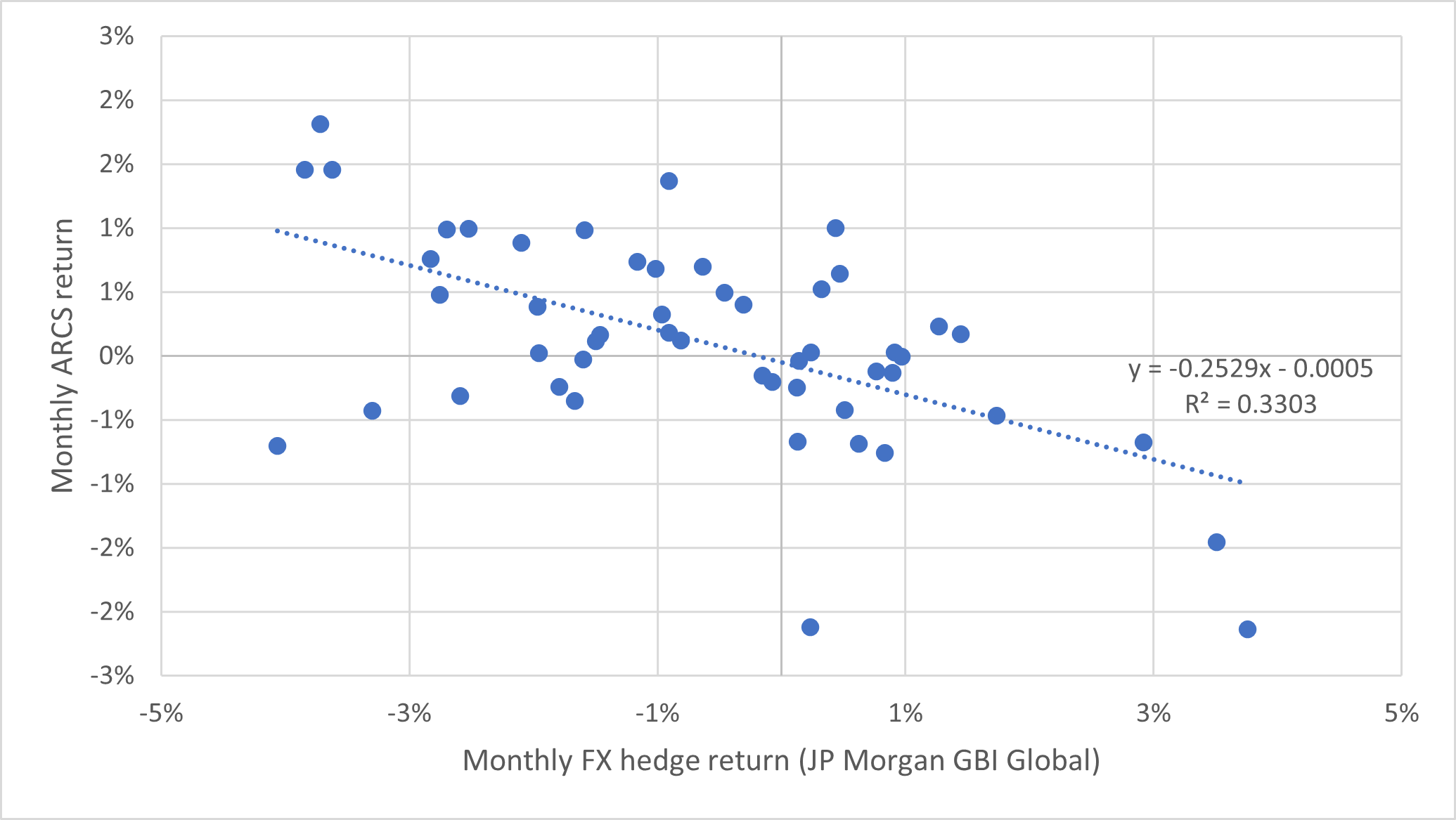

ARCSがパッシブ為替ヘッジとどのように相互作用しているのか、月次のデータで見てみましょう。図表2に示されているように、月次のARCSリターンがグローバル債券の円ヘッジ・リターンと負の相関関係にあることは魅力的です。ヘッジコストを軽減できることに加え、ARCSと円ヘッジ・リターンには負の相関関係があるため、パッシブ為替ヘッジとARCSを組み合わせると、パッシブ為替ヘッジのみを行う場合よりもボラティリティを低減できます。

図表2:ARCSとグローバル債券(円ヘッジ)の月次リターンの相関関係(2020年1月以降)

出所:ラッセル・インベストメント、JPモルガン、2024年3月31日時点

相関係数の表は2020年1月–2024年3月末の月次リターン(米ドルベース)による分析。グラフは米ドルベース上記は過去の実績であり、将来の投資収益等の示唆あるいは保証をするものではなく、その結果の確実性を表明するものではありません。インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

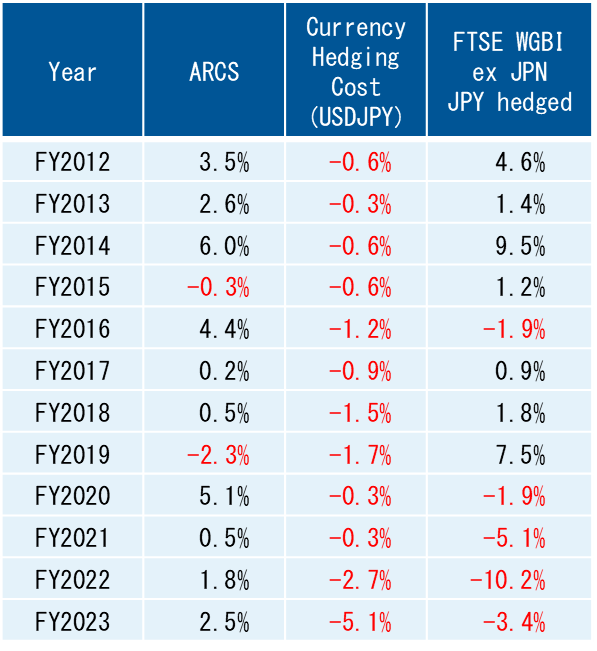

2012年度から2023年度(日本の会計年度)までの期間について表1で示したように、為替ヘッジ付きグローバル債券に対するARCSの補完性は、より長い期間でも維持されています。何らかのショックが発生した場合、為替レートは理論レートから乖離する傾向があるため、ARCSのパフォーマンスはマイナスになる一方で、為替ヘッジ付きグローバル債券のリターンは堅調に推移する傾向があります。例えば、2015年度は中国経済や株式市場の乱高下、2019年度は新型コロナウイルス感染症によるショックに見舞われました。またショックの後で為替レートは均衡値へ戻る傾向があるため、ARCSのパフォーマンスはプラスとなっています(2016年度と2020年度)。為替ヘッジのヘッジコストが高い場合(2022年度と2023年度は日本と海外との金利差が大きい)、ARCSのパフォーマンスはプラスになる傾向があり、ヘッジコストをある程度補うことに寄与しています。

表1:ARCS、為替ヘッジコスト、為替ヘッジ付きグローバル債券のリターン

出所:ラッセル・インベストメント、ブルームバーグ、2023年3月31日時点

上記は過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

なぜいまARCSなのか?

ラッセル・インベストメントでは、ARCSは将来のリターン見通しも十分に良好と考えています。ARCSの将来のリターンを示唆する2つの指標が近年改善しており、過去平均を上回っているからです。それらの指標は、ARCSキャリーファクターとARCSバリューファクターに関連しています。

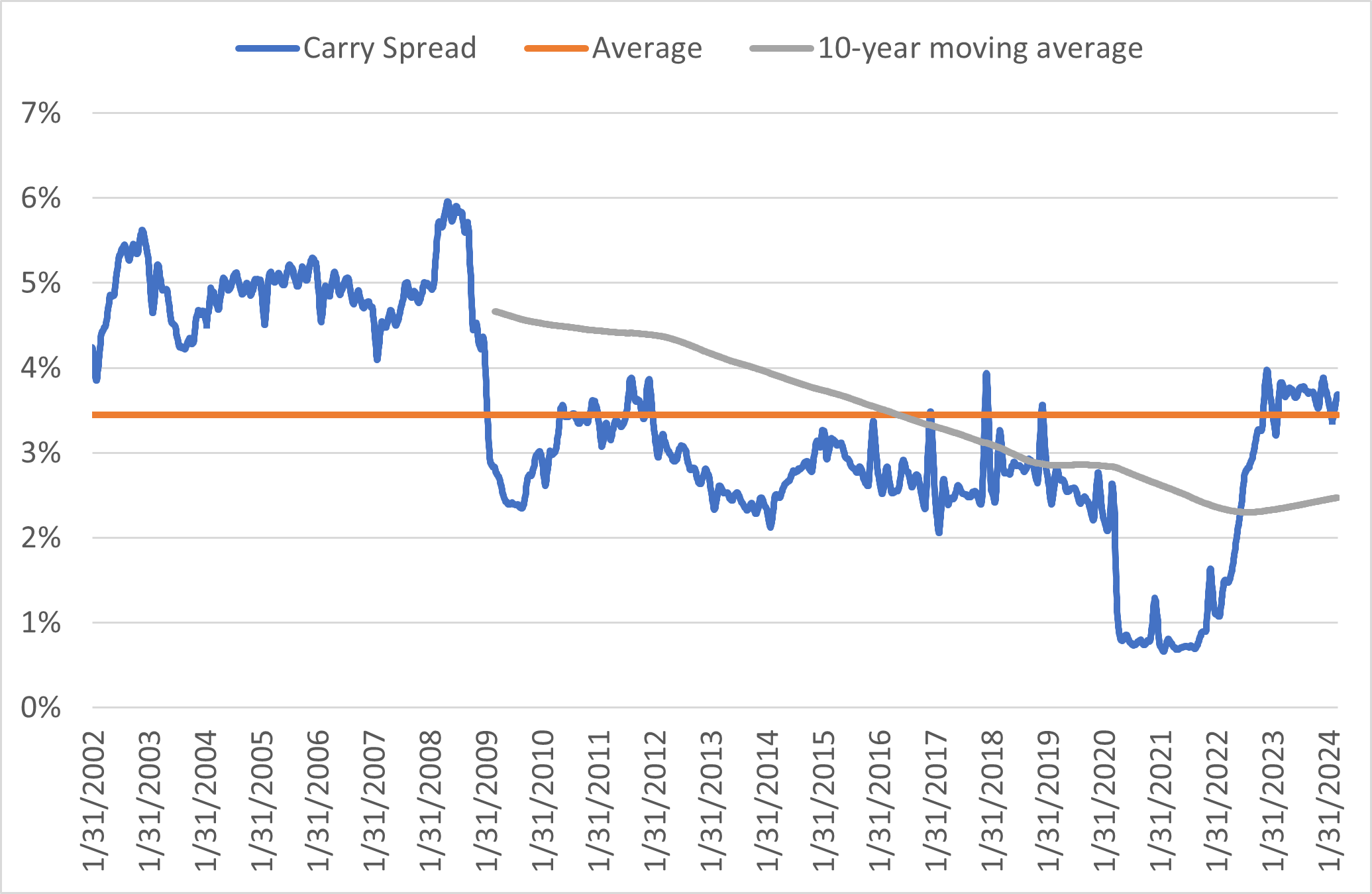

ARCSキャリーでは、短期金利が最も高い通貨をロングし、最も低い通貨をショートします。「キャリースプレッド」は、ロングしている通貨の平均金利とショートしている通貨の平均金利の差と定義できます。スポット為替レートと金利が変動しなければ、キャリー戦略はこのスプレッドがリターンとなります。図表3では、キャリースプレッドを全標本平均と10年移動平均に対してプロットしています。平均キャリースプレッドの3.4%は、同期間のARCSキャリー戦略のリターンに近似しています。

2024年4月末のキャリースプレッドは3.7%で、全標本平均をわずかに上回り、2.5%の10年移動平均は大きく上回っています。これはARCSキャリーファクターのリターン見通しに関する有望な中期的指標ですが、実際のリターンは大きく乖離する可能性があることに留意する必要があります。キャリースプレッドが急速に縮小する場合(例:2008年、2020年)よりも、過去2年間のように拡大または安定する場合の方が、キャリーファクターのリターンにとっては有益です。

図表3:キャリースプレッドと平均

出所:ラッセル・インベストメント、ブルームバーグ、2024年4月1日時点

出所:ラッセル・インベストメント、ブルームバーグ、2024年4月1日時点

上記は過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

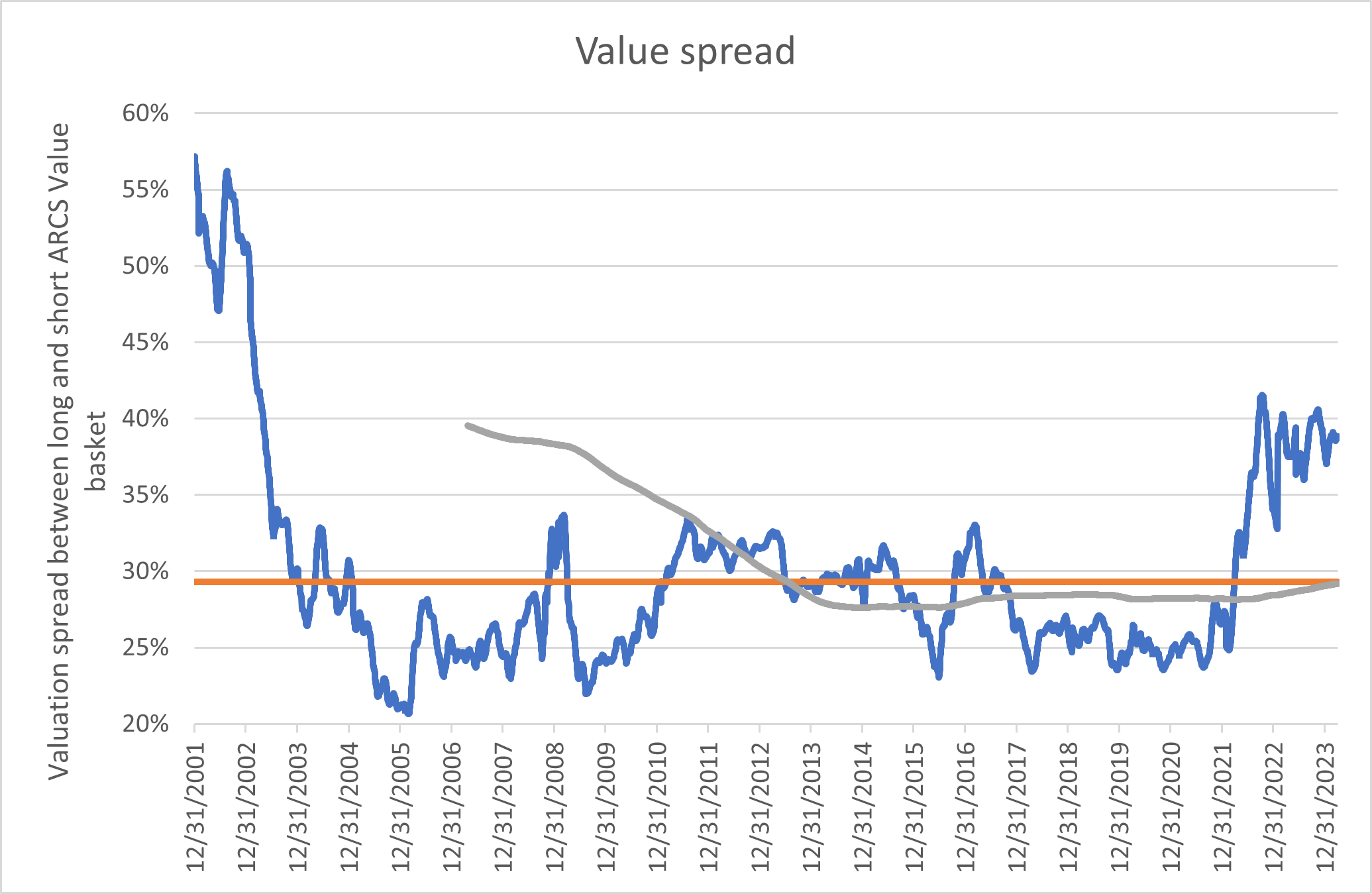

ARCSバリューファクターについても、将来に関する同じような指標があり、ラッセル・インベストメントでは「バリュースプレッド」と呼んでいます。バリュエーションは、対米ドルスポット為替レートと購買力平価水準(「均衡為替レート」)との乖離(パーセンテージ)として測定されます3 。バリューファクターでは、為替レートが均衡レートを下回る「割安」な通貨をロングし、為替レートが均衡レートを上回る「割高」な通貨をショートします。バリュースプレッドはキャリースプレッドと類似しており、ロングしている通貨の「平均ミスバリュエーション」とショートしている通貨の「平均ミスバリュエーション」の差を意味します。

図表4では、バリュースプレッドを全標本平均と10年移動平均に対してプロットしています。バリューファクターのリターン見通しに関する指標であるバリュースプレッドは39%で、いずれの平均(約29%)も大きく上回っています。一般的に、バリュースプレッドが拡大、つまりミスバリュエーションが拡大するとARCSバリューファクターは下落します(例:2020~2022年)。バリュースプレッドが縮小すれば、ARCSバリュー戦略にとっては基本的に有益です(例:2001~2006年)。現在のバリュースプレッドは比較的大きいため、今後は縮小する可能性が高い状況です。スプレッドが現在の水準を大幅に上回っていたのは、2000年代初頭のみです。

図表4:バリュースプレッドと平均

出所:ラッセル・インベストメント、ブルームバーグ、2024年4月1日時点

上記は過去の実績であり、将来の運用成果等を示唆あるいは保証するものではありません。インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

結論

日本の投資家にとって、パッシブ為替ヘッジを補完する手段としてアブソリュート・リターン・カレンシー・ストラテジーが有効である理由を紹介してきました。為替リスクを抑制する為替ヘッジには高いヘッジコストがかかりますが、ARCSはそのコストを相殺できる可能性があります。

ARCSの規律を守ったシステマティックなプロセスにより、外国為替市場においてリターンを生み出すファクターを活用できます。ラッセル・インベストメントの見解として、為替市場では長年の試練に耐えてきたファクターが3点あります。それは、キャリー、バリュー、トレンドです。近年、G10通貨間の金利差とバリュエーション・スプレッドが拡大しているため、ARCSの期待リターンは良好と考えられます。

1出所:LSEGデータストリーム、2024年4月10日現在

2出所:JPモルガン、ラッセル・インベストメント、2024年3月31日現在。為替ヘッジによるスポット為替レートリターンは、原資産である外国債券に対する逆の為替変動によって相殺されます。

3出所:3つの戦略すべてについて米ドルを参照通貨に選んでいますが、ポジションとリターンは参照通貨の選択とは関係ありません。

ARCS指数(Absolute Return Currency Strategy Indicator)はラッセル・インベストメント グループからの委託を受けてIHS Markit社が算出する、客観性のある公表データに基づき定量的に構築されるファクター運用戦略です。同指数(indicator)の知的財産権はラッセル・インベストメント グループに帰属します。JPモルガンGBI グローバルは、J.P.Morgan Securities Incが算出し公表している指数で、当指数の著作権および知的所有権はJP Morgan Chase & Co.に帰属します。

FTSE World Government Bond Indexは、FTSE Fixed Income LLCにより運営され、世界主要国の国債の総合収益率を各市場の時価総額で加重平均した債券インデックスです。このインデックスのデータは、情報提供のみを目的としており、FTSE Fixed Income LLCは、当該データの正確性および完全性を保証せず、またデータの誤謬、脱漏または遅延につき何ら責任を負いません。このインデックスに対する著作権等の知的財産その他一切の権利はFTSE Fixed Income LLCに帰属します。