サプライチェーンの状況:サプライチェーンの回復は、2023年も続くのか?

以下は、2022年12月14日にラッセル・インベストメント(米国)のHPに掲載された英文記事を翻訳したものです。原文は こちら。

- 一時は新型コロナ感染拡大に伴う行動制限や都市封鎖で壊滅的な打撃を受けたサプライチェーンは、その後大幅な回復の兆しを見せています。

- サプライチェーンは、不確定要素が常につきまとうものの、2023年もさらに回復を続けることになるでしょう。

要旨:サプライチェーンは、最近のインフレ上昇に圧力をかけた重要な要因のひとつでした。我々、ラッセル・インベストメントはお客様にとって信頼のおけるアドバイザーとして、この複雑な状況をよりよく理解するサポートが出来ると考えます。

はじめに

市場観測者はよく「銅は、経済学の博士号を保有している」と冗談めかして言いますが、2022年においては、そのメンバーにサプライチェーンを加えてもいいでしょう。新型コロナの発生以来、都市封鎖やそのほかの行動制限によって、サプライチェーンの正常な機能は損なわれました。2023年を迎えるに当たって、サプライチェーンの現状と、2023年の見通しについて考察してみるのもいいでしょう。

運送費は正常化の様相

運送費はサプライチェーンの状況を判断するのに有効な指標のひとつです。運送費が長期トレンドを大きく上回れば上回るほど、サプライチェーンがより逼迫している可能性が高いということです。運送費の中でも、海上運賃が最も重要な指標と言っていいでしょう。というのは、国際的な輸送の大部分が、海上輸送に依存しているからです。冷蔵庫、トラック、食器洗い機といった重量のある耐久消費財については、海上輸送船舶で輸送することが、商品を生産者から消費者に届けるための唯一の現実的な手段と思われます。

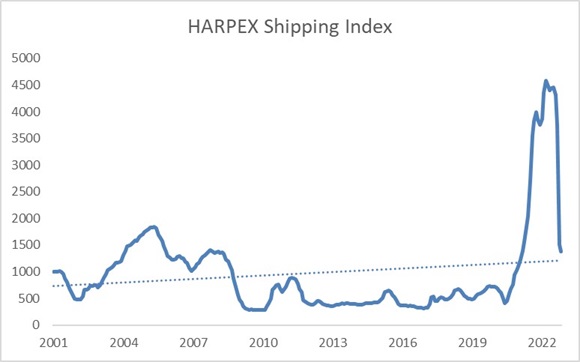

まずは、ハーペックス・シッピング・インデックスについて紹介します。この指標は船舶仲介業者が作成したもので、コンテナ船のチャーター料の価格を追跡するものです。指標の数値が高ければ高いほど、船舶使用料が高いということです。以下のグラフを見ればわかる通り、ハーペックス・シッピング・インデックスはピーク時から大きく下落しており、現在では長期トレンドをわずかに上回る程度となっています。つまり、コンテナ船輸送価格は概ね正常化してきたということです。

出所:リフィニティブデータストリーム、2022 年 11 月時点

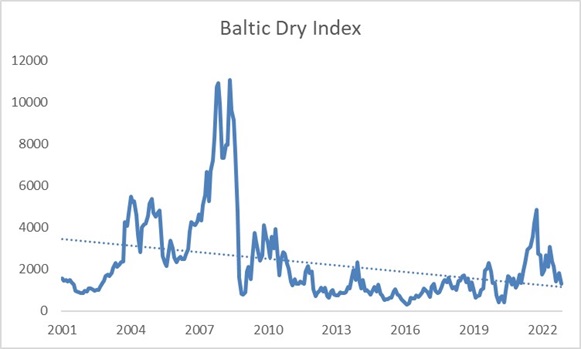

原材料も、多くが海上輸送船舶によって運ばれています。ということで、原材料の輸送費を測定するバルチック・ドライ・インデックスも、サプライチェーンの逼迫度合いを知る上での有効な指標となり得ます。ハーペックス・インデックスと同様、バルチック・ドライ・インデックスも新型コロナの影響により大幅に上昇しましたが、今では長期トレンドのライン上に近づいています。

S出所:リフィニティブデータストリーム、2022 年 11 月時点

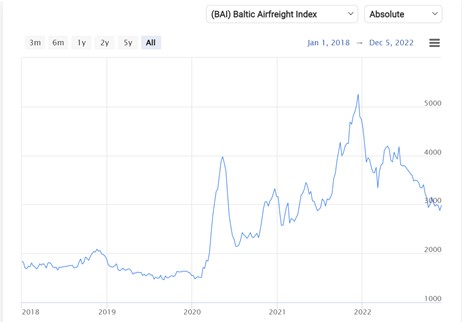

海上輸送船舶が物資の輸送に重要な役割を果たす一方、航空輸送においては傷みやすい生鮮食料品や、迅速な輸送が必要とされる商品の輸送に頻繁に利用されます。バルチック・エアフレイト・インデックス(BAI)は物資の空輸にかかる費用価格を追跡するものです。バルチック・エアフレイト・インデックスは依然として、コロナ前の水準を大きく上回っていますが、ピーク時に比べて約40%下落しており、こちらもサプライチェーンが回復しつつあるという兆候を示しています。

出所:TACインデックス、2022年11月時点

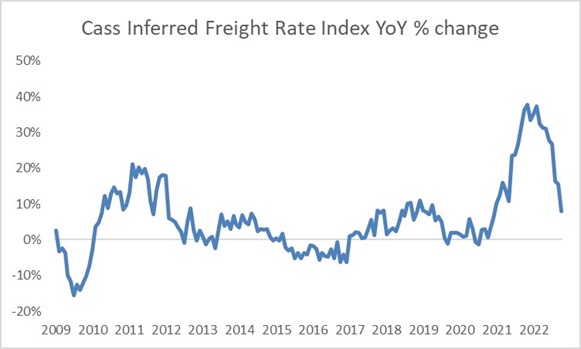

最後に、北米地域内のみで輸送される物資についても見てみましょう。カス・インファード・フレイト・レイト・インデックスは、北米地域内でのあらゆる輸送にかかる費用について、総合的な単価を示すものです。この指標は前年同期比では依然としてプラスの増加率を示していますが、増加率そのものは明らかに減速傾向にあると見て取れます。これもサプライチェーンが回復しつつあるという兆候を示すものです。

出所:Cass Information Systems, Inc., 2022 年 10 月時点

貨物船の待機時間や船積み遅延も解消傾向

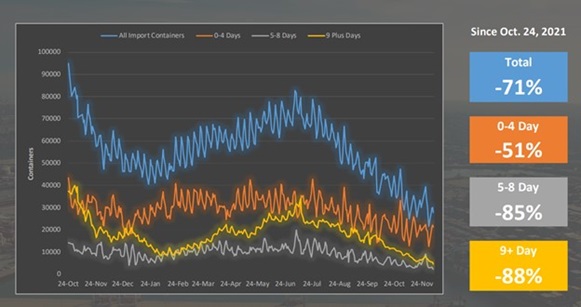

とはいえ、運送費がサプライチェーンを考慮する上での唯一の手段というわけではありません。もうひとつの指標としては、船舶輸送がどのくらい迅速に行われているか、ということがあります。2021年には、ロサンゼルス港(世界で最も利用船舶の多い港のひとつ)における混雑ぶりが、世間の耳目を集めました。この状況は、時間の経過とともに大きく改善されてきた模様です。以下のグラフは、港湾内での滞留時間、つまりコンテナ船が何もせずにとどまっている時間のトレンドを示しています。

出所: Port of Los Angeles、2022 年 11 月時点

最長となる9日間以上滞留したコンテナ船の数は、2021年10月下旬以降88%以上も減少しました。また、各種ニュース報道によると、ロサンゼルス港停泊の待機状態にあった船舶数も、2021年のピーク時からほぼ90%減少したとのことです。

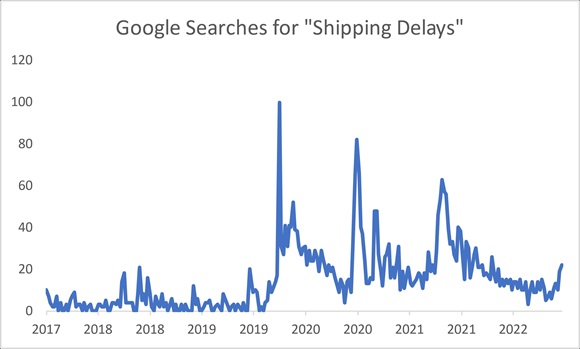

貨物船待機以前の話として、「Shipping Delays(船積み遅延)」を検索ワードとするグーグル検索件数も示唆に富んでいます。これは実際の船積み日数を示す直接的な計測値ではありませんが、サプライチェーンが逼迫していれば船積み遅延は多くなり、その結果船積み遅延について検索する人の数も増えるということになります。ところが以下のグラフを見ると、船積み遅延について検索する人の数は、これまでのピーク時から大きく減少していることがわかります。ここ数週間で検索件数が微妙に増加に転じていますが、これは単にホリデーシーズンに関連する季節的要因によるものではないかと見ています。つまり、グーグル検索件数からも、サプライチェーンが回復しつつあるとの見方に対する信憑性が高まることになります。

出所: Google Trends、2022 年 1 2 月 7 日時点

サプライチェーンとインフレとの関係

サプライチェーンは経済学者にとっては研究対象として魅力あるものですが、消費者にとっては、結局のところ自身の生活に影響があるかどうかが関心の的になります。2022年は多くの消費者にとって苦しい1年でした。高いインフレ率は消費者の給与伸び率を上回り、消費者から購買力を大きく奪い取りました。インフレ率に影響を及ぼす要素は数多くありますが、その中でもサプライチェーンが及ぼす影響は重大なものでした。

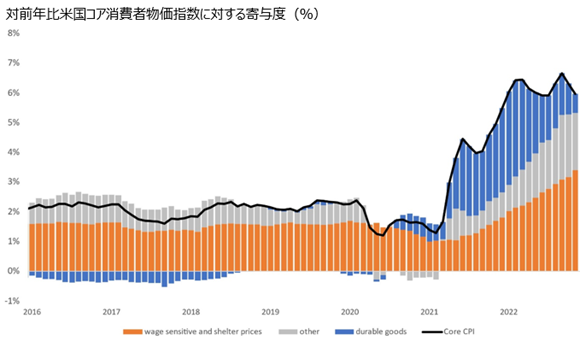

以下のグラフは対前年比コアインフレ率に対する寄与度(パーセンテージ・ポイントで表示)を考察したものです。新型コロナ以前は、テクノロジーの進化によって、耐久消費財の価格は長期的下落傾向にありました。以下のグラフで、青い棒は耐久消費財価格を示していますが、これは概ね毎年下落傾向にあり、コアインフレ率を抑制していました。ところが、新型コロナの感染が拡大するにつれ、多くの国々が都市封鎖やその他の移動制限を強行したため、物資の生産・輸送が大いに停滞することになりました。このようなサプライチェーンの破壊によって、耐久消費財の価格は実際大きく跳ね上がりました。青い棒はプラス方向に転じ、2021年末/2022年初頭まで伸び続けました。

消費者にとって嬉しいことに、この傾向はまたもや方向転換しようとしています。青い棒はピーク時からは短くなっており、このことからもサプライチェーンの回復によって、耐久消費財価格のインフレ率が平準化しつつあるということがわかります。

出所:リフィニティブデータストリームのデータを元にラッセル・インベストメント作成、2022 年 11 月時点

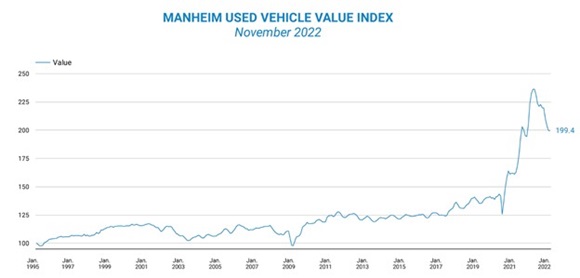

耐久消費財の中でも、インフレ高騰の大きな要因となったもののひとつは、ドライバーが利用するもの、つまり中古車でした。以下のグラフは、自動車価格が2021年末/2022年初頭までいかに劇的に上昇したかを示しています。ところがここ数か月では、中古車価格は下落に転じています。価格は依然としてコロナ前の水準を大きく上回っていますが、少なくとも価格上昇圧力が若干弱まったのは安心材料といえます。

出所: Manheim Solutions/Cox Automotive、2022 年 11 月時点

2023年の見通しとリスクファクター

2023年を迎えるこの時期、今年がどんな年になるだろうかと考えずにはいられません。マクロ経済における不透明さは残るものの、サプライチェーンについては悪化よりも、さらなる改善を強く期待させるような兆候が見られます。世界最大の工業生産拠点のひとつである中国では、これまで工業生産を妨げていた厳格なコロナ抑制策を幾分和らげるとの発表が出されています。新型コロナの感染者数が予想以上に増えればこれらの政策はまた逆戻りするといったリスクはありますが、当社では中国政府は、これまで2022年に見られたような都市レベルでの大規模な封鎖を繰り返すのではなく、経済成長を主眼に据えた新たな政策により、今後はよりターゲットを絞ったコロナ抑制策が行われるものと考えています。中国が通常のリズムに近い工業生産を行えるようになれば、サプライチェーンに対する圧力が幾分抑えられることになるでしょう。

2023年には多くの先進国では経済成長が正常化してくるものと予想されますが、緩やかな景気後退が見られる地域が出てくる可能性もあります。景気後退そのものは、もちろん消費者にとって嬉しいものではないのですが、緩やかな景気後退であればサプライチェーンのさらなる回復を促すための苦い良薬にもなり得ます。景気後退局面においては、消費者は例えばテレビや自動車といった大型一般消費財購入のタイミングを遅らせがちになります。需要が下がることによって需給バランスが正常化し、やや残っているサプライチェーンが崩れる心配を取り除いてくれます。

エネルギー価格は、サプライチェーンの正常化を促進するか阻害するかのいずれにもなり得る未知の要素となります。景気後退によって需要が下がれば、エネルギー価格も下落する可能性がありますが、地政学的な紛争が起きるようなことがあればエネルギー価格は少なくとも短期的に大きく上昇する可能性もあります。石油やディーゼル燃料の価格上昇によって、輸送コストが上昇し、船積み商品の価格が上昇する可能性があり、これによってまたしてもサプライチェーンに起因するインフレが起きるかもしれません。

サプライチェーンの状況は、さまざまな要因が複雑に絡み合っているので、なかなか理解できるものではありません。しかし、我々のようなアドバイザーと協働することによって、この問題により良く対処することができるものと考えています。