中国経済は見事な復活を遂げるのか?

以下は、2024年2月8日にラッセル・インベストメント(米国)のHPに掲載された英文記事を翻訳したものです。原文はこちら。 内容は作成時点のもので今後市場や経済の状況に応じて変わる可能性があります。また、当見解は将来の結果を保証するものではありません。

概要:

- 中国株は懸念材料を織り込み済みで、きわめて割安な状態になっています。こうした状況は、アクティブ運用会社に投資機会を提供するものとラッセル・インベストメントは考えています。

- バリュエーション重視で逆張り思考の楽観的な運用会社は、中国株に投資先を切り替え、打撃を受けたIT関連株や、内需関連株である旅行、観光および国内高級ブランド銘柄に注目しています。

- 一部のアクティブ運用会社は、政治主導者が経済や株式市場に対する重点的な取り組みを進めていることが、状況好転のきっかけになる可能性があると考えています。

中国経済は見事な復活を遂げるのか?

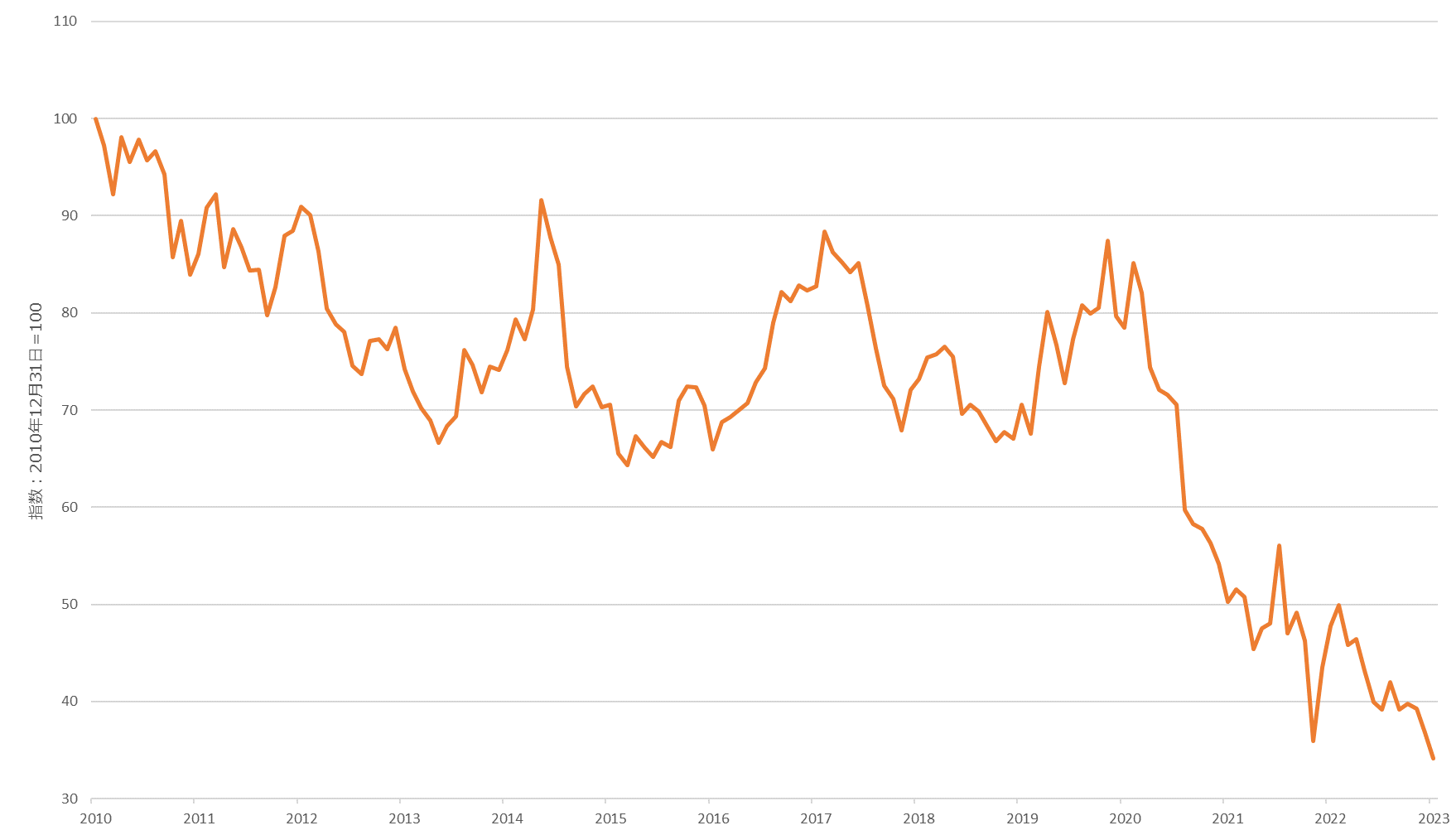

中国株は、2023年において最も出遅れ感の目立った投資先の一つです。MSCIオール・カントリー・ワールド・インデックスが23%上昇した一方、MSCIチャイナ・インデックスは11%下落しました。 長期目線では、中国株(MSCIチャイナ・インデックスを使用)は2010年末以来、先進国株式(MSCIワールド・インデックスを使用)を65%アンダーパフォームしています。

中国経済は、2023年第1四半期は好調だったものの、2023年下半期にかけて軟調に推移しました。低迷する不動産市場と消費者の警戒心という逆風は依然として続いていますが、この3ヶ月間、 中国政府は財政出動に重点を置く取り組みを進めることで対応しています。

現在、中国株は懸念材料を織り込み済みで、きわめて割安な状態になっています。ラッセル・インベストメントは、 中国株のアクティブ運用会社が今年こうした背景による恩恵を得る可能性があると考えています。

図表1:MSCIチャイナ対MSCIワールド・インデックス

出所:MSCIワールド・インデックス、MSCIチャイナ・インデックス 2023年12月末時点

インデックスは資産運用管理の対象とはなりません。またインデックス自体は、直接投資の対象となるものではありません。

サイクル、バリュエーション、センチメント:中国株の見通しを評価

ラッセル・インベストメントは、サイクル(中期/景気循環)、バリュエーション(長期/割高・割安)およびセンチメント(短期/投資家心理) からなる投資枠組みを通じて市場を分析しています。それでは、サイクルから見ていきましょう。

ラッセル・インベストメントは、2024年に中国経済が約4.5~5.0%とまずまずの経済成長を達成すると予想しています。この経済成長は、政府支出 (さらなる財政出動策)や上向きのクレジット動向、さらには消費者信頼感や消費者支出の緩やかな改善などによって後押しされる可能性があると考えています。 一方で北半球諸国の景気後退リスクは依然として高く、輸出が経済成長の下支えとなるには限界があると考えています。これは企業収益がまずまずであることを示唆しますが、 インフレが緩やかに続き、生産者物価の上昇が加速した場合、収益率が圧迫される可能性があるためです。また現在のコンセンサス予想では2024年の収益予想は18%ですが、 これは少々楽観的と思われます。

今後数ヶ月間の主な注目材料は3月の両会(全国人民代表大会および中国共産党年次総会)です。この会議で中国政府は、成長目標と、実体経済に対するさらなる財政出動策を公表する可能があります。 その他の今後の注目材料は、11月のアメリカ大統領選挙、そしてアメリカが対中政策を変更する可能性があることです。

次に、バリュエーションについて見てみましょう。

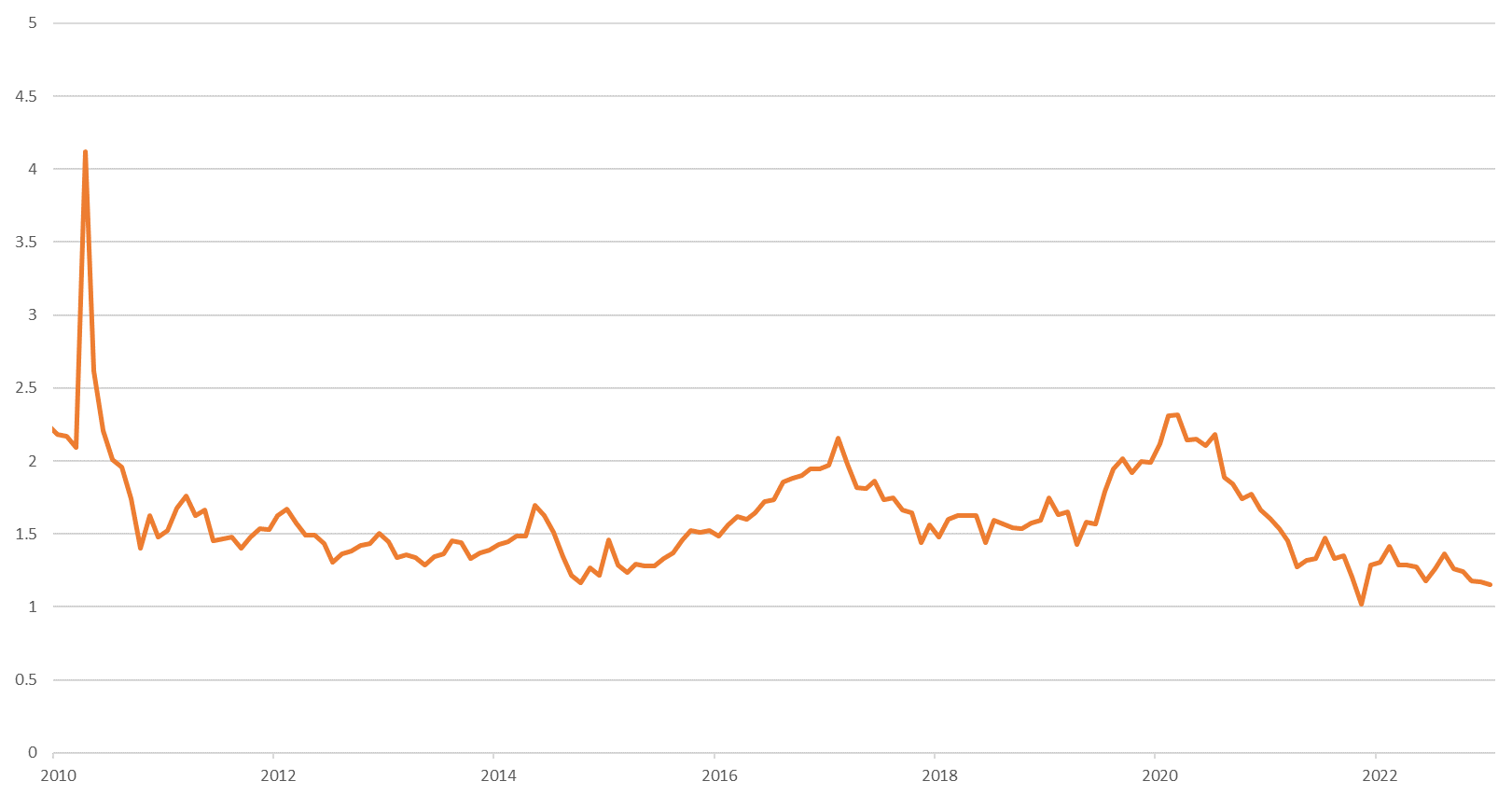

中国株は現在きわめて割安な状態であり、MSCIチャイナ・インデックスは1倍をわずかに上回る株価純資産倍率で取引されています。先進国株式のフォワード株価収益倍率は18倍ですが、 中国株は現在10倍を下回っています。よって、ラッセル・インベストメントは中国株が魅力的なバリュエーションを提供していると考えています。

図表2:MSCIチャイナ 株価純資産倍率

出所:MSCIインデックス 2023年12月末時点

インデックスは資産運用管理の対象とはなりません。またインデックス自体は、直接投資の対象となるものではありません。

最後に、センチメントを見ていきましょう。ラッセル・インベストメントでは、中国株をパニックまたはユーフォリアの度合いでグローバルエクイティと比較するという独自の方式を採用しています。 この方式では、証拠金負債(≒信用取引残高)やインプライド・ボラティリティ、相対的強度指数などのテクニカル指標やポジショニング基準を組み込んでいます。 ここ数ヶ月間にはパニック的な兆候もみられ、市場の警戒心が強まり、かつ中国株がアンダーウェイトされていることが示唆されています。明確な根拠はないものの、 中国に対するこうしたセンチメントの特徴付けは適切であると考えられます。資産運用会社が中国株の投資機会についてコメントする記事が今年になっていくつか見られたため、 ラッセル・インベストメントの見方はあながち間違いではないでしょう。

運用会社は中国株のどこに投資機会を見出しているのか?

アクティブ・マネジメント業界では、以前(2021年および2022年の大半)中国株をアンダーウェイトしていた運用会社が、市場の急落が続く状況で中国株に投資先を切り替えているようです。 現在、バリュエーション重視で逆張り思考の楽観的な運用会社が中国株の買い入れを行っており、そうした運用会社は「歴史的にも魅力的で、世界金融危機レベルのバリュエーション」 であると考えているようです。運用会社は、過去3年間にかけて株価収益倍率が大幅に低下し打撃を受けたIT関連株や、旅行および観光、国内高級ブランドといった内需関連株の動きに注目しています。 経済回復が予想以上に遅れている状況で、これらの投資先は完全に無視されていると考えられます。

結論

今年に入ってから、中国政府は経済を刺激し、幅広い市場における信頼感を高めるために多くの政策を打ち出しました。こうした政策は一部の投資家により歓迎されています。 まだ具体化されてはいませんが、投資家にとっての関心事は、中国の政治主導者の間で経済と株式市場が最重要事項となったことでしょう。一部のアクティブ運用会社は、 この動きは政治課題の明確な変化であり、状況好転のきっかけになる可能性があると考えています。