一歩進んだプライベート資産との付き合い方(その2)

前回、プライベート資産とより深く付き合うための運営として、制度のキャッシュフローにより焦点を当てること、投資対象の特性に合わせてレイヤー(層)でマネージメントすることを紹介させていただいた。今回は、簡単な例を用いていくつかの気になるテーマについて具体的な数値で確認してみたいと思う。

なお、当資料で行われたすべての分析は、一定の(明示または黙示の)仮定・前提条件に基づくものであり、その結果の確実性を保証するものではないことにご留意いただきたい。

分析で確認予定のテーマとは

今回、確認していくテーマとして以下の5つを考えている。なお、グラフを多くした関係でページ数が増えてしまったことから2回に分けて紹介させていただくことをご容赦いただきたい。それ故に興味のあるテーマを中心に活用いただければと思う。

- プライベート資産の割合はどのように推移するのか、実効性のある投資配分のために考えるべきことは

- ネット・キャッシュフロー(以下「NCF」とする。また、NCFは給付超過を想定)がどのように賄われるか

- プライベート資産の割合を増やすことによるリバランスへの影響は(次回、紹介予定)

- プライベート資産のリターン貢献度は(次回、紹介予定)

- NCF対応分以外の分配金の推移は(次回、紹介予定)

前提条件および具体的な運営ルール

プライベート資産の配分は合計20%を目標にする

今回の分析ではプライベート資産へ合計20%を目標に配分することを検証していきたい。具体的には、リアルエステート(不動産)、リアルアセット(インフラ等)、プライベートデット、プライベートエクイティに等しく投資することとする。そして、残りの80%は、上場資産等の比較的流動性のある資産(以下、「他資産」とする)とする。

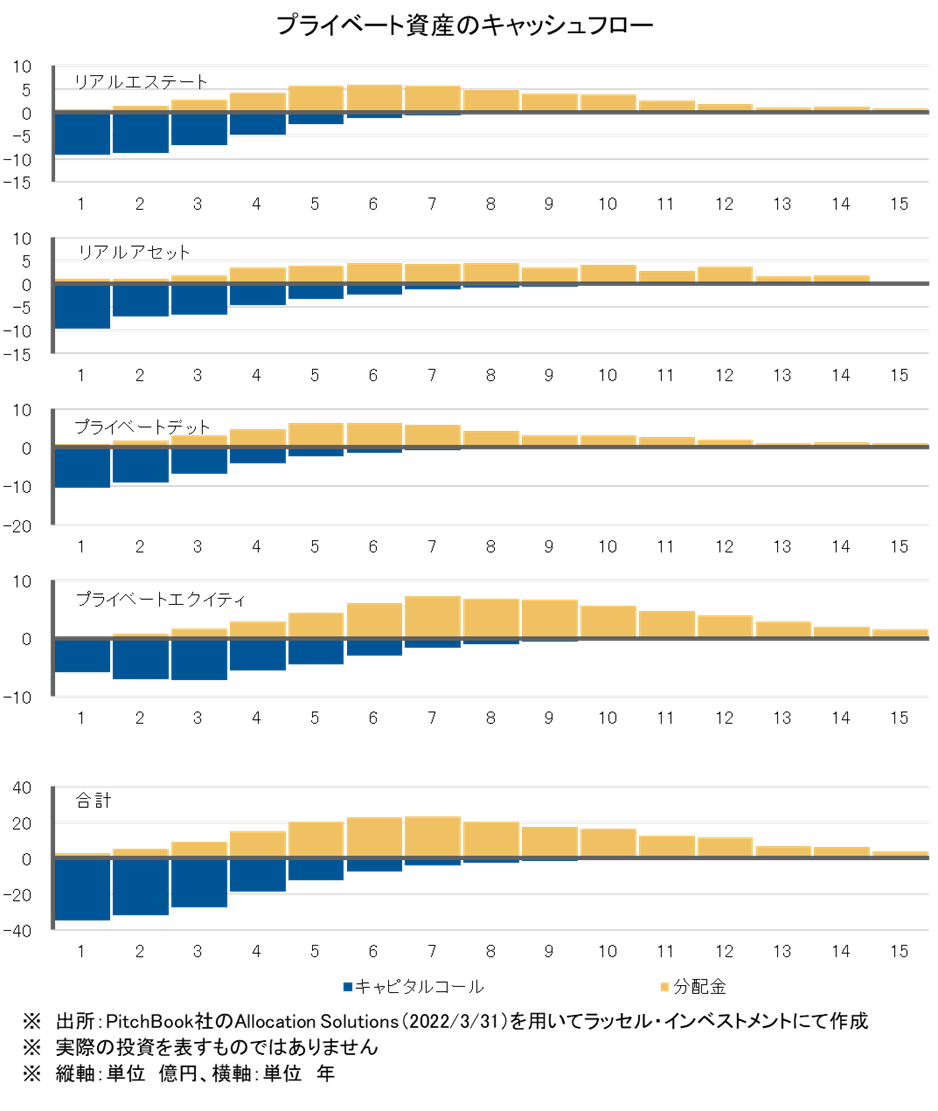

なお、プライベート資産のパフォーマンス等は、平均的なものを想定する(プライべート資産の前提は、PitchBook社のAllocation Solutions(2022/3/31)の平均値を使用)。具体的なプライベート資産のキャッシュフローの前提は以下の通りである。

運営ルール(どのようにキャッシュフローに対応するか)

NCFの前提としては、毎年10億円のキャッシュアウト(資産総額500億円として、資産総額の2%)を想定する。これは平均的な年金制度をイメージしている。

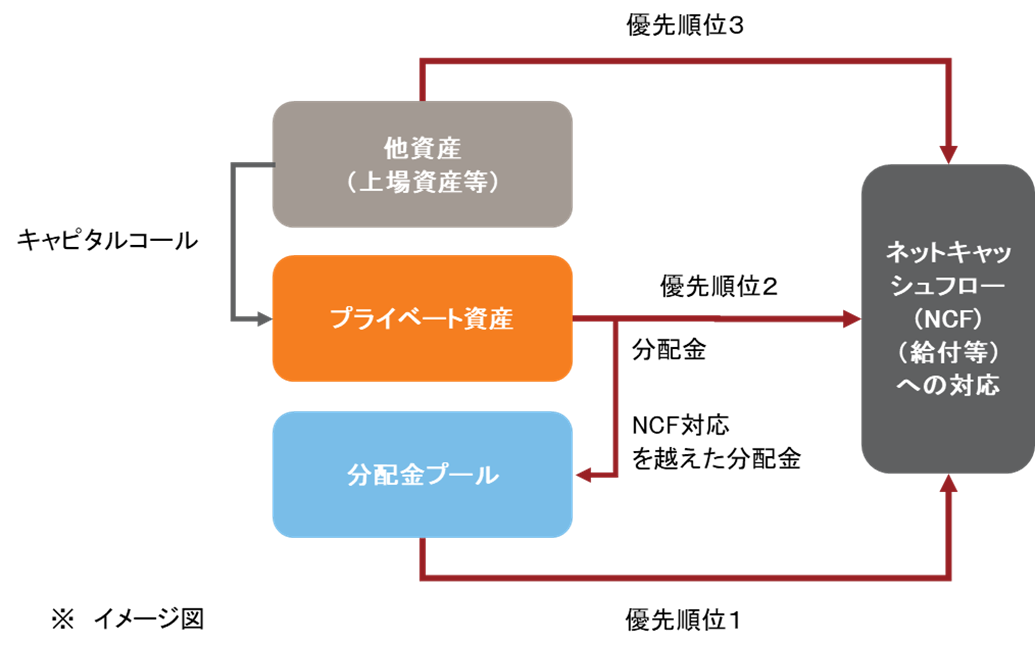

NCF(キャッシュアウト状態)への対応は、できるだけ投資効率を犠牲しない方法を考える。具体的には、他資産の収益実現のタイミングリスクを最小化すべく、プライベート資産の分配金を優先的にNCFに対応させる。なお、分配金では足りない場合には他資産を取崩し、分配金が余る場合には、プールして次年度以降のNCFに充当させるものとする。詳しくは下の図の通りとする。(なお、実際の現場ではNCFをどの資産で充当するかは状況次第で有利な方法を選択すればよい)

確認① プライベート資産の割合はどのように推移するのか

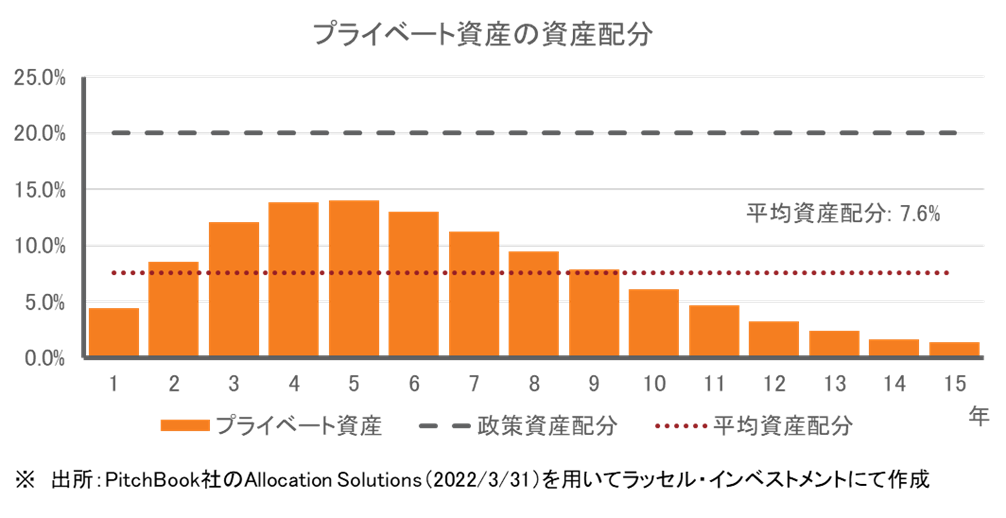

まず始めに、コミットメントベースで政策資産配分と同じ20%とする場合の実際の資産配分(NAVベースの資産配分)の推移を確認してみよう。一般的にプライベート資産への投資は、投資が緩やかに進むので実際の資産配分はコミットメントベースを下回って推移するのが一般的だ。今回の例では実際の資産配分はピークで14%弱、平均資産額は7.6%にしかならない。このように政策資産配分とコミットメントベースを一致させる方法の場合、実際の投資額が政策資産配分に到達することは一度もなく、平均でみると政策資産配分の半分以下にとどまってしまう可能性が高い。

プライベート資産への管理を一歩進めていくためには、こうした問題にも正面から向き合う必要があろう。対策としては、①政策資産配分とコミットメントベースの資産配分を一致させるのではなく、実際の資産配分が近づくように計画する(コミットメントベースの配分を政策資産配分より高めにする)、②様々な運用戦略を組合せて補う(オープンエンド型のファンドやセカンダリーを活用する)などが考えられる。今回、①の方法で政策資産配分に近づけるように計画を修正してみたい。

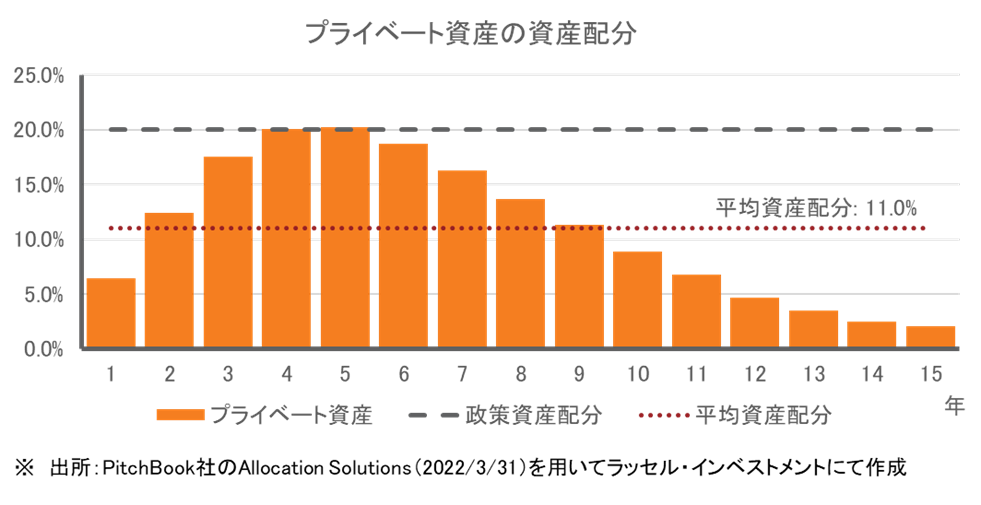

政策資産配分に実際の投資額が近づくように修正する

実際の資産配分の推移は山なりになるので、ピークを政策資産配分に近づけるように調整するとコミットメントベースで29%とすればよいことになる。コミットメントベースを政策資産配分の約1.5倍に設定するとピークの実際の資産配分が政策資産配分と近くなるのだ。ただし、この場合でも実際の資産配分の平均は11%で政策資産配分の半分程度しかならない。結構、大胆に設定したつもりでも、実際の投資額は想定よりマイルドに進んでいくのだ。なお、今回の分析はプライベート資産をより進めた場合の影響を確認したいので、今後の分析は全てコミットメントベースで29%とする前提で確認していくこととする。

確認② NCFがどのように賄われるか

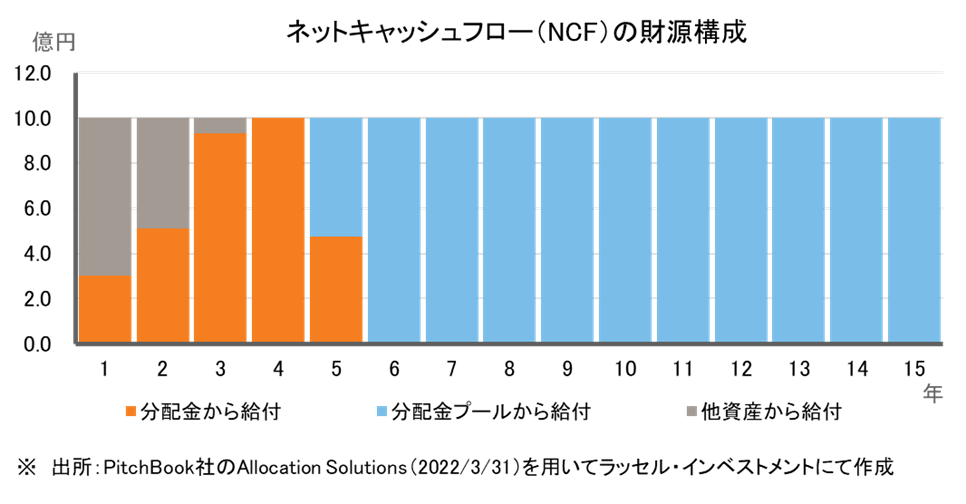

それでは、毎年10億円(年金資産額500億円の2%)のキャッシュアウト(NCF)がどのように賄われるか確認していこう。

分配金が本格化するまでの3年間は、他資産からの取り崩しでNCFを一部賄う必要があるが、それ以降は分配金でNCFを全て賄うことができている。また、分配金が本格化する4年目以降はNCFを賄った剰余が分配金プールに蓄積していくため、その後、分配金プールからNCFを賄うことが可能となっている。

なお、今回の運営ルールでは、キャピタルコールを全て他資産から賄うことを想定しているが、分配金プールに余裕がある時には、分配金プールからキャピタルコールに充当することも可能だ。仮にこのような条件にしても今回の分析程度にプライベート資産に投資を行えば、NCFの充当分に影響を与えることなく、キャピタルコールのために他資産を取り崩す額が5年目以降少なくなっていく。

簡単なまとめ

本日の分析結果を踏まえてお伝えしたかったことは、①一般的にコミットメントベースで資産配分を検討されている場合が多いと思うが、そうした場合、実際の資産配分は4割にも満たないこと、②プライベート資産に平均的に11%程度(ピーク時20%)配分すれば資産額の2%程度のNCFは十分に賄えるということだ。

今回のレポートはここで紙面の関係もありここで終了させていただきます。テーマ③以降に興味がある方は是非次号にご期待ください。近日中にご案内申し上げる予定です。