資産運用基礎講座シリーズ

ポートフォリオ構築編(第1回)

コンサルティング部 エグゼクティブコンサルタント 金武伸治

ベンチマーク

ベンチマークとは

ベンチマークとは、投資対象の国別構成や業種構成などの構成、平均利回りや平均デュレーションなどの指標、またパフォーマンスやリスク特性などを把握する際に利用される銘柄集団のことを言います。

例えばMSCI Worldインデックスは、先進国の大型株式を組入対象として、時価総額の比率で加重平均して構築されています。

年金資産運用の場合、ベンチマークには主に図表1に示す2つの利用法があります。

【図表1】年金資産運用におけるベンチマークの利用方法

| 政策ベンチマーク (ポリシー・ベンチマーク) |

政策アセットミックスの各資産クラスに設定個別資産クラスの期待リターンやリスク、他資産クラスとの相関係数などを推定する際の前提として利用 |

|---|---|

| ベンチマーク | 各運用商品に設定 |

| (マネージャ・ベンチマーク) | 個別運用商品の実績リターンやリスクなどを評価する際の基準として利用 |

出所 ラッセル・インベストメント作成

マネージャ・ベンチマークについて、パッシブ運用の場合は、ポートフォリオ収益率のベンチマークに対する連動性を示す指標である「トラッキングエラー」を、アクティブ運用の場合は、ポートフォリオ収益率のベンチマークに対する優位性を示す指標である「アクティブ・リターン」や「アクティブ・リスク」を計測し、分析・評価するために利用されます。

例えば、政策アセットミックスのグローバル株式資産クラスにおいて、先進国株式に80%、新興国株式つまりエマージング株式に20%投資することを決定したとします。

この場合、先進国株式を対象とするMSCI Worldインデックスと、新興国株式を対象とするMSCI EMインデックスを80:20の割合で加重平均したベンチマーク(これを複合ベンチマークと呼びます)を、グローバル株式資産クラスの政策ベンチマークとして設定することが考えられます。

そして運用商品として、エマージング株式アクティブを採用したとします。この場合、MSCI EMインデックスをこの運用商品に対するマネージャ・ベンチマークとして設定し、アクティブ・リターンやアクティブ・リスクを計測して、運用成果を分析・評価することになります。

ベンチマークとインデックス

ベンチマークとほぼ同じ意味で使われる言葉に「インデックス」があります。

これらは同じ意味として利用してもほぼ問題はありませんが、あえてその違いについて説明します。

インデックスとは市場を模倣したものであり、市場全体の特性を把握することを目的として、業種などの構成や、平均利回りなどの指標、リターンやリスクの特性などを示すものです。市場インデックスと呼ばれることもあります。

そして、この市場インデックスを運用戦略の構築や運用成果の評価を行う際の基準として利用する場合に、ベンチマークと呼ぶようになります。

認識しておきたいベンチマークの留意点

一般的にベンチマークには、投資対象市場の全体像を模倣できることが求められます。

市場には時価総額が大きい銘柄から小さい銘柄までが存在し、それらが市場全体を形成しています。このため個別銘柄のリターンを、その銘柄の時価総額で加重平均することにより、市場全体を表すことを意図しています。このようなベンチマークを時価総額加重型と呼びます。

時価総額加重型が最適とされる理論的な考え方としては、CAPM理論(Capital Asset Pricing Model:資本資産評価モデル)が挙げられます。市場が効率的であれば、時価にはあらゆる情報が瞬時に反映されるため、個別銘柄をその時価総額構成比で保有すること(時価総額構成比ポートフォリオ)が最も効率的、つまりリスクあたりリターンが最も高い最適ポートフォリオになるという考え方です。

しかし、この考え方は一般的ではあるものの、完全なものではありません。

例えば、①ベンチマーク全体が、時価総額の大きい少数銘柄(GAFAやMicrosoft、Tesla等)の影響を大きく受けることがあるため、銘柄が集中しており、十分に分散化されたポートフォリオとは言えないこと、②価格が上昇して割高化した銘柄の比率が高く、価格が下落して割安化した銘柄の比率が低い傾向があるため、効率的なポートフォリオとは言えないことなどの議論があります。

これらの議論を受けて、等金額加重型や経済規模(GDP)加重型のベンチマークなど、時価総額加重型以外のベンチマークも考案されましたが、それらが最適であるというわけでもありません。

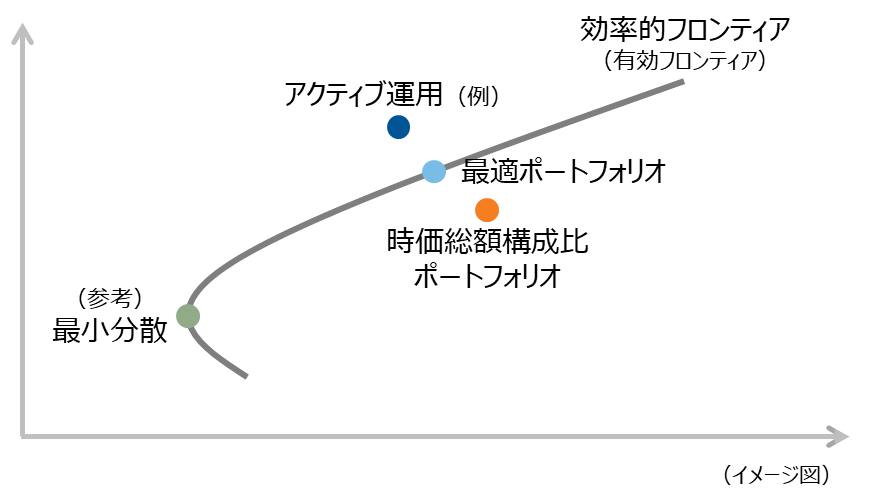

図表2は、効率的フロンティア(有効フロンティア)と、時価総額構成比ポートフォリオなどの位置関係を示したイメージ図です。効率的フロンティアとは、同じリターンであれば最もリスクが低く、同じリスクであれば最もリターンが高くなる複数資産の組み合わせ群をつないだ曲線です。CAPM理論の場合、この曲線の上に最適ポートフォリオがあるとしているのですが、実際には時価総額構成比ポートフォリオが曲線上にはないことを示しています。

【図表2】時価総額構成比ポートフォリオと最適ポートフォリオ(※イメージ図)

出所 ラッセル・インベストメント

※上記はイメージ図であり、現実を忠実に反映したものとは限りません。

また特に債券ベンチマークについては、別の留意点もあります。

一般的に債券ベンチマークも時価総額加重型が利用されていますが、債券の場合、債務残高(≒債券発行残高)が多い国や企業ほどベンチマーク構成比が高まる傾向があります。つまり借金が多い国や企業ほどベンチマークに多く組み入れられてしまう傾向があるわけです。実際に欧州では、経済規模が大きいドイツよりも、相対的に経済規模が小さい一方で債務残高は大きい(加えて格付が低い)イタリアの方が、時価総額加重型ベンチマークでは構成比が高くなっています。

加えて長期の借り入れが多い(借金の期間が長い)ほど、その国や企業のデュレーション(≒金利感応度)が高まることになります。

株式ベンチマークと同様に、時価総額加重型の弱点を補うため、経済規模加重型や財政健全度加重型などのベンチマークも考案されました。しかし債務残高が少なく財政健全度が高い国は、債券の発行残高も少ないため流動性が低いなど、それらが最適であるというわけでもありません。

ベンチマークを用いたパフォーマンス評価上の注意点

一般的に利用されている時価総額加重型ベンチマークの場合であっても、様々な課題がありました。このためアクティブ運用商品の能力を評価する際には、そのベンチマークの性質をよく理解しておくことが重要となります。

加えて、アクティブ・リターンやアクティブ・リスクなどの定量的な結果を見るだけではなく、どのような投資判断を行い、どのように超過リターンを創出したのか。つまり「勝ち方」という定性的な評価が、特に再現性を見極めるうえでは重要になります。

政策ベンチマーク選定時の考慮点

年金資産運用の場合、特に債券の政策ベンチマークを選定する際には考慮したい点があります。それは保有している債券資産と負っている年金負債との連動性です。つまり企業年金が保有すべき債券のデュレーションと、市場インデックスのデュレーションとは一致しないことが多いということです。

日本は低金利環境が長く続いているため、これまで本格的に検討されることは、ほぼありませんでした。しかし日本の金利が上昇した(正常化した)際には、検討に値します。

市場金利が予定利率に対して適切な水準にある場合、年金負債のデュレーションと債券資産のデュレーションを合わすことは、資産負債管理(ALM:Asset Liability Management)の観点から大きな意味を持ちます。

例えば、金利が低下すると年金負債の額は増加します。退職給付債務の場合、割引率が低下することにより、退職給付見込額の現価換算額が増加するためです。しかし、金利低下によって債券資産の評価額も増加することが想定されます。このため年金負債額の増加のうち、一定程度は債券資産額の増加で賄うことが可能となります。

ここで重要となるのが、金利が低下した際に、年金負債の額がどの程度増加するかを示す金利感応度と、債券資産の金利感応度をあらかじめ合わせておくことです。つまり債券資産と年金負債のデュレーションを合致させておくことが適切ということです。

しかし実際には、一般的な年金負債のデュレーションと比較すると、債券市場の平均デュレーションはかなり短いため、債券の政策ベンチマークとして、債券の市場ベンチマークが必ずしも最適とは言えないことになります。

現在は低金利下にありますが、将来的に国内金利が上昇し、それに応じて年金負債の評価額が減少したタイミングで、債券の政策ベンチマークをどうするか。こうした点を検討することは有益であると考えます。

※本稿では理解の促進を優先して、一部、簡略化・簡易化している部分があります