株式ファクター・レポート-2024年第2四半期

概要:

- 第2四半期には、モメンタムファクターが全地域で大きくアウトパフォームした一方で、サイズファクターはアンダーパフォームした。

- ラッセル・インベストメントのファクター・ポートフォリオ(RFP)のうち、グローバル・ラージキャップ・モメンタムはMSCI ACWIをアウトパフォームしたが、グローバル・ラージキャップ・クオリティおよびグロースの各ポートフォリオは指数並みとなった。一方、グローバル・ラージキャップ・サイズ、バリューおよび低ボラティリティの各ポートフォリオはアンダーパフォームとなった。

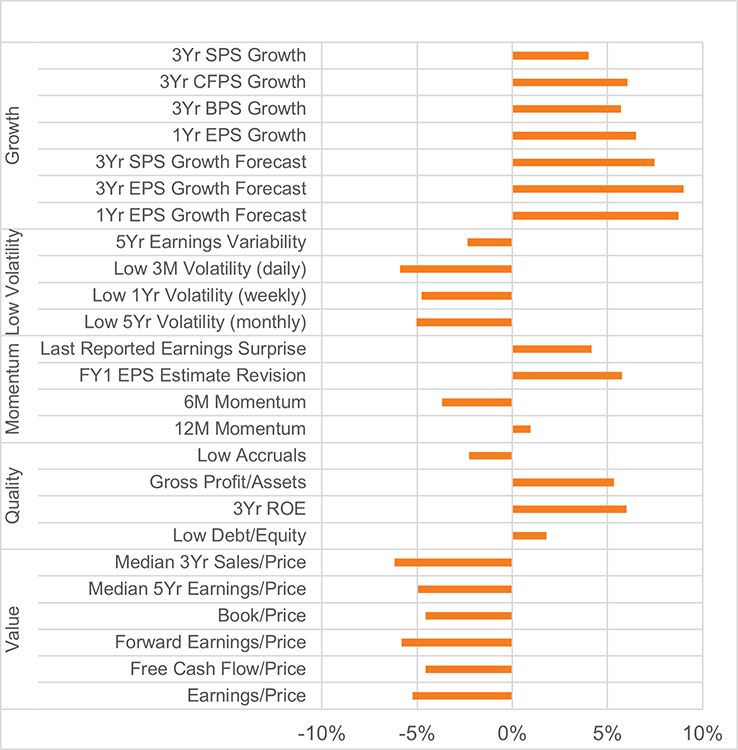

- MSCI ACWIユニバースにおいて、第2四半期に全てのグロース・サブファクターがアウトパフォームしたのに対し、バリュー・サブファクターおよび低ボラティリティ・サブファクターは全てがアンダーパフォームした。

モメンタム戦略は引き続き上昇

概要

第2四半期の期初に、経済と労働市場が減速する懸念があったことから、利下げが近いとの見方が投資家の間で強まり、MSCIオール・カントリー・ワールド・インデックス(ACWI)は期初の軟調な出足から転じて3%の上昇で第2四半期を終えた。ラッセル1000指数も同じようなパフォーマンスとなり、期初はマイナスのリターンであったが期末には+3.6%のリターンとなった。第2四半期のMSCIエマージング・インデックスのリターンは+5.1%で、ラッセル1000指数をアウトパフォームした。その一方でMSCIワールド(除く米国)指数は-0.4%とマイナスリターンとなった。

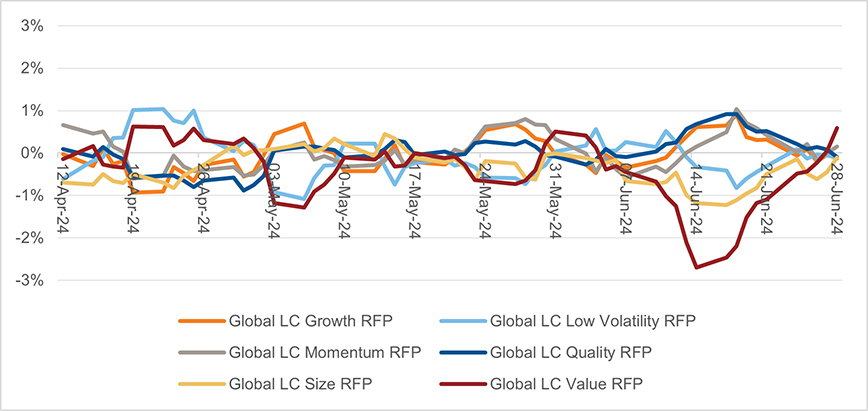

第2四半期のRFPについては、+0.6%の超過リターンとなったグローバル・ラージキャップ・モメンタムだけがベンチマークをアウトパフォームした。グローバル・ラージキャップ・クオリティとグロースの各ポートフォリオは、期初にはベンチマークを下回るパフォーマンスであったが、期中にはそのトレンドが逆転し、期末の超過リターンはそれぞれ-0.1%および-0.2%と指数並みで第2四半期を終了した。一方、グローバル・ラージキャップ・サイズ、バリューおよび低ボラティリティの各ポートフォリオはアンダーパフォームし、それぞれ-2.2%、-1.8%、-0.9%の超過リターンとなった。

図表1:グローバルRFPのMSCI ACWI指数に対する累積超過リターン

(2024年4月1日~2024年6月28日)

ファクター別のパフォーマンス

グローバルRFPのパフォーマンス・ダイナミクス

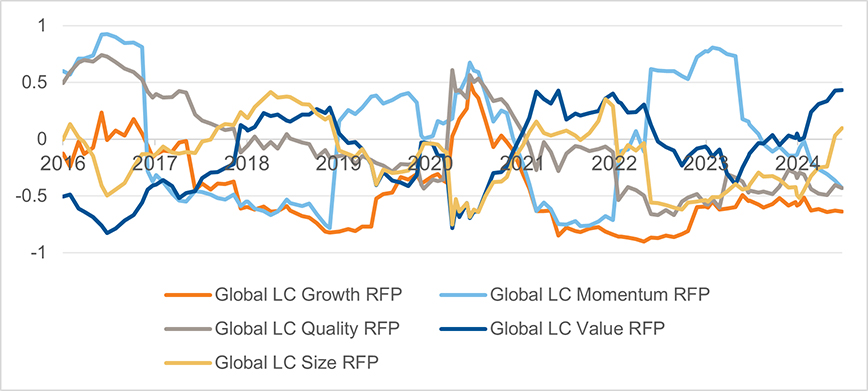

第2四半期におけるグローバルRFPのパフォーマンス分散は、期間中のほとんどで非常に小さく、ベンチマークからの乖離は±1%の範囲内にとどまった。バリューは6月初めに大幅なアンダーパフォームとなったが、その後反発し、損失を一部回復して終了した。

図表2:グローバルRFPのMSCI ACWIに対する10日間ローリング超過リターン

(2024年4月1日~2024年6月28日)

地域別のRFPパフォーマンス

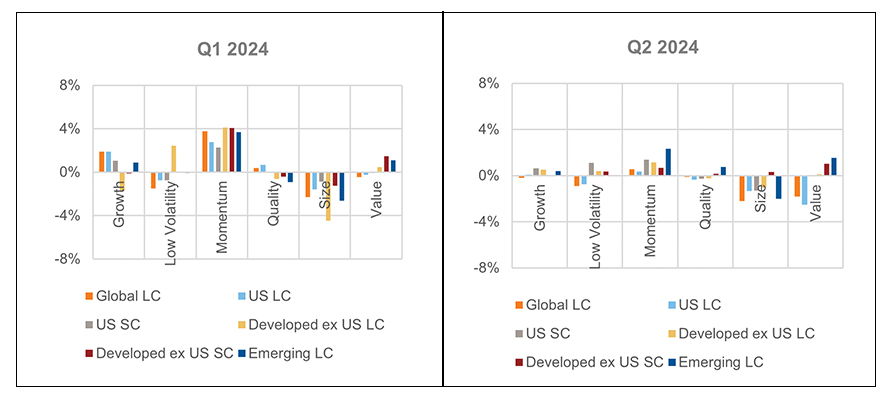

2024年第2四半期におけるRFPのパフォーマンスは、どの地域についても前四半期と非常に類似していた。モメンタムファクターは大きくアウトパフォームしたが、サイズファクターは全ての地域で引き続きアンダーパフォームとなった。バリューファクター内では、米国ラージキャップと新興国市場の乖離が大きく、新興国市場バリューは+1.5%のアウトパフォームとなったが、米国ラージキャップは-2.5%のアンダーパフォームとなった。クオリティ内でも同様の結果が見られ、新興国市場クオリティは0.8%のアウトパフォームとなったが、米国ラージキャップは-0.4%のアンダーパフォームとなった。第2四半期のサイズは全ての地域で類似した結果となり、各ベンチマークに対して-1%から-2.2%の範囲でアンダーパフォームとなった。唯一の例外として、先進国(除く米国)スモールキャップは+0.3%のアウトパフォームとなった。最もパフォーマンスが高いファクターは新興国市場にあり、同市場ではモメンタムが+2.3%のアウトパフォームとなった。ファクター別で最も軟調なパフォーマンスを示したのは米国ラージキャップであり、バリューファクターが-2.5%アンダーパフォームした。

図表3:RFPの超過収益と対応するベンチマークの比較

(2024年第2四半期と2024年第1四半期)

出所:ラッセル・インベストメント、FTSEラッセル、MSCI

グローバル・ユニバースにおけるサブファクターのパフォーマンス

下の図表4は、第1四半期のMSCI ACWIユニバースにおける各種サブファクターの上位20%(第1分位)のリターンから下位20%(第5分位)のリターンを差し引いて計算したリターンの差を示している。 第2四半期は全てのバリュー・サブファクターがマイナスのリターンとなり、前四半期からのトレンドが継続した。低ボラティリティ・サブファクターも全てマイナスのリターンとなり、3か月日次ボラティリティは最大のマイナスリターンである-5.91%となった。グロース・サブファクターは全て大幅なプラスのパフォーマンスとなり、3年EPS成長予測は9%の高いリターンによって第2四半期で最高のパフォーマンスを達成した。興味深いことに、モメンタム・サブファクターのパフォーマンスは、ある程度まちまちであり、アナリスト測定ファクターの直近報告利益サプライズと当期EPS予想修正のリターンはそれぞれ、4.2%、5.8%と堅調であった。リターンベースのモメンタムファクターもまた、パフォーマンスが優れず、12か月モメンタムのリターンは0.9%となり、6か月モメンタムは-3.7%のマイナスのリターンとなった。クオリティ・サブファクターもまちまちであり、アクルーアルを除いて、全てのファクターでプラスのリターンとなった。

図表4:五分位ポートフォリオ(時価総額加重)における第1分位と第5分位のリターン差

(2024年第2四半期)

出所:ラッセル・インベストメント、MSCI、Refinitiv

グローバルRFPの推定相関とアクティブ・リスク

第2四半期は、バリューファクターと低ボラティリティの相関の上昇が続き、以下の図表5の通りである。サイズと低ボラティリティの間のトレンドは上昇が続いたが、依然として非常に低い水準である。モメンタムは、2023年に非常に相関が強かったが、第2四半期末にかけては無相関へと移行している。その他のファクター間相関は引き続き安定しており、グロースとクオリティの間には大きな変化がなく、無相関のままである。推定アクティブ・リスク水準(図表6に示すファクター・ポートフォリオに関連するアクティブ・リスクの予測指標)は、第2四半期において大きな変化がなく、それらのポートフォリオのアクティブ・リスクにおいて通常の水準を維持している。

図表5:グローバルLC低ボラティリティRFPとの推定相関関係

(2016年1月~2024年6月)

図表6:グローバルRFPの推定トラッキングエラー

(2016年1月~2024年6月)

スポットライト:無形資産を用いて純資産額を調整したバリューファクターを評価

バリューファクターのアンダーパフォームについてはさまざまに論じられているが、多くの場合、「これまでの純資産額算出方法はもう使えない」または「無形資産などの重要な情報が無視されている」と結論付けている。テクノロジーや医療などのセクターでは無形資産が大きく取り上げられる傾向にあり、これまでの純資産額算出方法では、投資に対する将来利益の価値が十分に把握されていない可能性がある。ここでは、無形資産(具体的には研究開発費や販管費)の見直しによって純資産額を調整することについて深く掘り下げ、そのような調整によってバリューファクターの成績が改善するかどうかについて検証する。

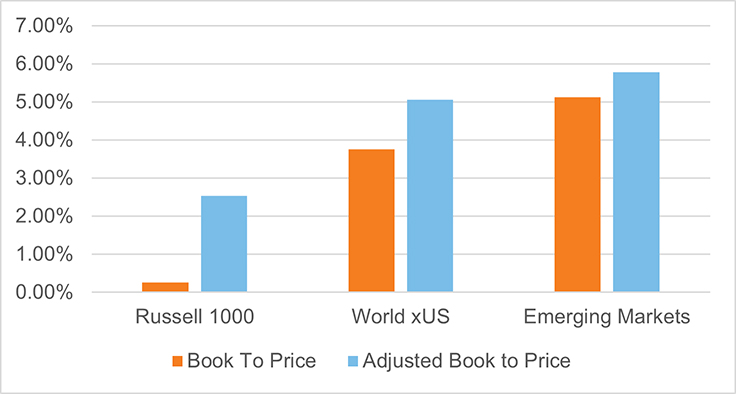

まず、ロング・ショートを前提として、純資産額と調整後純資産額(無形資産について調整したもの)との差に注目する。図表7は、ラッセル1000、MSCIワールド(除く米国)、MSCIエマージングの各指数について、純資産額と調整後純資産額をファクターとする五分位ポートフォリオを作成し、その第1分位(上位20%)と第5分位(下位20%)の年率リターンの差分を示したものである。バリューの定義に無形資産を加えた場合は、ロング・ショートをベースとしたリターンが上昇することが分かる。リターンの改善が最も大きかったのは米国であり、+2.3%のリターン上昇となった。それに次いでリターンの上昇が大きかったのはワールド(除く米国)(+1.3%)、新興国市場(+0.7%)であった。

図表7:純資産株価比率(PBR)と調整後純資産株価比率の各ファクターにおける第1分位と第5分位の年率リターン差

(1998年6月30日~2024年6月30日)

出所:FTSEラッセル、MSCI、ラッセル・インベストメント、Refinitiv

この結果は直観的に理解できる。米国企業は米国会計基準(GAAP)を採用しており、国際会計基準(IFRS)を採用している企業とは異なる手法で純資産額を算出している。GAAPでは、特許権や著作権などの無形資産を創出する際に発生した費用は発生時に費用計上するが、IFRSでは、それらの費用の一部を貸借対照表上で資産計上することが認められており、それにより純資産額が増加する。そのため、IFRSに準拠して財務報告を行っている企業では、報告上の純資産額に含める無形資産の金額がGAAP採用企業よりも大きく、したがって調整金額は小さくなる。

次に、株価純資産倍率(B/P)と株価調整後純資産倍率(Adj. B/P)の各ファクターに対して、ロングのみとする制約を課し、かつラッセル・インベストメントのポートフォリオ構築法を適用する。図表8は、米国、ワールド(除く米国)、新興国市場の各ポートフォリオに関する結果を要約したものである。米国と新興国市場の各地域については、株価調整後純資産倍率の方が依然としてリターンが高いが、ワールド(除く米国)については、調整のない株価純資産倍率と株価調整後純資産倍率を比較しても差がほとんどない。株価調整後純資産倍率ファクターに関するリターン改善の絶対値は、ロング・ショートの五分位ポートフォリオにおける観測値よりも小さい。

図表8:株価純資産倍率(PBR)および株価無形資産ファクター調整後純資産倍率

(ラッセル・インベストメントのポートフォリオ構築法適用後)

(1998年6月30日~2024年6月30日)

出所:FTSEラッセル、MSCI、ラッセル・インベストメント、Refinitiv

最後に、株価純資産倍率ファクターと株価調整後純資産倍率ファクターを含む合成バリューファクターを、株価収益率(PER)、株価キャッシュフ、株価予想収益率(PER)、中央値3年株価売上高倍率、中央値5年株価収益率(PER)と併せて作成する。構成要素を組み合わせて合成ファクターを作成することによって、バリューを総合的に見ることが可能となり、各種バリュー指標による分散化のメリットを享受できることになる。

合成ファクターに適用した場合の純資産額調整を評価すると、シングルファクター・ ポートフォリオ構築を用いたプレミアムの観測値は、さらに希薄化して、より小さくなる。ラッセル1000バリューファクター内では、シングルファクター定義による95ベーシスポイントの改善効果が、わずか11ベーシスポイントへと低下した。ワールド(除く米国)内では、この超過リターンは、株価純資産倍率を使用した場合、シングルファクターの場合よりも大きくなる。新興国市場内では、従来の株価純資産倍率指標と比較して、無形資産を含めた場合の超過リターン改善幅は、わずか5ベーシスポイントへと低下した。

図表9:株価純資産倍率(PBR)および無形資産ファクター調整後株価純資産倍率

(ラッセル・インベストメントのポートフォリオ構築法適用後)の合成バリューファクター

(1998年6月30日~2024年6月30日)

出所:FTSEラッセル、MSCI、ラッセル・インベストメント、Refinitiv

無形資産を考慮することによるパフォーマンスの改善についてはアカデミックな文献 で言及されているが、当社がそれを測定したところ、ロングのみの前提を適用してもプレミアムの改善は持続した。ただし、米国以外の地域では改善幅が比較的に小さかった。総合的なバリュー定義の下で無形資産を考慮した場合は、プレミアムが希薄化した。上述の通り、無形資産による効果は米国内でより顕著であったが、これは会計基準の違いによるものである。また、無形資産による効果は一部セクター(主にテクノロジーおよびヘルスケア)において他のセクターよりも大きかった。純資産額の調整に関して、セクターレベルでの移行の影響を詳しく調査すれば、無形資産を考慮することの有効性を評価する上で有用であると考えられる。

結論

- 純資産の算出において無形資産を勘案すると、ファクター内のパフォーマンスが改善することが判明した。ただし、さまざまな合成的バリュー定義を含むポートフォリオ構築法を考慮した場合は、わずかな改善しか見られなかった。

- モメンタムおよびグロースの各ファクターは引き続きパフォーマンスが良好で、グロースでは全てのサブファクターがアウトパフォームしたが、モメンタムではサブファクターのパフォーマンスがまちまちとなった。バリューおよび低ボラティリティのサブファクターは全てアンダーパフォームとなった。

- グローバル・ラージキャップ・バリューRFPと低ボラティリティRFPの相関は引き続き上昇しているが、グローバル・ラージキャップ・モメンタムRFPと低ボラティリティRFPの相関は、2023年 の強い相関から、無相関へと確実に移行している。

1 第1分位と第5分位の差を求めた五分位ポートフォリオ(時価総額加重)は投資可能なポートフォリオではなく、RFPの構築に使用したサブファクターのパフォーマンスを代理するものとして用いている。RFPはロングのみのポートフォリオである。

2 Feifei Li著「Intangibles: The Missing Ingredient in Book Value(純資産についてこれまで考慮されてこなかった無形資産という成分)」2021年。Noël Amenc、Felix Goltz、Ben Luyten著「Intangible Capital and the Value Factor: Has Your Value Definition Just Expired?(無形資本とバリューファクター:これまでのバリュー定義は本当に使えないのか?)」The Journal of Portfolio Management、2020年7月(SSRNより取得)