ダウンサイドリスクに対する備え

はじめに

2021年のグローバル経済は、新型コロナウィルスのワクチン接種の進展によって各国の経済活動が再開されてきたことから、過去と比べて高い成長となった 。2022年も年初では、比較的堅調なファンダメンタルズを反映し、前年ほどではないものの相対的には高い経済成長が見込まれていた 。しかし、今年に入ってからの株式市場は、米国をはじめとする一部先進国の金融正常化に伴う成長鈍化懸念に加えて、ロシアのウクライナへの侵攻もあり、1月、2月と大きな調整を余儀なくされた。それでも、3月後半には市場は一旦落ち着きを取り戻し、年度末を締めてみると、グローバル株式(MSCI World)と国内株式(TOPIX)のリターンはそれぞれ21.5%、2.0%とプラスで終えた。年金運用に携わる関係者はひとまず胸をなでおろしたことと拝察する。

しかし、「2022年の年金運用:インフレファイターへ復帰するFRBと金利・クレジットの4象限分析からみた戦略選択のヒント」で示した通り、今後の見通しには不透明感が高まっていることに変わりはない。すでにインフレが警戒される水準まで上昇し、FRBの政策金利が段階的に引き上げられることが見込まれ、早期な量的引き締め(QT)も議論され始める中で、地政学リスクによって更なるインフレの高まりが懸念されている。また、中国では、サプライチェーンが混乱する中で景気減速感もみられていたが、ゼロ・コロナ政策の下で都市のロックダウンによって更なる下押し圧力がかかる可能性がある。そして、4月に入って、米国国債の2年債の利回りが10年債を上回る、所謂、逆イールドの日もみられた。逆イールドは、4月20日現在では解消されているが、過去が示している通り景気後退を示すサインとして市場では注目されている指標でもある。

リスクに備える動機付け

こうした状況下、年金スポンサーの中には、今年度のリスクシナリオとして株式市場の相当程度の下落を想定している方もおられるかもしれない。一般的にはポートフォリオのリスクは、株式に起因する部分が大半であることから、株式リスクをどうコントロールするかがリターンにとって重要となる。企業年金の場合、基本的には制度が将来にわたって継続することが前提とすると、制度設計上は長期的に予定利率を達成する運用が求められている。ここでのポイントはあくまでも長期であって、短期的に予定利率の達成を求められているわけではない。したがって、市場変動による短期的な下落は甘んじて受け入れ、ALM分析等を経て意思決定した資産配分をいたずらに変更しないことが、従来から推奨されている基本的な運用スタンスである。とは言いながらも、株式市場は長期的には上昇すると想定しつつも、短期的にも極端なマイナスリターンは避けたいというニーズがあるのも事実である。例えば、年金運用の母体企業の退職給付会計上の影響が大きい場合が挙げられる。母体企業の決算は年度毎だが、年金資産の規模が母体企業の自己資本の規模に対して大きくなる場合、年度の運用実績が企業決算に相応に影響を与えることとなる。あるいは、そこまで退職給付会計上の影響が大きくないとしても、予定利率=運用目標を鑑みても、より保守的で安定した運用を志向する場合もある。過去、金融危機等の市場イベント時において、運用実績の悪化から母体企業へ追加掛金を要請したことがあったとすると、運用担当者としては、それは是非とも避けたいと考えることもある。あるいは、成熟度が高まる中で給付を確実にするため余裕を持った運営が行えるように、現在の一定程度の剰余を極力維持したいと考えることもあるだろう。これらの場合では、現状の運用に対してダウンサイドリスク抑制に資するような戦略を追加することも選択肢となる。

株式ダウンサイドリスク抑制戦略のタイプ

当社コンサルティング部では、いくつかある株式ダウンサイドリスク抑制の戦略タイプをトップダウン型とボトムアップ型に整理している。トップダウン型とは一定のルールに基づいて、先物等のデリバティブを売買することで実質的な株式比率を調整する手法である。代表的なものとして、ダウンサイド・プロテクション(ダウンサイドリスクヘッジ)が挙げられ、理論的にはプットオプションを買った時と同じ経済効果となることを目指している 。一方で、ボトムアップ型とは戦略ベースで通常の伝統的運用と比べるとリスクが抑制される手法で、低ボラティリティ戦略や最小分散、株式ロング・ショートやマルチアセット等の絶対収益型運用が当てはまる。一定水準以上のマイナスリターンを高い確率で避けることを目標とする場合には、トップダウン型が適している。反対に、ボトムアップ型はトップダウン型と異なり、決められたマイナスリターン以内に抑制する手法ではない。後述のとおり、ボトムアップ型はあくまでも伝統的株式運用と比べた場合にダウンサイド幅がやや緩和される傾向があると捉えるのがよさそうだ。

トップダウン型の特徴と留意点

ダウンサイド・プロテクションは、一般的に年度単位で下値水準などの条件を決めて戦略執行していくこととなる。下落相場の際には高い確度で予め指定した下値水準を守ることが期待できる一方で、理論的には上昇時には市場に完全には追随できない。市場上昇時に追随できなかった部分が運用報酬とは別のコスト=保険料として認識される 。ただ、実際に市場は年度を通じて一方的な上昇や下落といった単純な変動ばかりではない。そうした中で、ダウンサイド・プロテクションの市場に対する追随度は、株式のリターンが同じ年度だったとしてもどのような経路で年度末にいたったかで大きく異なる。詳細は「株式ポートフォリオの下値抑制手法」をご参照いただきたいが、この経路依存性という特性は十分認識しておく必要があるだろう。直近の2021年度では、ダウンサイド・プロテクションは苦戦したが、上下動を繰り返す展開は苦手とする相場である。今年2月から3月上旬かけての下落時には効果を発揮したものの、それ以降の急反発には十分追随できなかった。

そして、もうひとつ重要な点は、ダウンサイド・プロテクションの採用目的とこのやや複雑とも言える特徴について、関係者としっかり認識共有しておくことだ。特に市場が上昇し、市場ベンチマークに対して相応に劣後すると、年金委員会等の意思決定機関のメンバーから、採用について疑問を呈されることも想定できる。同メンバーは定期的に変わることも多いため、変わった都度この点を丁寧に説明しておくことが大事だと考えられる。今年3月では、ウクライナ情勢は刻一刻と変わり、原油価格や株価もそれに翻弄された。どのように株価が推移するかについて予測することは到底不可能なため、ダウンサイド・プロテクションの評価は、単年度での経路依存の結果である実績のみでベンチマークと比較するのではなく、より長い期間でリスク対比のリターンを測定し、比較するといった工夫が必要であろう。

ボトムアップ型の特徴と留意点

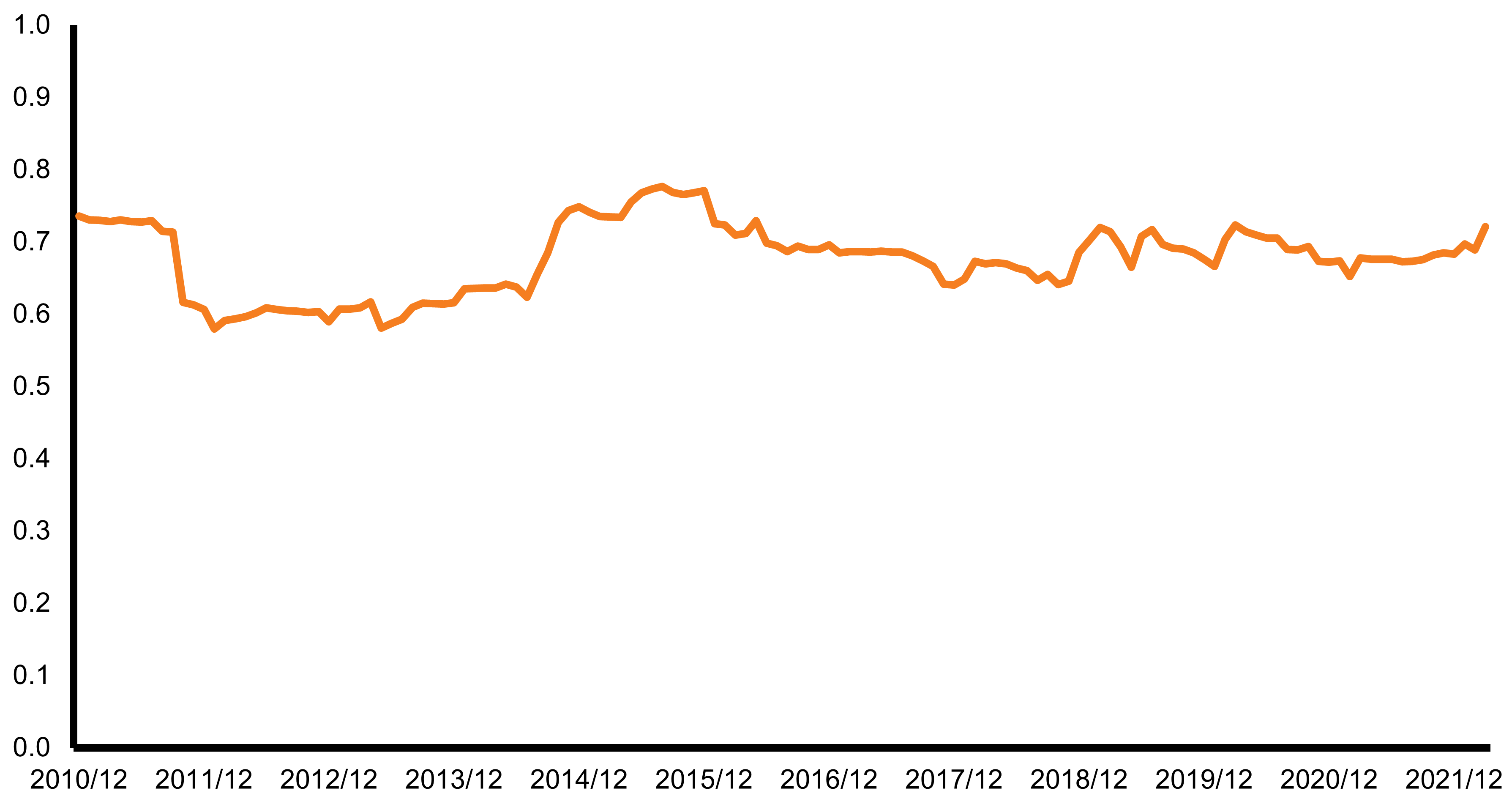

グローバル株式の低ボラティティ戦略(MSCI World Minimum Volatility)の株式ベータをみると、図表1のとおり、0.7前後で推移していることがわかる。ダウンサイド幅については概ね市場リターン×ベータ水準で想定すると、下値抑制効果はあるとは言え市場リターンのマイナス幅が大きくなれば、戦略のマイナス幅も大きくなる。そして、昨今、ファクター投資が広く浸透している中で、ファクターの一つでもある低ボラティリティファクターが市場で注目され資金流入が大きくなると、該当する銘柄群が割高となることもある。市場下落時にその割高感が一気に解消されると、期待したほど下値抑制効果が発揮されない。また、最小分散戦略では、一般的に全体のリスクが最小となるように最適化プロセスによってポートフォリオが構築されるが、2011年の国内株式のように、業種配分等の制約条件のかけ方の違いで、市場環境によってはダウンサイド幅が期待通りに抑制されないことがあるので留意が必要だ。なお、これらの戦略はアクティブリスクのファクター調整で活用する考え方もある。この場合は、ポートフォリオの下値リスクの抑制という観点からみた効果はかなり限定的になるものの、アクティブアルファの安定的な獲得の観点からは有効である。

図表1 グローバル株式低ボラティリティ戦略のベータ推移

(対MSCI World 3年ローリング)

出所:MSCI、2022年3月末時点。

インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

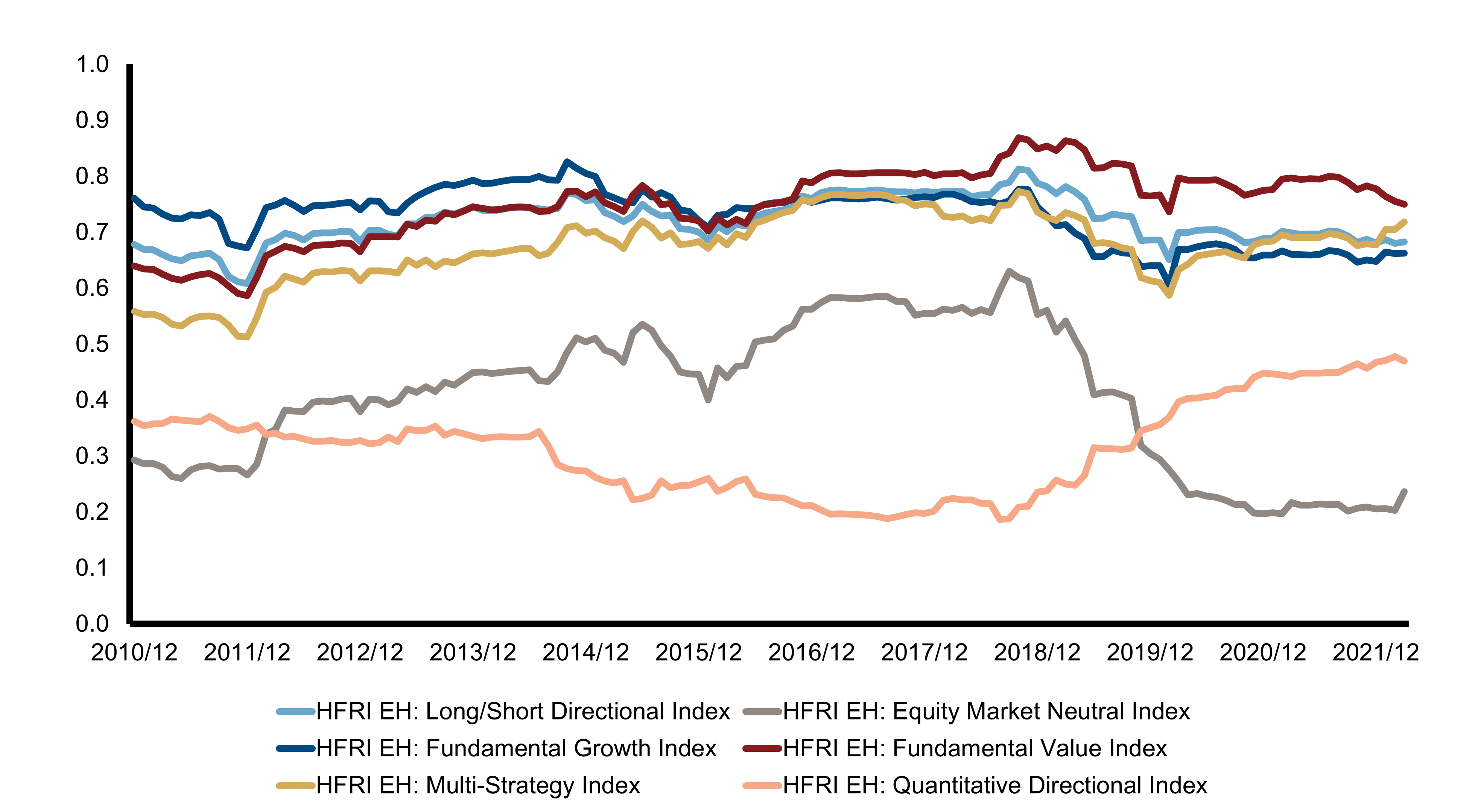

一方、絶対収益型運用では、例えばヘッジファンドでは、一言で株式ロング・ショートといった戦略でも多様な戦略が含まれる。戦略によってベータ水準も異なり(HFRIエクイティヘッジのサブ戦略毎のベータは図表2参照)、ベータそのものを機動的にコントールすることも当然あるため、下値抑制効果も運用機関毎でばらつきが想定される。また、マルチアセットはリスクパリティに代表されるようにリスク抑制機能を付帯した戦略が一定程度含まれるが、同様にその効果は様々であるとみられる。そもそもヘッジファンドでは運用機関のスキルに依存する度合いが高く、マルチアセットでは運用プロセスの違いによる影響も大きいため、その選別が極めて重要になるのは言うまでもない。運用機関が標榜する戦略名等から下値抑制効果を画一的に判断するのではなく、個々の運用プロセスやポートフォリオの特徴を十分理解した上で、それに見合った許容できる下値水準をイメージしておくことが必要だろう。

図表2 HFRIエクイティヘッジ戦略のベータ推移

(対MSCI World 3年ローリング)

出所:HFRI、MSCI、2022年3月末時点。

インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

終わりに

ダウンサイドリスクに対する備えを検討していたとしても、リスクが顕在化してから導入したのでは、その効果は限定的となりかねない。冒頭記載の通り、今後の市場環境は引き続き不透明感が漂っている状況の中で、現状のポートフォリオを踏まえて、どういったリスクは許容できるのか、できないのかを改めて整理してみるのは有益だと思われる。基本的には年金スポンサーは、一時的なダウンサイドリスクを許容できる長期投資家ではあるが、自らが置かれた状況を鑑みて必要性が高いと考えるのであれば、目的と効果を吟味した上で相応しい備えを検討してみることも一つの選択肢だろう。

1 IMF Global Economic Outlook 2022年4月、2021年の全世界のGDP成長率6.1%予想

2 IMF Global Economic Outlook 2022年1月では、2022年の全世界のGDP成長率4.4%予想であったが、同2022年4月では3.6%予想に下方修正された。

3プットオプションは購入時にオプションプレミアムの支払いが必要となる他、恒常的にオプションの売り手が少なく理論価格より割高となること等から、ダウンサイド・プロテクションが利用されることが多い。

4ダウンサイド・プロテクションは、短期的な下振れリスクへの対応といった目的がまず考えられるが、「ダウンサイド・プロテクションをポートフォリオに組み込む」においては、過去シミュレーションから長期的に継続採用することでポートフォリオのリスク、リターン効率の改善可能性を示唆している。

※MSCIインデックスに関する著作権及びその他知的財産権はすべてMSCI Inc.に帰属しており、その許諾なしにコピーを含め電子的、機械的な一切の手段その他、あらゆる形態を用い、インデックスの全部または一部を複製、配付、使用することは禁じられています。またこれらの情報は信頼のおける情報源から得たものでありますが、その確実性および完結性をMSCI Inc.は何ら保証するものではありません。

※TOPIXの指数値および商標は、株式会社JPX総研または株式会社JPX総研の関連会社の知的財産であり、すべての権利は株式会社JPX総研または株式会社JPX総研の関連会社が所有しています。また、これらの情報は信頼のおける情報源から得たものではありますが、株式会社JPX総研または株式会社JPX総研の関連会社はその確実性および完結性に責任を負うものではありません。

※HFRI Fund Weighted Composite Indexは、Hedge Fund Research, Inc.が公表しているインデックスであり、その著作権および知的財産権は同社に帰属します。

インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

ダウンサイド・プロテクション戦略における主なリスク

①お客様が保有しているダウンサイド・プロテクションの参照資産と投資一任契約において当社が運用する信託銀行にお預け頂いている資産を合算したポートフォリオについて、市場下落時の損失を目標値以内に限定し、かつ、可能な限り市場上昇時のリターンを享受するために、当社のモデル(適宜改定されることがあります)と判断に基づき、原則として先物の取引を活用し、ポートフォリオ全体の損失を限定することを目指します。しかし、市場の変動パターンによっては、市場上昇時の追随率が大きく変動することがあります。また市場の変動の結果、ダウンサイド・プロテクション参照資産と同額まで先物の売建てを行った場合、その後の市場上昇時のベータを享受することが出来ません。目標フロア水準についても、当社がポートフォリオ管理を行ったにもかかわらず、市場の変動の結果目標フロア以上の損失が発生する場合があります。株価指数先物取引および株価指数オプション取引のショート(売建て)を行った場合に、市場価格が予想とは反対の方向に変化したときには、短期間のうちに証拠金の大部分又はその全てを失うこともあります。また、その損失は証拠金の額だけに限定されません。株価指数先物取引の相場や株価指数オプション取引の参照指数の変動により、不足額が発生した場合には、証拠金の追加差し入れが必要となります。

②店頭株価指数オプション取引を行った場合、取引所を介さずに金融機関と直接取引を行うことから、相手先金融機関がデフォルト(債務不履行)に陥ると、契約が履行されないなど損失が発生する可能性があります。

③システムリスク:

当戦略は、モデルリスクにも服します。モデルリスクとは、モデルの誤謬、またはモデルの不正確もしくは不適切な適用により、損失を被るリスクをいいます。

ダウンサイド・プロテクション・サービスにかかる報酬・手数料

当執行サービスに対して投資顧問報酬とは別に費用がかかる場合があります。当執行サービスの費用は、個々のお客様との間の執行条件等により異なるため、事前に料率・上限額等を示すことができません。 ※税法が改正された場合は、信託報酬に係る消費税等相当額が変更になることがあります。

各費用の詳細につきましては、当社までお問い合わせください。