資産運用基礎講座シリーズ

オルタナティブ編(第3回)

コンサルティング部 エグゼクティブコンサルタント 金武伸治

多種多様なヘッジファンド

投資対象も投資手法も多種多様

ひとことでヘッジファンドと言っても、実際にはさまざまな種類があります。

投資対象が株式や金利、クレジット、為替、コモディティ等、多岐にわたることに加え、投資手法にもいろいろな方法があるなど、非常に多種多様な戦略が存在します。

図表1は、Hedge Fund Research (HFR)が定義するヘッジファンド戦略の分類です。

このような分類の中に、具体的な複数の個別戦略が存在します。

【図表1】ヘッジファンド戦略の主な分類

| 戦略分類 | エクイティ・ヘッジ |

|

個別株式の投資魅力度に応じて、ロングとショートを組み合わせる戦略。 ロングとショートを同程度にして市場リスクを抑制(中立化)する戦略(株式 マーケットニュートラル)や、ロング側を多めにするなど一定の市場リスクを負う戦略(株式ロングショート)などがある。 【具体的な個別戦略】

|

|

| 戦略分類 | イベント・ドリブン |

|

企業買収、リストラクチャリング(事業構造の再構築)、破綻再生、株式公開 買付などのコーポレート・トランザクションを主な収益機会とする戦略。 投資対象は株式やシニア債、劣後債など多岐にわたる。 【具体的な個別戦略】

|

|

| 戦略分類 | レラティブ・バリュー |

|

個別銘柄の適正価格や理論価格と、市場実勢価格との乖離に着目する戦略。 例えば業種や格付など特性が似た銘柄間において、相対的に割安な銘柄をロングし、割高な銘柄をショートする。 価格の乖離が解消される(正常化する)過程で収益を狙う。 【具体的な個別戦略】

|

|

| 戦略分類 | マクロ/CTA |

|

株式・債券・為替・コモディティなど個別市場のロングショート・ポジションを構築する戦略。 マクロ経済動向分析や、トレンドなどの定量的分析などにより、市場の方 向性を予測する。個別市場間の相対価値(割高割安)に着目する戦略もある。 先物を活用したポジションが多く、流動性が非常に高い。 【具体的な個別戦略】

|

|

出所 HFRの分類をもとに、ラッセル・インベストメント作成

戦略ごとで異なる収益源泉や収益機会

これらの戦略分類に共通した特徴として、「レバレッジ」つまり投資元本の何倍もの資金量で運用する手法を活用することが挙げられます。また定性的なアプローチ(ファンダメンタルズまたはジャッジメンタルと呼ばれる)と定量的なアプローチ(クオンツと呼ばれる)が存在します。

異なる特徴としては、エクイティ・ヘッジやイベント・ドリブン、レラティブ・バリューが、主に個別銘柄レベルの相対的な分析やポジションであることに対して、マクロ/CTAが主に個別市場レベルの方向性の分析やポジションであることが挙げられます。言わば、主な視点が個別銘柄間の「相対価値」または「裁定取引」(銘柄間の一時的な価格の歪みに着目し、割安な銘柄を買い、割高な銘柄を売る取引)と個別市場の「方向性」に大別できます。

このため「相対価値」戦略は、特定の資産や市場に投資対象を特化する傾向がある一方で、「方向性」戦略はあらゆる資産や市場等、個別市場を横断的に投資対象とする傾向があります。

このようにヘッジファンドは戦略ごとに収益源泉や収益機会が異なるため、分散効果が期待できます。

相対価値戦略

相対価値戦略について、エクイティ・ヘッジが株式中心の戦略であることに対して、レラティブ・バリューは債券を投資対象とすることが多いです。またイベント・ドリブンは株式と債券の双方を投資対象としますが、合併裁定が株式中心、クレジット・ロングショートが債券中心となります。

エクイティ・ヘッジの株式ロングショートについては、オルタナティブ編(第2回)で概要を説明しましたので、今回は債券レラティブ・バリューから説明します。 債券レラティブ・バリューの中にも、さまざまな戦略がありますが、最も一般的な戦略について概要を説明します。

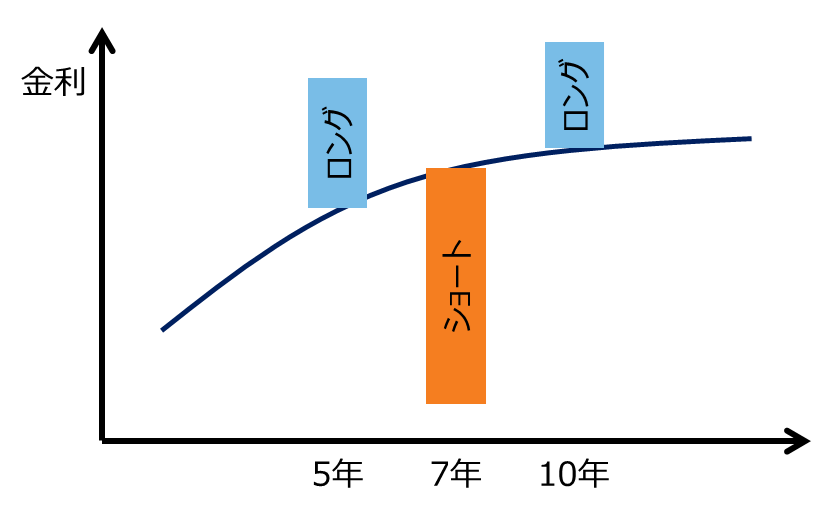

図表2は、債券レラティブ・バリューのなかでも代表的な「バタフライ戦略」と呼ばれるものです。3つの残存年数が異なる金利年限を選択し、中間年限をロング(またはショート)、その両側年限をショート(またはロング)する戦略です。図表2のケースでも、7年が蝶々の体(ボディと呼びます)、5年と10年が羽(ウィングと呼びます)のように見えることからバタフライ(蝶々)と呼ばれます。

例えば、5年と10年は新規国債が発行される年限で、流動性も高く、効率的な価格決定がされやすいゾーンとなっています。一方で7年は、国債先物の決済対象銘柄(受渡適格銘柄)のゾーンのため、国債先物の売買需給に応じて価格が決定されやすいのです。このため、先物の買い需要が多い場合は割高に、売り需要が多い場合は割安になりやすいです。

ここで、7年ゾーンが一時的に割高になっているとします。その場合、例えば割高な7年ゾーンを10億円ショートする一方で、5年と10年をそれぞれ6億円と4億円ロングします。そうすると、ショート側とロング側の平均残存年数、正確には金利感応度であるデュレーションが一致することにより、金利の方向性リスクを抑制しながら、割高な7年ゾーンの価格が適正価値まで下落する過程で収益獲得を目指すことができます。 一方で、例えばショート側である7年ゾーンの利回りが、ロング側である5年と10年の加重平均利回りよりも高い場合、このバタフライ・ポジションのネット利回りがマイナスとなることが、この戦略のリスクとなります(ミスプライスが適正価値に戻るまでに時間を要すると、マイナスの利回りが収益悪化の要因となる)。

【図表2】債券レラティブ・バリューの戦略例

出所 ラッセル・インベストメント

次に合併裁定を説明します。

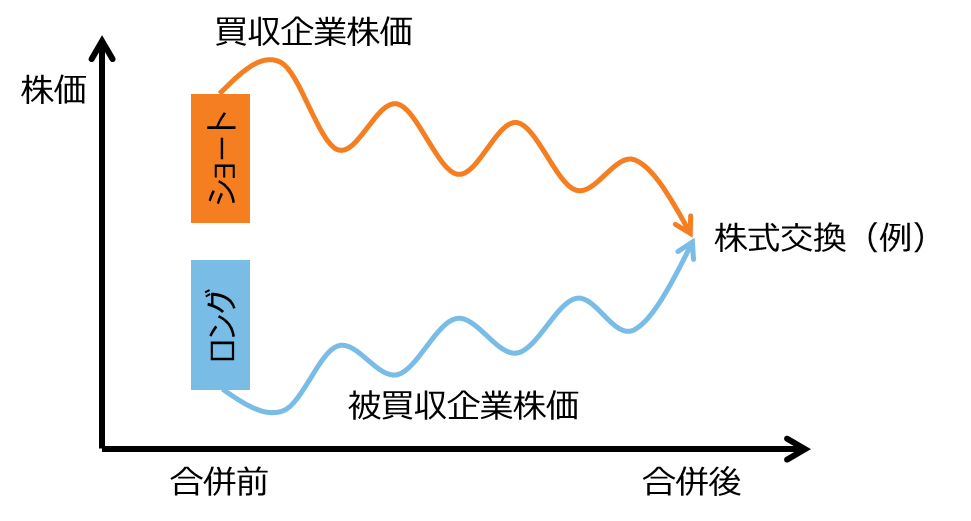

図表3から、いま市場が買収企業による被買収企業の買収合併を見込んでいるとします。

ここで、相対的に被買収企業の株価が割安で、買収企業の株価が割高と判断したと仮定します。そうすると、合併によって1つの企業となるまでに、その価格差である割高割安が解消されると予想。被買収企業株式をロングし、買収企業株式をショートする裁定取引が可能となります。

一方で、この買収合併が破断となった場合には、買収企業と被買収企業の株価が将来的に同じにはならず、この戦略にとってのリスクとなります。

【図表3】合併裁定の戦略例

出所 ラッセル・インベストメント

最後にクレジット・ロングショートをご説明します。これは株式ロングショートのクレジット版の戦略と言えます。

ただし、株式ロングショートが主に企業の成長性や株価の割安度などを分析視点としていることに対して、クレジット・ロングショートは主に企業の信用度や債券の割安度などを分析視点としています。

同じ企業に対する戦略であっても、成長性か信用度かなど、分析視点が異なれば、株式か債券かなど、ポジションの構築方法も異なります。

方向性戦略

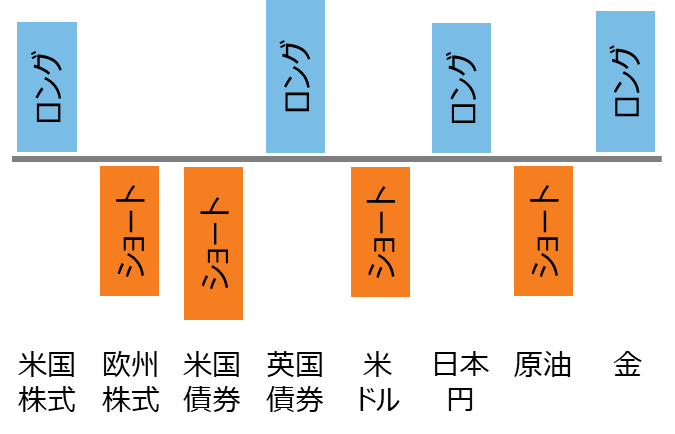

方向性戦略については、マクロ/CTAの分類における、グローバル・マクロやCTAがあります。

どちらも株式・債券・為替・コモディティなど、個別市場の方向性が収益源泉となります。また個別市場を投資対象とするため、一般的に市場ごとの先物でポジションを構築することが共通しています。

このうちグローバル・マクロは市場ごとのマクロ経済動向や、それとの対比での割高割安などに着目します。言わば定性的な(ファンダメンタルズ)アプローチです。 CTAは個別市場のトレンドなど、リターンの特性やパターンなどに着目します。言わば定量的な(クオンツ)アプローチです。

図表4は一般的なマクロ/CTAの戦略を示しています。グローバル・マクロもCTAも分析の視点は異なるものの、ポジションの構築方法は同じです。相対的に上昇が予測される市場の先物をロングし、下落が予想される市場の先物をショートする方向性の戦略です。

この戦略の場合、予想された個別市場の方向性が当たらないことがリスクとなります。

【図表4】マクロ/CTAの戦略例’

出所 ラッセル・インベストメント

運用能力や流動性に留意を

このような多様なヘッジファンドに投資する上で、以下のような留意点が挙げられます。

- 主な収益要因が個別銘柄選択や個別市場選択であるため、運用成果が運用能力に大きく依存する

- 伝統的資産運用と比較して、運用報酬が高い傾向にある

- 伝統的資産運用と比較して、相対的に流動性が低い傾向にある。具体的には、解約の可能頻度が少なく、解約までの期間が長い場合がある

- 多くの運用者が存在し、過去には詐欺事件が発生したこともあり、オペレーショナル・デューデリジェンス(ODD)が重要となる

※本稿では理解の促進を優先して、一部、簡略化・簡易化している部分があります。

Recommended reading

第4回:多種多様なプライベート・アセット

プライベート・アセットとは、株式や債券などの伝統的資産に代表されるパブリック・アセットの対義語になります。パブリック・アセットとは、上場市場など公開(パブリック)された市場での取引が可能な資産です。それに対してPAは未公開(プライベート)での取引で、そのため流動性が低いということになります。