資産運用基礎講座シリーズ

株式運用編(第5回 )

コンサルティング部 エグゼクティブコンサルタント 金武伸治

先進国株と新興国株(エマージング株)

エマージング株の定義

前回までに説明してきた各種の株式は、基本的には先進国株式を対象としていました。しかし、真のグローバル株式分散投資という意味では、今後の成長余力も考慮に入れると新興国株式、つまりエマージング株式についても他の株式種類と同様に考え方を整理しておく必要があります。

では前回までと同様に、まずは一般的な定義から説明します。例えば代表的なエマージング株式インデックスであるMSCI EM (Emerging Markets) Indexの場合、主に1人当たりGDP(国内総生産)が一定以下の国をエマージングとみなしています。 ところで参考までですが、エマージング債券の場合は定義がやや異なります。代表的なエマージング債券インデックスであるJ.P. Morgan GBI-EM (Government Bond Index - Emerging Markets)の場合は、1人当たりGNI(国民総所得)が一定以下の国をエマージングとみなしています。

さらに市場インデックスとしては、「投資が可能であり、模倣できること」が重要となります。ここで「模倣」とは、同様な特性を持つポートフォリオが構築できることを意味しています。例えば市場インデックスの国別構成比や業種構成比、その他のリスク特性などがポートフォリオで再現できることです。このため、市場規模や流動性、決済システム、外国人投資家規制、資本規制などが一定の水準に達しているか否か、といった組入基準も加わります。

いずれにしても、所得水準や経済規模が成長途上にあるということですから、企業の成長を主な収益源泉とする株式投資においては、意義ある投資対象と言えるでしょう。

GDP世界第2位の中国が、なぜエマージングに入るのか

MSCI EMには、中国やインドといった経済面や人口面で巨大な国々も含まれます。 それは組入基準のなかに、GDPのような経済規模の他にも、国民所得の水準や株式市場の規模という基準が加わってくるためです。

例えば、仮に国全体の経済規模が大きくても、一人当たりの所得水準が高くなければ、新興国から脱することはできません。それは、人々の生活水準や豊かさを示す指標でもあるためです。GDP世界第2位の中国が現在も新興国とみなされ、投資対象として先進国と区別されているのはこのためです。

加えて、経済規模と株式市場規模の序列は、必ずしも一致しないこともポイントとなります。これが株式市場インデックスの国別構成比(時価総額比)と、実際の経済規模の比率(GDP比率)が異なる背景となります。

エマージング株式運用の実装

エマージング株式運用は、先進国株式運用と一体で行われるケースと、分別して行われるケースがあります。

代表的な株式市場インデックスでは、全世界株式市場インデックスであるMSCI ACWI(All Country World Index)があり、これをベンチマークや投資対象として運用する場合が一体運用です。

一方で、先進国株式市場インデックスであるMSCI Worldと、エマージング株式市場インデックスであるMSCI EMとに分けて運用する場合が分別運用となります。

一体運用と分別運用には、それぞれメリットとデメリットがあります。

一体運用のメリットは、経済が成熟し、財政上の問題を抱えつつある先進国と、今後の経済成長が期待できる新興国とに横断的な投資が可能であることです。つまり経済や財政の発展段階の違いに対して、シームレスに投資できることです。

一方でデメリットは、時価総額加重インデックスであるため、先進国と新興国への投資比率が市場規模比率になることです。つまり新興国の比率が、GDPなどの経済規模の割には小さくなることです。

図表1は、2023年4月時点におけるIMFの世界経済見通しです。先進国と新興国・開発途上国に関する、GDP規模と成長率の予測を載せています。新興国・開発途上国全体の経済規模は、先進国全体の経済規模と比較して決して小さくはなく、また成長率も高いことがわかります。

【図表1】先進国と新興国・開発途上国に関する経済予測

| GDP規模(兆米ドル) | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 |

| 先進国 | 60.5 | 62.6 | 65.2 | 67.8 | 70.3 | 73.0 |

| 新興国・開発途上国 | 45.1 | 48.1 | 51.3 | 54.7 | 58.2 | 62.0 |

| GDP成長率(%) | 2023 |

2024 |

2025 | 2026 | 2027 | 2028 |

| 先進国 | 1.3 | 1.4 | 1.8 | 1.9 | 1.8 | 1.8 |

| 新興国・開発途上国 | 3.9 | 4.2 | 4.0 | 4.0 | 3.9 | 3.9 |

出所:International Monetary Fund, World Economic Outlook Database, April 2023の公表データをもとにラッセル・インベストメントが作成

さらに図表2は、個別国レベルで見たものです。GDP世界第1位~3位の米国、中国、日本に関して、中国の経済規模は高い成長率によって、米国に追い付こうとしている様子がわかります。

【図表2】米国・中国・日本に関する経済予測

| GDP規模(兆米ドル) | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 |

| 米国 | 26.9 | 27.7 | 28.8 | 29.9 | 31.1 | 32.3 |

| 中国 | 19.4 | 20.9 | 22.4 | 24.0 | 25.7 | 27.5 |

| 日本 | 4.4 | 4.5 | 4.7 | 4.9 | 5.1 | 5.3 |

| GDP成長率(%) | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 |

| 米国 | 1.6 | 1.1 | 1.8 | 2.1 | 2.1 | 2.1 |

| 中国 | 5.2 | 4.5 | 4.1 | 4.0 | 3.6 | 3.4 |

| 日本 | 1.3 | 1.0 | 0.6 | 0.5 | 0.4 | 0.4 |

出所:International Monetary Fund, World Economic Outlook Database, April 2023の公表データをもとにラッセル・インベストメントが作成

一方で、経済規模と株式市場インデックスにおける構成比の違いについても見てみます。

図表3は、MSCI ACWIと、MSCI World、MSCI EMの時価総額と構成比です(2023年4月末時点)。先ほどの経済規模のバランスと、株式市場インデックスにおける時価総額

のバランスは大きく異なっています。

このようにGDPなどの経済規模と、株式市場の時価総額規模、つまり外国人投資家も投資可能な公開された市場の規模との間には、大きな差があることがわかります。

【図表3】先進国と新興国の株式市場インデックス比較

| 時価総額(兆米ドル) | 構成比 | |

| 先進国(MSCI World) | 54.3 | 89% |

| 新興国(MSCI EM) | 6.5 | 11% |

| MSCI ACWI | 60.7 | 100% |

出所:MSCIの公表データをもとにラッセル・インベストメントが作成

出所:※インデックスは資産運用管理の対象とはなりません。また、インデックス自体は直接的に投資の対象となるものではありません。インデックスには運用報酬がかかりません。

このような観点から、先進国と新興国の投資比率に関して、株式時価総額比率が唯一の正解とはならないことになります。よって分別運用を行うことにより、株式運用全体におけるエマージング株式運用比率を引き上げるということも、ひとつの選択肢となってきます。

先進国と比較して、政治リスクや規制リスクが大きいことに注意

それではエマージング株式の特徴について説明します。

ひとつは「経済構造の違い」が挙げられます。

先進国の場合、経済や産業が成熟しているため経済構造が似通ってきます。一方でエマージングの場合は、資源国と産業国といったように、経済構造が異なる国々が多いことが特徴です。例えば、資源高は資源を輸出する資源国にとってはポジティブ要因ですが、資源を輸入し、加工して輸出する産業国にとってはネガティブ要因となります。

一方で、他の特徴として①先進国と比べて政治リスクや規制リスクが大きいことと、②国別構成や業種構成に偏り、特に中国への偏重が挙げられます。

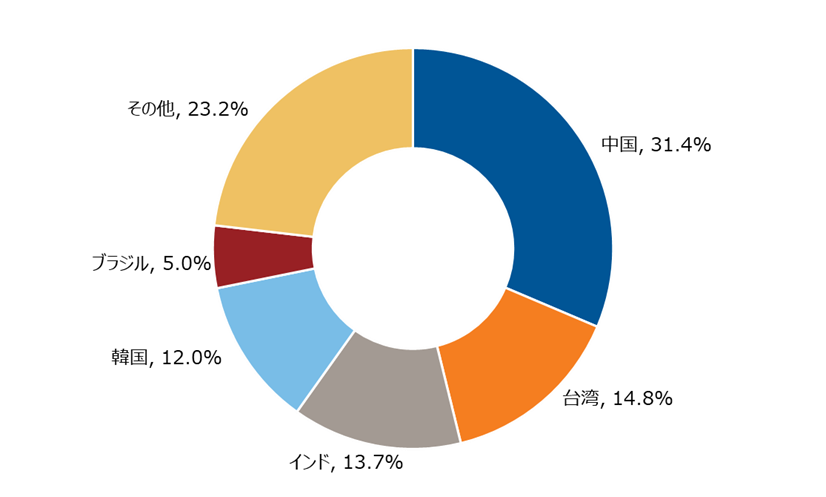

図表4は、MSCI EMの国別構成比です(2023年4月末時点)。

中国が全体の約1/3を占め、アジア諸国の比率が高く、南米やアフリカの比率が低いことがわかります。これは国別分散投資における難点でもあります。

なおロシアについては、2022年3月に「外国人投資家にとって投資可能な国ではない」との判断で、MSCI EMから除外されています。

【図表4】MSCI EMの国別構成比

出所:MSCIの公表データをもとにラッセル・インベストメントが作成

また政治リスクや規制リスク、さらには地政学リスクなどの不確実性も、エマージング投資を行ううえでの重要な留意事項として挙げられます。

これらのリスクについては、例えばOECDのような機関や調査会社等が発表するカントリーリスク指標などでも概要を把握することができます。

加えて、これらは定性面でのリスクであるため、市場リスクの計測で利用される標準偏差のような数値では表しにくいリスクであることも、認識しておく必要があります。

これまで述べてきたように、エマージング株式投資は魅力的である一方、市場規模や機能、リスク要因などの観点から発展段階の途上でもあります。投資にあたっては、その点を十分に踏まえる必要があります。

※本稿では理解の促進を優先して、一部、簡略化・簡易化している部分があります。

Recommended reading

第6回:さまざまな株式ファクターの組み合わせ方法

前回までに各株式ファクターの特性を説明してきました。今回は、それらの様々な株式ファクターを、どのように組み合わせることが有効かということについて、ひとつの考え方をお示しします。

資産運用

株式

ラッセル・インベストメントのオープンアーキテクチャ・アプローチには、世界中から優れた運用機関を厳選し、組み合わせることで優れたリスク調整後リターンの獲得を目指す機能(ベスト・オブ・ブリード方式)が備わっています。