一極集中が進んだ株式市場で苦戦する外国株式アクティブ運用に対する対応例

要旨:

主要なハイテク株が米国株式指数に大きく組み込まれていることを受け、FTSEラッセル社はRussell Top 200 Growth Indexなどのスタイル指数内でこれらの株式の組入比率に制限を設けることを検討しています。この調整案は、わずかな大型ハイテク企業が市場を支配する中で、分散投資が超過収益の獲得を妨げるというアクティブ運用の課題を浮き彫りにしています。多くのアクティブ運用者が米国株式の組入れを抑えていますが、これにより成長機会を逃すことにもつながっています。意図せざるリスクに対処するためには、国別配分やポートフォリオの調整が重要です。

各種指数 を提供しているFTSEラッセル社が、指数構成銘柄の組入れ比率に制限を加えることを検討している。変更が検討されている指数は米国株式のスタイル指数であり、仮にこの制限が加わったとしても、国内年金基金の資産運用への影響は限定的と思われる。ただこの検討は近年、外国株式のアクティブ運用で苦戦が続いている要因の一部を、うまく説明している。

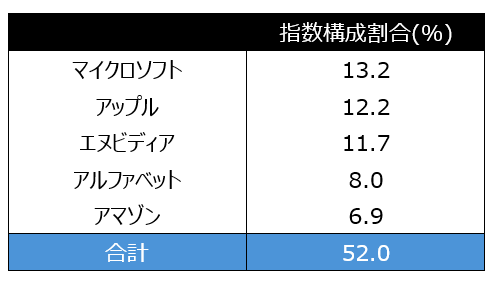

今回の指数算出ルール変更検討の背景には、巨大テクノロジー企業が株式市場にもたらす影響が大きくなっていることがある。FTSEラッセル社が発表した文書によると、同社のRussell Top 200 Growth Indexの2024年6月末時点の上位構成割合は以下の通りになっている。これは米国の投資信託に課される一般的な規制(5%以上の組み入れ銘柄の合計が50%を超えない)に抵触しているとのことである。Russell Top 200 Growth Indexの2024年6月末時点の上位構成割合※ 1

巨大テクノロジー企業が株式市場の中で大きな存在感を示すようになって久しい(GAFAMという言葉が取りざたされるようになったのは、2012年や2013年だが、それ以降も巨大テクノロジー企業の株価は上昇している)が、これらの企業は現在もなお株式市場を牽引している。

2024年の4-6月期は巨大テクノロジー企業が株式市場の上昇をけん引した結果、成長株指数が割安株指数を大幅に上回った。その一方で成長型のアクティブ戦略の多くが、スタイル指数が示したような好実績を得られなかった。資産運用の基本とも言える分散投資を実行したことは、結果として超過収益の獲得には結びつかなかったことになる。

分散投資を実行することが超過収益の妨げとなる現象は、先進国株やグローバル株のように米国株式がその大半を占める運用において、成長型や割安型といったスタイルに関わらず、確認されている。

このような運用結果に対し、資産運用の基本を徹底した結果として許容する考え方も取り得るが、運用報酬を支払って委託している以上、市場平均に対して長期的に劣後し続けることは許容できないとする方が多いだろう。委託者の期待に応えるため、資産運用の基本に目をつぶること(つまり、集中投資を許容すること)も視野に入れなければいけないという、アクティブ運用者にとって厳しい市場環境が続いている。

アクティブ運用をめぐる昨今の市場環境の厳しさは、これまで紹介してきた個別銘柄における集中にとどまらない。個別銘柄における集中の結果として、株式指数内の米国への投資比率は高まっており、たとえばMSCI Kokusai Indexでは米国の組み入れ比率が75%以上になっている※ 2。そして米国への一極集中を警戒して運用することは、市場平均対比で米国への配分を抑える(米国をアンダーウェイトする)ことにつながり、結果として米国株式の他の地域対比での上昇を取り逃がすことになってしまう。

先進国株やグローバル株のアクティブ運用において米国をアンダーウェイトする現象は幅広く確認されており、その背景については個別銘柄における集中回避以外に、バリュエーションの高さや米国株式市場は効率性が高く超過収益が取りにくいと目されていること等、様々な説明がなされている。

それぞれのアクティブ運用者はリスク管理の一環としてポートフォリオ内の国別配分を把握しているが、国別配分(トップダウン)よりも個別銘柄選択に対する投資判断(ボトムアップ)を重視する運用者は多く、米国のアンダーウェイトが明確な、もしくは確信のある投資アイデアに基づいていないこともある。

戦略単位ではアクティブ運用者によって許容された米国のアンダーウェイトも、複数のアクティブ運用で共通した特徴になる(このため、複数のアクティブ運用を分散して組み合わせても、米国のアンダーウェイトになりやすい)と、それは委託者にとって「意図せざるリスク」になり得る。

こうした意図せざるリスクへの対処方法として、アクティブ運用全体としての米国へのアンダーウェイト幅を確認し、アンダーウェイト幅が投資家の企図しないほど大きい場合は米国特化型運用や米国株式ETF、米国株式先物等を活用してその幅を縮める方法がある。ボトムアップは引き続きアクティブ運用者に一任するが、国別配分のようなトップダウンの一部については委託者が管理する考え方だ。こうした調整は国別配分にとどまらず、場合によっては銘柄集中の緩和を強化することや、スタイルの歪みの修正に用いることも考えられる。

ポートフォリオ特性の把握や必要に応じたポートフォリオ補正の手段等、導入には決して容易ではない様々な課題を乗り越える必要があるが、国別配分の乖離に起因するような意図せざるリスクを抑え、実際にアクティブ運用者が重視しているボトムアップという分野にアクティブリスクを集中させることにつながる。またこうした枠組みの中に株式のロングショート運用やプライベートエクイティを加えて管理することも可能である。

これらの取り組みによって、アクティブ運用の効率上昇が期待される。これまで外国株式のアクティブ運用においては、先進国株やグローバル株の戦略を組み合わせることが常識だったが、現在のように極端な状況への対応や超過収益の追求のために、投資家自身が能動的に解決策を見出すことが求められるのかもしれない。

2 MSCIインデックスに関する著作権およびその他知的財産権はすべてMSCI Inc.に帰属しており、その許諾なしにコピーを含め電子的、機械的な一切の手段その他、あらゆる形態を用い、インデックスの全部または一部を複製、配付、使用することは禁じられています。またこれらの情報は信頼のおける情報源から得たものでありますが、その確実性および完結性をMSCI Inc.は何ら保証するものではありません。