資産運用基礎講座シリーズ

債券実務編(第5回): 逆イールド化現象

トータル・ポートフォリオ・ソリューション本部長、エグゼクティブコンサルタント 金武伸治

逆イールド化現象とイールドカーブ理論との整合性

前回は、イールドカーブがどのようなメカニズムで形成されているかを説明しました。短期金利と比べて長期金利には将来にわたる不確実性を伴うため、そのリスクを負う対価としてリスク・プレミアムが乗せられており、このためイールドカーブは右肩上がりになることが正常な状態です。

さらに短期国債と長期国債の組み合わせの方が、中期国債と比べて同じデュレーションであってもコンベクシティが大きい。このため、金利が上昇しても低下しても債券価格の上昇に寄与するコンベクシティが相対的に小さい中期国債には、そのデメリットを賄う分だけの金利が上乗せされる。こうしたことで、イールドカーブが上に凸になること(膨らみを持つ)を説明しました。

従って、イールドカーブが右肩下がりとなり、かつ下に凸となる逆イールドの形状は理論と整合的でない現象と言えます。

過去の逆イールド化現象とその解消過程

2000年以降に逆イールド化現象は3回発生しています(2019年の一時的な現象を除く)。

- 回目は2000年3月に逆イールドが最大化し、その後2003年7月にかけてスティープ化、つまり右肩上がりの正常なイールドカーブに復帰しました。

- 回目は2006年11月に逆イールドが最大化し、その後2008年2月にかけてスティープ化しました。

そして3回目が2022年7月以降の逆イールド化です。逆イールドの程度では3回目が2000年以降で最も大きいです。

【図表1】では、米国イールドカーブの傾き(10年国債利回りと2年国債利回りとの差)と対米ドル為替ヘッジコストの推移を載せています。グラフから、逆イールド化は長くは続かず、その後スティープ化により解消しています。そして過去2回の逆イールドの解消期には、ヘッジコストの低下と、短期金利および長期金利の低下という2つの事象を伴っていることが重要なポイントです。

【図表1】過去の逆イールド化現象とその後の解消(米国の例)

2024年6月末時点

出所 Bloombergのデータをもとにラッセル・インベストメント作成

逆イールドの解消過程では、ヘッジコストが低下し、債券価格も上昇(金利が低下)

しかしこの場合、将来短期金利は均衡水準を中心にして、正規分布に従い上下動しているだけなので、それを中期や長期、超長期まで累積させても、年率換算すると結局は均衡水準と同等程度になります。つまりイールドカーブが右肩上がりにはならず平坦になってしまいます。

そこで将来の短期金利は不確実なので、長期金利には不確実性に対する対価、つまりリスク・プレミアム(上乗せ金利)を乗せながら累積していきます。これによって、イールドカーブが右肩上がりの形状になる訳です。この短期金利に対して長期金利の期間的(ターム)な不確実性に対する対価を、ターム・プレミアムと呼びます。

ここで、リスク・プレミアムについて補足しておきます。例えば株式の場合、理論株価はその企業の将来の配当を現在価値に割り引いた値の合計となります。そして現在価値に割り引く際に、事業リスクつまりボラティリティが高い企業は高い利回りで割り引く(現在価値が低く割安になる)。またボラティリティが低い企業は低い利回りで割り引く(現在価値が高く割高になる)ことになります。つまりボラティリティの高低によってリスク・プレミアムの大小が変わってきます。イールドカーブについても、金利ボラティリティの高さに応じたリスク・プレミアムを推定することが一般的です。

コンベクシティとは

逆イールドが正常のカーブに復帰する過程では、ヘッジコストが低下する傾向があります。加えて、短期金利のみならず長期金利も低下することから、債券価格が上昇する傾向もあります。

逆イールド化現象は、市場が将来的な景気後退をコンセンサスとして織り込んだ証し(よって、短期金利よりも長期金利の方が低い)であることから、景気後退による株価の不安定化や下落も懸念されます。そのような時に債券価格が上昇することは、株式と債券の分散効果の意味においても重要だと考えられます。

【図表2】逆イールド解消時のヘッジ米国国債の累積パフォーマンス

ヘッジ米国国債:Bloomberg米国国債インデックス(円ヘッジ)

※インデックスは資産運用管理の対象とはならない。また、インデックス自体は直接的に投資の対象となるものではない。インデックスには運用報酬がかからない 出所 Bloombergのデータをもとにラッセル・インベストメント作成

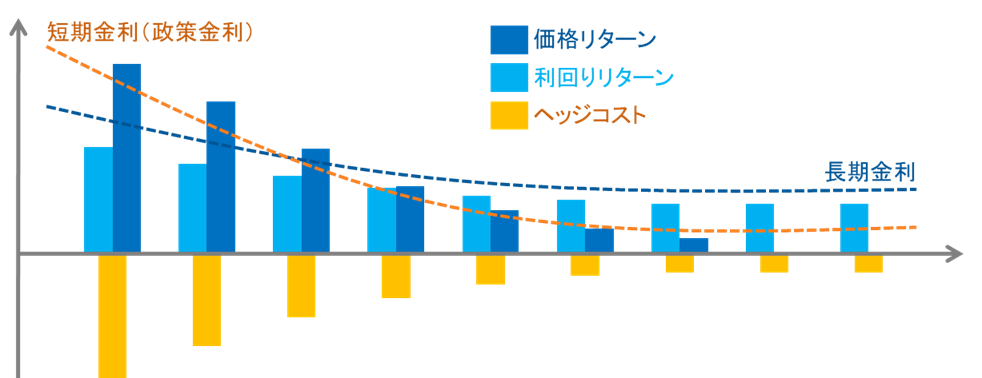

【図表2】は、逆イールドが最大化した後から、それが解消し最もスティープになった期間のヘッジ米国国債の累積リターンです。トータル・リターンを価格リターン、クーポン・リターン、ヘッジコストの各要因に分解しています。どちらの期間においても同様な現象が見られます。

現象として挙げられるポイントは

- 逆イールドの解消に伴い、ヘッジコストは低下する傾向(累積ヘッジコストの傾きが平坦化する傾向)

- 長期金利が相対的に高い水準から低下したことに伴い、価格リターンが累積し、クーポン・リターンも継続する傾向

- 相対的に、高いヘッジコストは短期的なマイナス要因となり、一方で高い長期金利は長期的なプラス要因となる。このため、トータル・リターンは累積でプラスとなる傾向

ヘッジコストのマイナス要因を金利低下(債券価格上昇)のプラス要因が補完

【図表3】で、逆イールドの解消過程におけるヘッジ外債のリターン動向を示します。具体的には、短期金利が長期金利よりも高い逆イールドの状態から、景気後退に対応した利下げなどに伴い短期金利が低下し、長期金利を下回る水準になることにより、通常のイールドカーブ形状に戻る過程をイメージ図化したものです。

【図表3】ヘッジ外債の金利変化とリターン

(将来的な金利低下過程のイメージ)

※上記は、金利変化の一例に対するリターンのイメージであり、将来の金利動向等を示唆・保証するものではない

出所 ラッセル・インベストメント作成

景気後退や利下げを背景として短期金利が低下する局面では、長期金利の低下も想定されます。そして短期金利の低下はヘッジコストの低下をもたらし、長期金利の低下は価格リターンを上昇させます。このため、ヘッジコストによるマイナスは段階的に縮小し、一方で金利上昇によって高まった長期金利は高い利回りリターンとなります。そして金利が低下した場合には高い価格リターンとなるわけです。

ヘッジコストとは短期金利の要因であるため相対的に短期要因、長期債券利回りは長期金利の要因であるため相対的に長期要因と考えられます。加えて景気後退時には、長期金利の低下による価格リターンも期待できるわけです。

※本稿では理解の促進を優先して、一部、簡略化・簡易化している部分があります

Recommended reading

資産運用コンサルティング・サービス

絶え間なく変化する世界において、機関投資家の皆様は複雑な市場環境を乗り越えなければなりません。投資家の皆様それぞれのニーズを理解した上で、適切なアドバイスを提供する信頼出来るパートナーが必要です。