Pourquoi s’en tenir à une répartition stratégique des actifs est sans doute la meilleure solution pour les investisseurs aujourd’hui

L’inflation est montée en flèche aux États-Unis, atteignant des sommets inégalés depuis 40 ans. La Réserve fédérale des États-Unis (la Fed) est en pleine phase de resserrement ,et les marchés prévoient jusqu’à 11 hausses de taux cette année. Les rendements des obligations d’État américaines ont augmenté de près de 150 points de base depuis le début de l’année 2022.1 Et les médias commencent à tirer la sonnette d’alarme sur les possibles risques de récession pour l’année prochaine.

Dans ce contexte de pessimisme grandissant, les investisseurs pourraient être tentés de réagir en modifiant la composition de leurs portefeuilles, en réduisant la part des actions américaines ou en augmentant la part des titres à revenu fixe. Mais nous considérons qu’il n’est pas dans leur intérêt de procéder à de tels changements aujourd’hui. Nous pensons au contraire que les investisseurs ont tout intérêt à ne pas bouger et à ne pas modifier leur répartition stratégique des actifs ni les pondérations de leur portefeuille pour le moment.

Pourquoi? En d’autres termes, nous ne disposons pas à ce stade de données suffisantessur les évolutions possibles des économies et des marchés pour faire des paris infaillibles. Certes, il pourrait y avoir une récession aux États-Unis en 2023, mais la Fed pourrait également préparer un atterrissage en douceur, c’est-à-dire ralentir suffisamment la croissance pour maîtriser l’inflation sans déclencher de ralentissement économique. Ou il se pourrait que l’économie américaine entre en récession, mais pas avant 2024. Il va sans dire que chacun de ces scénarios aurait probablement des implications très différentes pour les actions et les titres à revenu fixe, et miser gros sur l’un de ces scénarios pourrait s’avérer périlleux dans un contexte où les incertitudes sont encore nombreuses.

Mais pourquoi y a-t-il tant d’incertitudes sur les perspectives de l’économie américaine? La cause profonde de cette situation tient probablement à la décision récente de la Fed de considérer l’inflation comme l’ennemi public numéro un. Voyons cela plus en détail.

La Fed veut combattre l’inflation à tout prix, même si cela provoque une récession.

Les pressions sur les prix n’ont cessé de se renforcer en 2021 et, à la fin de l’année dernière, la Fed a reconnu que l’inflation ne pouvait plus être qualifiée de transitoire. La banque centrale américaine a rapidement adopté une attitude belliciste, annonçant une réduction accélérée de son programme d’assouplissement quantitatif en décembre et indiquant que de multiples hausses de taux étaient prévues pour 2022.

Le cycle de hausse des taux a véritablement démarré en mars, mois au cours duquel les prix à la consommation aux États-Unis ont augmenté à leur rythme le plus rapide depuis décembre 1981. Depuis cette date, alors que les rapports n’ont cessé de montrer que l’inflation atteint des niveaux inégalés depuis des décennies, la Fed se fait de plus en plus insistante sur son intention de maîtriser les pressions inflationnistes,

le président Jerome Powell qualifiant la lutte contre l’inflation de

« nécessité absolue ».2 Aujourd’hui, la situation est devenue critique, la Fed ayant décidé de relever son taux de 50 points de base, soit la plus forte augmentation du taux d’intérêt depuis mai 2000.3 Les marchés ayant déjà intégré cette hausse, les réactions suite à cette annonce ont été relativement modérées, avec une progression de 0,4 % de l’indice S&P 500 et une légèrement augmentation du rendement de l’indice de référence du bon du Trésor américain à 10 ans. Cependant, les commentaires ultérieurs de Powell selon lesquels une hausse des taux de 75 points de base pour juin n'était pas activement envisagée ont fait grimper les actions à la hausse, le Dow Jones Industrial Average clôturant à plus de 900 points le 4 mai.

Selon nous, il est très probable que la banque centrale adopte la même attitude lors de sa réunion du mois prochain, en relevant les coûts d’emprunt de 0,5 % supplémentaire et en portant le taux des fonds fédéraux à 1,25 %. Si nous avons raison, cela veut dire que d’ici la mi-juin, la Fed aura déjà fait plus de la moitié du chemin vers ce que nous pensons être le taux neutre ou d’équilibre de 2,25 %.

Nous pensons que les discussions sur les risques de récession vont commencer à s’intensifier à partir de ce moment-là. Soyons clairs, de telles discussions ne sont pas inhabituelles, car la principale préoccupation du marché dans les cycles de hausse des taux est généralement la crainte de voir la Fed durcir excessivement sa politique monétaire en augmentant les taux au point de faire basculer l’économie américaine dans une récession. En temps normal, toutefois, cette inquiétude est compensée par le fait que la Fed a une vision plus équilibrée concernant son objectif final. Dans la plupart des cas, il s’agit de relever les taux pour atteindre la zone neutre—c’est-à-dire le point idéal où la politique monétaire ne stimule ni ne freine la croissance économique. En d’autres termes, la Fed évite généralement de procéder à des changements de politique susceptibles de déclencher une récession.

Cette fois cependant, la banque centrale adopte une position qui n’est pas du tout équilibrée. La Fed a clairement indiqué qu’elle ne considère pas qu’une récession soit le pire scénario possible pour l’économie américaine. Pour la Fed, le pire scénario serait une inflation élevée et persistante, à comparable à celle des années 1970—un scénario que la banque centrale veut éviter à tout prix. Essentiellement, cela signifie que la Fed est prête à mettre l’économie en difficulté afin de maîtriser l’inflation. En d’autres termes, l’objectif principal de la banque centrale aujourd’hui est de juguler l’inflation, pas d’éviter une récession.

Les risques de récession pour 2023 devraient augmenter cet automne

En règle générale, il faut 12 mois ou moins pour que les modifications de la politique monétaire américaine se répercutent sur le système et aient un impact réel et démontrable sur l’économie. À supposer qu’il en soit de même cette fois-ci,

cela signifie que les effets de la hausse de taux initiale de 25 points de base en mars commenceraient à se manifester à la fin de l’hiver ou au début du printemps 2023, et que les effets de la hausse de 50 points de base du 4 mai se manifesteraient un ou deux mois plus tard.

Historiquement, un autre signe révélateur d’une récession est l’inversion de la courbe de rendement du Trésor américain, à savoir que les obligations à court terme rapportent plus que celles dont les échéances sont plus éloignées. Étant donné que les prix des obligations baissent lorsque les rendements augmentent, une courbe de rendement inversée signifie que les investisseurs vendent des dettes à court terme au profit de dettes à plus long terme, ce qui reflète une perte de confiance dans les perspectives de croissance à court terme. Dans la plupart des cas, mais pas dans tous, une récession américaine survient environ 15 mois après la première inversion de la courbe de rendement. Cela accrédite l’idée d’une récession qui pourrait débuter à l’automne 2023, étant donné que la courbe de rendement s’est brièvement inversée en mars, lorsque les rendements à 10 ans sont tombés en dessous des rendements à deux ans. Même si ce segment de la courbe s’est de nouveau inversé depuis, l’écart entre les deux reste assez ténu, s’établissant à 16 points de base.

Une récession risque de se produire. Mais nous pensons qu’il est encore trop tôt pour réduire le risque.

Cette situation amène de nombreux investisseurs à se poser la question du jour : Si une récession risque de se produire l’automne prochain, ne faudrait-il pas commencer à s’y préparer en modifiant la répartition stratégique de mes actifs ou les pondérations de mon portefeuille?

Répétons ce que nous avons dit au début de cet article, la réponse est Non. Les prévisions de récession ne sont pas aussi claires. L’incertitude est élevée et il est peut-être encore trop tôt pour adopter une attitude trop défensive. Le dégagement des actions se fait généralement environ six mois avant le début d’une récession4 , ce qui laisse penser que les actions ne devraient pas commencer à plonger véritablement avant mars prochain SI une récession commence bel et bien à l’automne 2023. En d’autres termes, réduire les risques maintenant pourrait revenir à renoncer à près d’un an de rendements raisonnables des actions. Exemple : Le rendement moyen des actions au cours de l’année précédant une récession est de 6 %.5 Et si la récession ne commençait pas avant 2024? Quels types de gains pourraient alors être manqués?

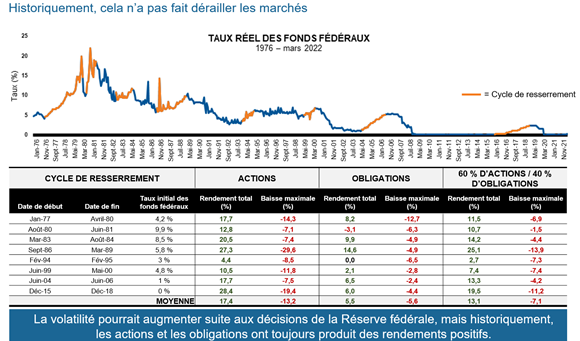

Développons un peu cet argument en examinant les rendements historiques des actions en période de hausse des taux. Le tableau ci-dessous montre les rendements totaux au cours des précédents cycles de resserrement de la Fed depuis 1976, ventilés par actions, obligations et un portefeuille typique d’actions et d’obligations 60/40.

Cliquez sur l’image pour l’agrandir

Rendements pendant les cycles de resserrement de la Fed

Source : Morningstar, St. Louis Federal Reserve et Federal Reserve Bank of New York. Actions : indice S&P 500; Obligations : indice Bloomberg U.S. Aggregate Bond; Fin du cycle de resserrement déterminé par la Réserve fédérale avant 1990 et basé sur la date de la dernière augmentation du taux de la Fed après cette date. Les rendements des indices sont des rendements passés qui ne sont pas garants des rendements futurs, et qui ne sont pas représentatifs d’un investissement précis. Les indices ne sont pas gérés, et il est impossible d’y investir directement. Rendements basés sur les données mensuelles.

De plus, notre indicateur composite à contre-courant a récemment signalé que le sentiment des investisseurs est passé au stade de la panique pour la première fois depuis le début de la pandémie de COVID-19. De notre point de vue, cela renforce les arguments en faveur de la conservation des placements, car il pourrait y avoir des possibilités de tirer profit des replis boursiers au cours des prochaines semaines.

Les raisons pour lesquelles il ne faut pas non plus liquider les obligations aujourd’hui

Tout comme nous ne pensons pas que les investisseurs doivent vendre leurs actions, nous ne pensons pas non plus que ce soit le bon moment pour liquider ses obligations. Pourquoi? Parce que lorsque les risques de récession augmentent, les obligations constituent le meilleur moyen de compenser les actions. En fait, elles se comportent généralement bien lorsque les marchés sont orientés à la baisse, pour la simple raison que la Fed réagit généralement aux récessions en abaissant les taux, ce qui entraîne une hausse des prix des obligations.

Nous savons que les obligations ont été frappées de plein fouet cette année. Mais si les États-Unis sont confrontés à une récession en 2023, la question de savoir s’il faut ou non détenir des obligations perdra rapidement de son sens, car les investisseurs risquent de se ruer sur les obligations et le véritable débat portera sur la détention d’actions.

Résultat

En fin de compte, les décisions de placement se résument en grande partie à l’évaluation des risques. Au début du cycle économique, nous pensions que l’équilibre des risques penchait en faveur d’un rendement supérieur des actions et d’autres actifs à risque par rapport aux obligations. Aujourd’hui, nous considérons que les risques sont plus équilibrés. Certes, il y a un risque à détenir des actions, mais ce risque est compensé par la hausse potentielle des marchés au cours de l’année prochaine. Et il y a également un risque à détenir des obligations, mais ce risque est compensé par le rôle de diversification qu’elles sont susceptibles de jouer lors de la prochaine récession. Au final, cela explique pourquoi nous considérons qu’il est préférable de conserver tel quel la répartition stratégique de vos actifs ou la pondération de votre portefeuille pour le moment.

Nous sommes conscients que, face à l’incertitude actuelle, il est difficile pour les investisseurs de résister à la tentation de faire évoluer leurs portefeuilles. C’est humain, après tout. Mais au bout du compte, nous ne pensons pas que ce soit le bon moment pour apporter des changements à une stratégie de placement globale. À notre avis, la meilleure chose à faire pour les investisseurs aujourd’hui est de s’en tenir à la répartition stratégique de leurs actifs.

Autrement dit, il vaut mieux garder le cap que de corriger le tir.

1 Source : rendement des bons du Trésor américain à 10 ans du 1er janvier 2022 au 4 mai 2022

3 Source: https://www.barrons.com/articles/federal-reserve-interest-rate-hikes-51648233547

4 Source : Investissements Russell, Refinitiv, NBER

5 Source : Investissements Russell, S&P 500

6 Source : Investissements Russell, S&P 500